税金の豆知識

Q79 フリーランスに福利厚生費は認められるのか?専従者や法人ひとり社長の場合は?

最終更新日:2022/01/3126126view

法人の場合に認められる「福利厚生費」、例えば健康診断費用やスポーツクラブの会費など・・

これらはフリーランスや一人社長や場合も認められるのでしょうか?

目次

1. 福利厚生費とは?

福利厚生費とは「雇用主が、従業員の生活、労働意欲向上のために負担する費用」です。

例えば、従業員の健康診断費用、残業食事代、お祝い、社会保険の雇用主負担分も、広く「福利厚生費」に含まれます。

2. フリーランスの福利厚生費は?

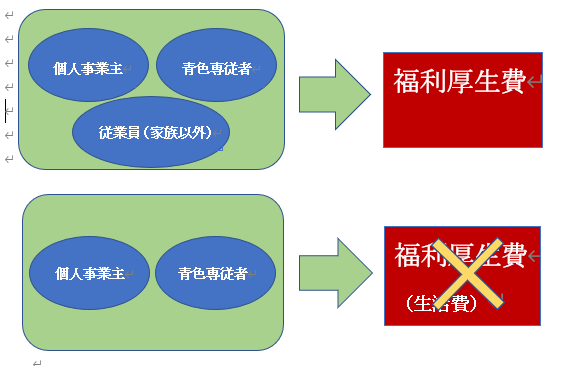

フリーランスは「従業員」ではなく「事業主」ですので、そもそも従業員がいないフリーランスの場合は、福利厚生費は認められません。自分自身への福利厚生というものはありません。

例えば・・フリーランスが自分自身の残業食事代を支払っても、「福利厚生費」にはなりません。

事業主が事業主自身に対して支払う金銭は・・生活費です。

(1)従業員がいる場合は?

個人事業主が従業員を雇っている場合に、従業員に対して支出した費用は「福利厚生費」として経費で認められます。例えば、従業員の「健康診断費用」を事業主が負担した場合は「福利厚生費」として認められます。

(2)専従者に対するものは?

ただし・・たとえ「従業員」でも専従者(家族)の場合は「福利厚生費」は認められません。専従者とは、個人事業主と生計を一にしている配偶者や15歳以上の親族などの「家族従業員」のことをいいます。

例えば、「事業主」と「専従者」のみでの旅行や、食事会は福利厚生費にはできません。

単なる家族旅行、家族との食事・・つまり生活費です。

一方で、専従者以外の「従業員」がいる場合に、個人事業主と専従者、従業員で食事会を行い、その費用を全て負担した場合は「福利厚生費」で処理が可能です。

3. 一人社長への福利厚生費は?

オーナー兼一人社長の会社で、一人社長の食事代は「福利厚生費」に該当するでしょうか?

(1)結論

法人の場合は、法人と個人は別人格とされ、一人社長の立場も従業員の一人ともいえます。

しかしながら、基本的には「給与認定」される可能性が高いと思われます。

(2)理由

役員は、法人利益を自由に操作することが可能ですので、法人税上、「役員報酬」については、利益操作防止の観点で、「定期同額給与」や「事前確定届出給与」等の厳しい制約が設けられています。

この点、福利厚生費に話を戻すと、例えば、社長の食事分だけ「役員報酬」を少なくして「福利厚生費」にすれば、社長個人の所得税を自由に調整できることになります。

「役員報酬の規定」が形骸化してしまうことを背景に、「役員報酬」とみられる可能性は高いと思われます。

4. 一人社長への外注費は?

少し話は変わりますが・・例えば、1人会社の社長が、会社と別に「個人事業主」として事業をされている場合、会社⇒個人事業主への「外注費」は認められるのでしょうか?

(1)結論

物理的にはありえますが、役員に対する金銭支出という点で、「役員報酬」とみられる可能性が高いと考えます。

(2)理由

「外注費」の額は社長が自由に決定できるため、こういった一人会社から、個人事業主である社長への外注費を認めてしまうと、上記「福利厚生費」と同様、「役員報酬の規定」が形骸化してしまいます。

役員は、会社のために忠実にその職務を行う義務があり(忠実義務)、外注内容が法人取締役として委任を受けた範囲のもの」であれば、形式的には個人への外注費であっても「役員報酬」とみられる可能性が高いです。

ですので、一般的には「役員報酬」とみられる可能性が高いと思われます。

(3)判例

(札幌高等裁判所判決 平成25年12月24日税務訴訟資料 第263号-238(順号12362)

●飲食店経営の代表取締役に、給与とは別に支払った「ホステス報酬」が役員給与と認定された判例

(判決主旨)

当該代表取締役は、①他のホステス等から社長と認識されている、②同店のホステスとして接客に係る業務に従事するほか、他のホステスへの指揮命令及び接客指導などの業務を行っていたことなどからすると、本件ホステス業務は、法人の経営者としての立場で業務を行っていると認められる。

(4)例外的にOKの場合も?

ただし、上記をもって、法人と一人社長の取引が「完全に否認」されるわけではありません。、

例えば、社長が「個人で保有する不動産を法人に貸す場合」は、総会承認は必要となりますが(利益相反取引)、「適正賃料」であれば、会社法上は認めらます。

ここからはあくまで私見となりますが、例えば、社長が「個人事業主」として、法人事業と全く「別事業」を行っている場合も考えられます。例えば、役員個人が、屋号や資格をもとに、世間的にも認知されるほどの「個人事業」を行っているような状況であれば、法人が、個人事業主(社長)に対する正当な取引として、依頼する合理的な理由がある場合もあるかもしれません。

要は、社長と個人事業主の「取引の合理性」が説明できるかどうか?がポイントなのかもしれません。

(5)役員報酬と認定されないためには?

社長個人への支払いではなく、法人化を行い、当該会社に対する業務委託であれば、役員報酬認定はされません。

ただし、その場合でも、株主総会承認はもちろん(利益相反取引)、取引の合理性や金額の客観性は最低限説明できる必要はあります。

5. 参照URL

(札幌高等裁判所判決 平成25年12月24日)

https://www.nta.go.jp/about/organization/ntc/soshoshiryo/kazei/2013/pdf/12362.pdf