税金の豆知識

Q3【記載例付】法人の青色申告のメリットや要件/取消される場合は?/青色申告承認申請書の記載例

最終更新日:2022/01/2817211view

確定申告の種類は「白色申告者」と「青色申告者」に分けられます。

法人の場合、青色申告を提出しておくことで、様々な特典を受けることができます。

一方で、場合によっては青色申告が取り消しになることもあります。

今回は、法人の青色申告の特典や要件、青色申告が取消される場合について説明します。

目次

1.青色申告の特典・メリット

青色申告の特典はさまざまありますが、そのうち、特に重要なメリットだけをピックアップします。

(1)10年間欠損金を繰越控除できる。

青色申告書を提出した事業年度に生じた欠損金を「10年間繰越控除」ができる。

欠損金を10年間繰り越すことができれば、将来利益が生じた場合にその赤字と相殺でき、税金を安くすることができます。

青色申告の1番の特典だと思います。

なお、白色申告法人の欠損金は、「災害による損失額」でなければ繰り越すことができません。

(2)中小企業者等の少額減価償却資産の取得価額の損金算入(資本金1億円以下のみ)

車両、備品等の固定資産は、原則として支出時に一括費用処理はできず、一定の耐用年数に応じて数年間で減価償却により経費にしていきます。

この点、青色決算法人の場合は、単価30万円未満の固定資産につき、支出時に一括費用として計上することが可能です

(年間300万円が限度)。

これにより、早めに経費が計上できることになり、節税効果があります。詳しくは、Q31をご参照ください。

(3)欠損金の繰戻しによる法人税額の還付(資本金1億円以下のみ)

欠損金を1年前の事業年度に繰戻して、法人税額の還付を受けることができます。

上記(1)の欠損金の繰越控除は、将来の事業年度に繰り越すことで「未来の利益」と相殺する制度ですが、「繰り戻しによる法人税の還付」は、赤字を「過去の事業年度の黒字と相殺」して、既に支払っている法人税を取り戻す制度です。

イメージは、上記(1)繰越欠損金と逆の制度になります。詳しくは、Q27をご参照ください。

(4)その他租税特別措置法に規定する主な特典

●中小企業者等が機械等を取得した場合の特別償却又は税額控除

●給与等の引上げ及び設備投資等を行った場合等の税額控除(Q161参照)

2.要件・必要書類

要件は、下記2つだけです。

(1)所轄税務署長に「青色申告の承認申請書」を提出し、承認を受ける

事前に、税務署に青色申告の承認申請書を提出する必要があります。期限は以下の通りです。

| 設立年度 | 設立日より3ヶ月経過日前日まで(3ヶ月以内に事業年度が終了するときは、事業年度終了日まで) |

|---|---|

| 設立年度以外 | 青色申告承認を受けようとする事業年度開始日の前日まで |

(2)法定の帳簿書類を備え付けて、取引を記録保存する

仕訳帳、総勘定元帳その他の必要な帳簿を備え、帳簿書類を原則7年間保存する必要があります(Q95参照)。

貸借対照表、損益計算書などの決算書を作成する必要があります。

ただし、市販の会計ソフトを使っていれば、問題なく要件を満たします。

最近は、マネーフォワードやfreeeなど、深い会計知識がなくても簡単に入力できる会計ソフトがたくさんありますので、ハードルは高くありません。

3.青色申告が取り消される場合

「青色申告」は、取消される場合があります。

取消事業年度は、青色申告の特典適用も取り消されますので、税金を追加で払わなければならないケースもあります。

繰越欠損金がある会社は、影響大です

青色申告が取り消される主な場合は、以下の3つです。

| ① | 「2期連続で期限内に申告をしていない」場合や「無申告」の場合 |

|---|---|

| ② | 隠ぺい、仮装、税務調査で不正が判明した場合や、帳簿を提示しない、指示に従わない場合 |

| ③ | 帳簿書類の記録、保存が法令どおりに行われていない場合 |

②③は、よほどのことがない限り適用されません。

実務上は、①の「2年連続無申告あるいは期限後申告」の場合がほとんどです。

ただし、その場合も、2年目の事業年度から取消されます。

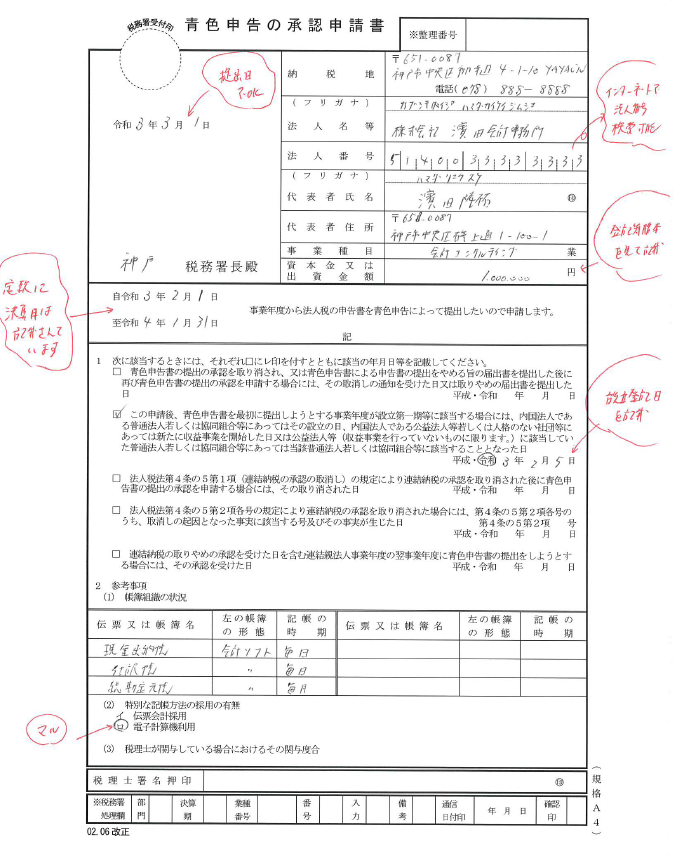

4. 青色申告承認申請書の記載例

青色申告の承認申請書は、ご自身ですぐにできる程度の簡単なものです。

下記YouTubeで詳しく解説しています。

5. 参照URL

(法人の青色申告書の承認の申請)

https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/hojin/annai/1554_14.htm

(法人の青色申告の承認の取消について・事務運営指針)

https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/hojin/annai/1554_14.htm

6.YouTube

YouTubeで分かる「メリットや要件/取消される場合も?青色申告承認申請書の記載例」