税金の豆知識

Q4【令和2年改正】個人事業主の青色申告メリットや要件・期限は?副業している場合は?

最終更新日:2022/01/2810411view

個人事業主は、青色申告を行うことでさまざまなメリットがあります。

青色申告と聞くと・・何か大変そう・・とイメージされる方も多いかもしれません。

しかし、最近は、簡単な入力で青色申告ができる「安い会計ソフト」も多いですので、そこまで難しくありません。

今回は、個人事業主の青色申告のメリット・要件期限・控除額等を解説します。

目次

1.青色申告のメリットデメリット

青色申告のメリットデメリットはいろいろありますが、「実務上よくでてくるところ」だけをピックアップすると、以下の通りとなります。

| メリット | デメリット |

|---|---|

| ●最大65万円の青色申告特別控除 ●配偶者等への給与を経費にできる ●純損失が3年間繰越可能 ●30万円未満の固定資産を取得時に一括経費可 | ●帳簿の入力が複式・単式簿記 |

(メリット)

(1)最大65万円の青色申告特別控除

実額経費以外に、別枠で最大65万円差し引くことができる恩典です。

仮に税率が20%だとしたら・・13万円(65万円×20%)も税金が安くなります。

(2)配偶者等への給与を経費にできる

生計を一にしている配偶者等への給料は、原則として経費にはなりませんが、青色申告の場合は「青色専従者給与」として届けた金額を経費にすることが可能です。

(3)純損失が3年間繰越可能

原則として、赤字が生じても翌年以降には繰越ができませんが、「青色申告」の場合は、「純損失につき3年間繰越」ができます。繰越することで、翌期以降に生じる黒字から相殺でき、税金を安くできる効果があります。

(4)30万未満の固定資産を一括経費可

備品等の固定資産は、原則として数年間で経費にするため、支出時に一括経費処理はできません。

しかし、「青色申告」の場合は、単価30万円未満の固定資産につき、年間300万円までは支出年度に一括経費にできる特例があります(少額減価償却資産の特例)

(デメリット)

「帳簿の入力が少々手間」という点ですが、実務上は、そこまで難しいわけではありません。

イメージは、領収書等から経費等を集計するだけでなく、それに対応する預金等の動きを入力する作業です。

最近は、簡単な入力で青色申告が可能な「安い会計ソフト」簡単な入力で青色申告が可能な「安い会計ソフト」もたくさんありますので、重たい腰さえ上げることができれば・・すぐ慣れると思います!

例えばマネーフォワードだったり、freeeだと、素人感覚で会計帳簿の入力が可能です。

2.青色申告の要件・提出期限

(1)要件

事前に必要な要件は、「所得税の青色申告承認申請書」を提出するだけです。

できるだけ開業時に提出しておくことをお勧めします。

| ① | 事業所得or不動産所得or山林所得を有する方 | ||

|---|---|---|---|

| ② | 「所得税の青色申告承認申請書」を所管税務署に提出 |

| 65万控除 | 55万控除 | 10万控除 | |

|---|---|---|---|

| 要件 | ●複式簿記 ●確定申告法定期限内提出 ●E-TAXか電子帳簿保存 | ●複式簿記 ●確定申告法定期限内提出 | ●単式簿記 |

| 提出物 | ●損益計算書 ●貸借対照表 | ●損益計算書 ●貸借対照表 | ●損益計算書 |

●「電子帳簿保存」というのは、現状はハードルが高いです。単に会計ソフトでデータ保存している!というわけではなく、スキャナ保存の要件等、細かな要件があります。現実的にはE-TAXでの申告を整備する選択枝になると思います。

●10万控除の場合は、期限内申告が要求されていませんので、期限後申告でも10万円控除は可能です。

また、10万控除の場合は、貸借対照表の添付が不要になります。

●不動産所得の場合は少し注意が必要です。「事業的規模」を満たさない限り、青色申告特別控除の金額は「10万円」となります。詳しくはQ62をご参照ください。

4.副業している場合は青色申告できるのか?

サラリーマンの方で副業している方から「青色申告できるのか?」という質問を受けることがあります。

結論としては・・×です。

副業での「ネットオークション収入」や「アフェリエイト収入」「執筆講師料」などは、原則「雑所得」となります。

また、アルバイトをしている場合も「給与所得」となります。

青色申告の要件は「事業所得」「不動産所得」「山林所得」の3種類になりますので、こういったサラリーマンの副業の場合は「青色承認申請書」の提出は、原則として難しい・・という理解でよいと思います。

もちろん、本業としてアフェリエイト等を行っている場合は「事業所得」となりますが、サラリーマンの副業であれば、事業所得と認められないケースが多いと思います。

「事業所得」に該当するためには、営利性・継続性・反復性の有無との要件が要求されます。

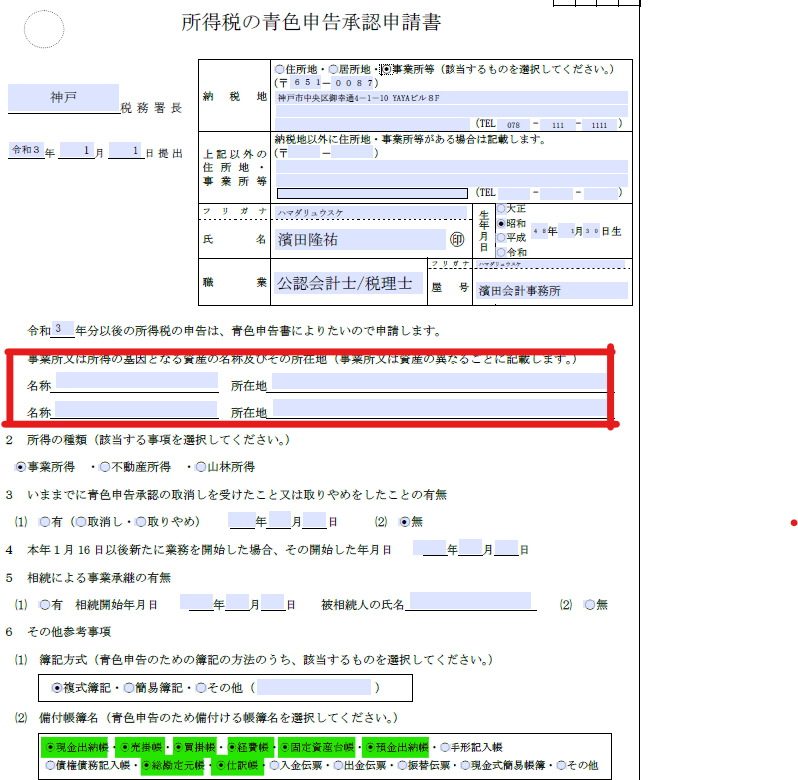

5.所得税の青色申告承認申請書の記載例

個人事業主の「青色申告承認申請書」の記載例を載せておきます。

そこまでナーバスになる書類ではありませんので、わかる範囲で記載して提出すれば、税務署も受け付けてくれます。

(迷いやすいところ)

●納税地

⇒自宅を納税地にする場合は「自宅住所」、事業所を納税地にする場合は「事業所住所」を入力

●事業所又は所得の基因 となる資産の名称及びその所在地

⇒複数拠点で事業を行う場合のみ記載。1か所だけの場合は記載不要

●その他参考事項

複式簿記を選択でOK(10万控除の場合は単式簿記でもOK)

備付帳簿名

現金出納帳・売掛調・買掛帳・経費帳・固定資産台帳・預金出納帳・総勘定元帳・仕訳帳を選択でOK

6.参照URL

青色申告制度https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/2070.htm

7.YouTube

YouTubeで分かる「個人事業主の青色申告メリットや要件・期限は?」