税金の豆知識

Q5【令和4年改正】退職金の所得税計算方法/源泉徴収票の記載例/分離課税の税率は?

最終更新日:2023/06/2480664view

退職金の所得税等は、通常の「給料」にかかる税金と比べると、税額が非常に低くなります。

ただし、令和4年分以後の従業員の退職金については、税制改正により増税が予定されています。

今回は、退職金にかかる税額の具体的計算と、源泉徴収票の記載方法、及び令和4年分以後の改正内容について解説します。

目次

1.退職所得の算定方法

(1)原則

退職所得の金額は、次のように計算します。

● (収入金額(源泉徴収前) - 退職所得控除額) × 1/2 = 課税退職所得の金額(千円未満切捨)

● 課税退職所得の金額×税率(1円未満切捨)

(2)例外

①特定役員退職手当(役員)

例外的に、役員等の勤続年数が5年以下で、役員退職金の支給を受ける場合には、上記2分の1ができません。

役員とは、法人税上の役員等を指します。

②短期退職手当(従業員)

令和4年分以後の退職金につき、退職所得控除の改正が予定されています。

役員等でないものの勤続年数5年以内の退職金につき、退職所得控除額を控除した残額のうち、300万円を超える部分について、2分の1課税が廃止されます。

詳しくは、下記「6.令和4年以降の改正」で解説しています。

2.退職所得控除額

「退職所得控除額」とは、勤続年数に応じて、退職金額から差し引ける「経費」のようなものです。

以下となります。

| 勤続年数20年以下 | 40万円×勤続年数(80万円に満たない場合は80万円) |

|---|---|

| 勤続年数20年超 | 800万円+70万円×(勤続年数-20年) |

勤続年数については、1年未満の端数は「1年」に切り上げます。

3.退職金の所得税率

退職金は、「分離課税」となります。分離課税の場合、他の所得(給料等総合課税の所得)と合算せず、退職金だけを「分離」して税金計算を行います。

退職所得に対する分離課税の「所得税率」は以下の通りです。

「退職所得の源泉徴収税額の速算表」と呼ばれています(累進課税)。

| 退職所得の源泉徴収税額の速算表 | |||

|---|---|---|---|

| 課税退職所得の金額(A) | 所得税率(B) | 控除額(C) | 税額=((A)×(B)-(C))×102.1% |

| 195万円以下 | 5% | 0円 | ((A)×5%)×102.1% |

| 195万円超 330万円以下 | 10% | 97,500円 | ((A)×10%-97,500円)×102.1% |

| 330万円超 695万円以下 | 20% | 427,500円 | ((A)×20%-427,500円)×102.1% |

| 695万円超 900万円以下 | 23% | 636,000円 | ((A)×23%-636,000円)×102.1% |

| 900万円超 1,800万円以下 | 33% | 1,536,000円 | ((A)×33%-1,536,000円)×102.1% |

| 1,800万円超 4,000万円以下 | 40% | 2,796,000円 | ((A)×40%-2,796,000円)×102.1% |

| 4,000万円超 | 45% | 4,796,000円 | ((A)×45%-4,796,000円)×102.1% |

所得税額に対して2.1%の復興特別所得税が課税されますので、最終的に102.1%を掛け合わせています。

上記のほか、住民税10%が課税されます。

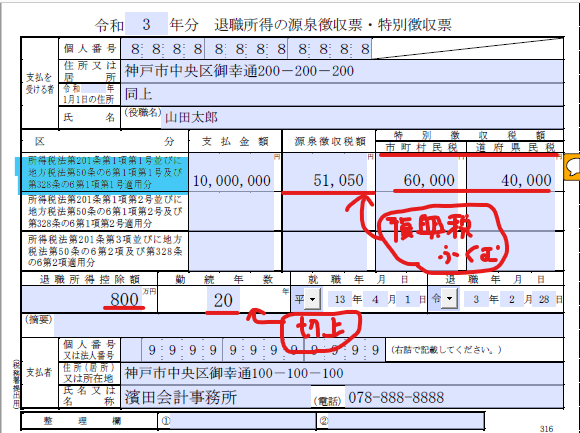

4.具体例

●勤続年数20年、退職金1,000万円

●その年中 に受けた「他の退職手当等」はなし

●「退職所得の受給に関する申告書」提出済。

(1) 課税退職所得の金額(千円未満切捨)

(1,000万円 – 40万円 × 20年) × 1/2 =100万円

(2) 税額の計算(1円未満切捨)

| 税目 | 金額 | 計算根拠 |

|---|---|---|

| 所得税+復興特別所得税 | 51,050円 | (100万円×5%)×102.1%=51,050円 |

| 市民税 | 60,000円 | 100万円×6%=60,000円 |

| 県民税 | 40,000円 | 100万円×4%=40,000円 |

| 合計 | 151,050 円 |

もし、1,000万円を「退職金」ではなく、「給与」でもらったら?

⇒(給与収入1,000万円―給与所得控除195万円)=給与所得805万円

⇒給与所得805万円の所得税・住民税(扶養ゼロとする) ⇒ 約186万円

「退職所得控除」の存在と、1/2できることで、退職金の税額はかなり低いことがわかります。

5.退職所得の源泉徴収税額及び源泉徴収票

(1)退職金の源泉所得税額

退職金は、一括払、分割払に関わらず、トータルの退職金額で所得税が算定されます

(年金形式で受け取る場合は除く)。

原則として、退職金支払時に所得税を「源泉徴収」して支払いますが、「一括払」か「分割払」かで、源泉徴収する金額は異なってきます。

①一括払の場合

上記3記載の「退職所得の源泉徴収税額の速算表」を用いて算定した「源泉徴収金額」を徴収します。

(「退職所得の受給に関する申告書」の提出がない場合は、20.42%の源泉徴収)。

②分割払の場合

上記①で算定したトータルの源泉徴収税額を、各回の支給金額であん分して計算することとなります

(所得税基本通達183~193共-1、201-3)。また、住民税の特別徴収額も、所得税同様、トータルの税額を各分割支払金額であん分した額を、分割払の都度天引きします。

上記の通り、退職金は、「分離課税」かつ退職金支払時に「源泉徴収」されますので、退職金支払時に「所得税課税計算」は完結しています。したがって原則として「確定申告」をする必要はありません。ただし、状況によっては「確定申告」することで、税金が還付される場合があります。詳しくは、Q142 をご参照ください。

(2)退職金の源泉徴収票

会社が退職金を支払う場合は、「退職所得の源泉徴収票」を作成し、従業員に交付する必要があります。

また、役員に対する退職金の場合は、「税務署」及び「市役所」に提出が必要となります

(死亡退職の場合は「退職手当金等受給者別支払調書」)

退職所得の源泉徴収票は、下記のとおり区分が3つに分かれています。

題名が長く、どこに記載すればよいのか?迷いやすいところです。

ただし、ほとんどの場合は、「一番上の上段」に記載するケースが多いと思います。

| 上段 | 所得税法第201条第1項第1号並びに・・適用分 | その年中 に受けた「他の退職手当等がない」場合に利用 | 中段 | 所得税法第201条第1項第2号並びに・・適用分 | その年中に受けた「他の退職手当等がある」場合に使用 | 下段 | 所得税法第201条第3項並びに・・・・・適用分 | 「退職所得の受給に関する申告書」の提出がない場合に使用(20.42%の税率で源泉徴収) |

|---|

6.令和4年以降の改正

(1) 改正の内容

令和4年分以後の退職金につき「税制改正」が予定されています。

従業員に対する勤続年数5年以内の退職金につき、退職所得控除額を控除した残額のうち、300万円を超える部分について、2分の1課税が廃止されます。

改正後の適用関係をまとめると、以下の通りとなります。

| 退職所得控除差引後の金額 | 勤続年数5年以下 | 勤続年数5年超 | |

|---|---|---|---|

| 従業員 | 300万以下 | 1/2課税適用あり | |

| 300万超 | 1/2課税適用なし | 1/2課税適用あり | |

| 役員 | 金額制限なし | 1/2課税適用なし | 1/2課税適用あり |

赤字が改正の箇所(令和4年以後の退職金より適用)

(2) 改正の影響~具体例~

勤続年数5年で退職した場合の所得税+住民税額 (単位:千円)

| 退職手当金額 | 改正前税額 | 改正後税額 | 増減 |

|---|---|---|---|

| 5,000 | 225 | 225 | 0 |

| 10,000 | 772 | 1,522 | 750 |

●退職金が500万円の場合は、退職所得控除後の金額が300万円となるため「改正」による影響はありません。

●退職金1,000万円の場合は、退職所得控除後の金額が800万円となるため、300万を超えた金額については1/2ができず、約75万円の増税となります。

7.参照URL

(分割支給した場合の源泉徴収税額)https://www.nta.go.jp/law/joho-zeikaishaku/shotoku/shinkoku/071205/01.htm

(No.2728 退職所得の収入金額の収入すべき時期)https://www.nta.go.jp/taxes/shiraberu/taxanswer/gensen/2728_qa.htm

8.YouTube

YouTubeで分かる「退職金の所得税計算方法/退職所得の源泉徴収票の記載例」