税金の豆知識

Q13【記載例付】保険料控除申告書とは?内容や書き方/計算方法や控除額上限は?控除証明書の見方

最終更新日:2024/09/0536811view

「生命保険料」や「地震保険料」などを支払っている場合、一定額をその年の所得から控除でき、所得税が安くなります。「生命保険料控除」「地震保険料控除」などと呼ばれています。

サラリーマンの方だと、毎年年末ごろに勤務先から「給与所得者の保険料控除申告書」の提出が求められると思います。

この書類に「生命保険等の支払状況」を記載して、勤務先に提出します。

今回は、「保険料控除申告書」の記載方法や、各種控除額の上限等、具体例を交えてお伝えします。

目次

1.保険料控除申告書に記載する保険の種類は4種類

保険料控除申告書は、4つの種類から構成されています。①生命保険料控除②地震保険料控除③社会保険料控除④小規模企業共済等掛金控除の4種類です。

2.生命保険料控除の欄

(1)対象となる保険

①一般の生命保険料②介護医療保険料③個人年金保険料の3つです!

| 生命保険 | 生死に起因して支払われる保険契約。民間生命保険の他、共済保険掛金や郵便局簡易保険も含まれます。 |

|---|---|

| 介護医療保険 | 病気や身体の障害などに起因して支払われる保険契約。入院・通院などの医療保険など。 |

| 個人年金保険 | 税制適格特約を付加した個人年金保険に係る保険料。民間個人年金、共済年金、郵便局の個人年金など。 |

【要件】

契約者が「配偶者等」の場合でも、ご自身が保険を支払負担している場合は、対象となります。

生命保険料控除は、「契約名義」よりも「誰が保険料を支払っているか」が重要です。

例えば、妻名義の生命保険を、夫名義の口座から引き落としている場合は、保険料控除できるのは「夫」。一方、妻の口座から引き落としている場合は、保険料控除できるのは、原則「妻」ということになります。

ただし、この場合でも、妻が専業主婦の場合など、実質的に夫が生計をたて、実質負担が夫側である説明が可能な場合は、夫側での保険料控除も可能なケースはあると思われます。

| 一般生命保険料控除・介護医療保険料控除 | 保険金受取人が、契約者or配偶者、その他の親族 (6親等以内の血族と3親等以内の姻族) |

|---|---|

| 個人年金保険料控除 | 次のすべての条件を満たし、「税制適格特約」を付けた契約の保険料。 ●年金受取人が契約者orその配偶者。 ●年金受取人は被保険者と同一人であること。 ●保険料払込期間「10年以上」(一時払は対象外)。 (確定年金や有期年金の場合、年金受取開始が60歳以降かつ年金受取期間が10年以上) |

(2)控除額は?

種類ごとに、上限額が定められています。

平成24年1月以降の契約分は「新生命保険料」、それ以前の契約分は「旧生命保険料」とされ、「控除額」が異なります。

従来、生命保険料控除の一部だった「介護保険」が独立し、平成24年1月以降の契約分については、「介護保険料控除」という新たな区分が設けられています。

ただし、保険会社から送られてくる「控除証明書」に「新旧区分」は記載されていますので、特にご自身で確認する必要はありません。

| 種類 | 新(平成24年1月1日以降) | 旧(平成23年12月31日以前) | ||

|---|---|---|---|---|

| 所得税 | 住民税 | 所得税 | 住民税 | |

| 生命保険料控除 | 40,000円 | 28,000円 | 50,000円 | 35,000円 |

| 介護医療保険料控除 | 40,000円 | 28,000円 | ― | ― |

| 個人年金保険料 | 40,000円 | 28,000円 | 50,000円 | 35,000円 |

| 合計 | 120,000円 | (※)70,000円 | 100,000円 | 70,000円 |

(※)住民税については、単純計算では合計84,000円となりますが、3つの保険合計で最大70,000円までという上限が設けられています。

なお、新旧の契約両方ある場合、下記3つのうち控除額が一番大きくなるものを選択します。旧制度のみで控除金額が5万円を超える場合は、旧制度のみで控除を受けるのが一番お得となります。

| 旧契約だけで控除をする | 上限5万円(新契約は無視) |

|---|---|

| 新契約だけで控除を行う | 上限4万円(旧契約は無視) |

| 新旧両方とも控除を受ける | 上限は合わせて4万円 |

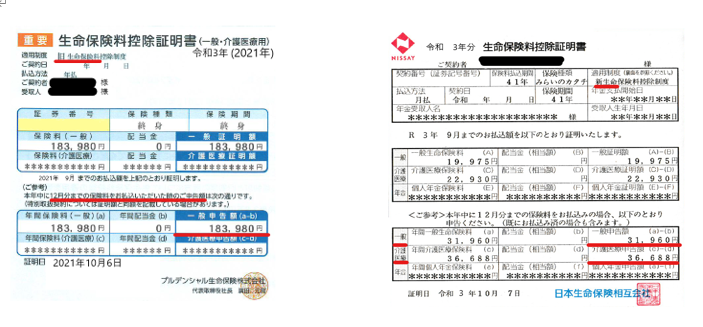

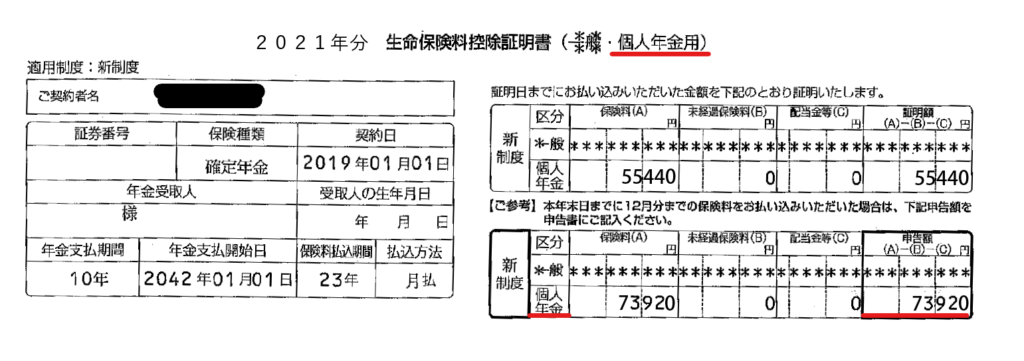

(3)生命保険料控除証明書のサンプル

下記が、実際「生命保険会社」から送付される「生命保険料控除証明書」となります。

【生命保険料控除証明書 ①生命保険料+②介護保険料】

【生命保険料控除証明書 ③個人年金】

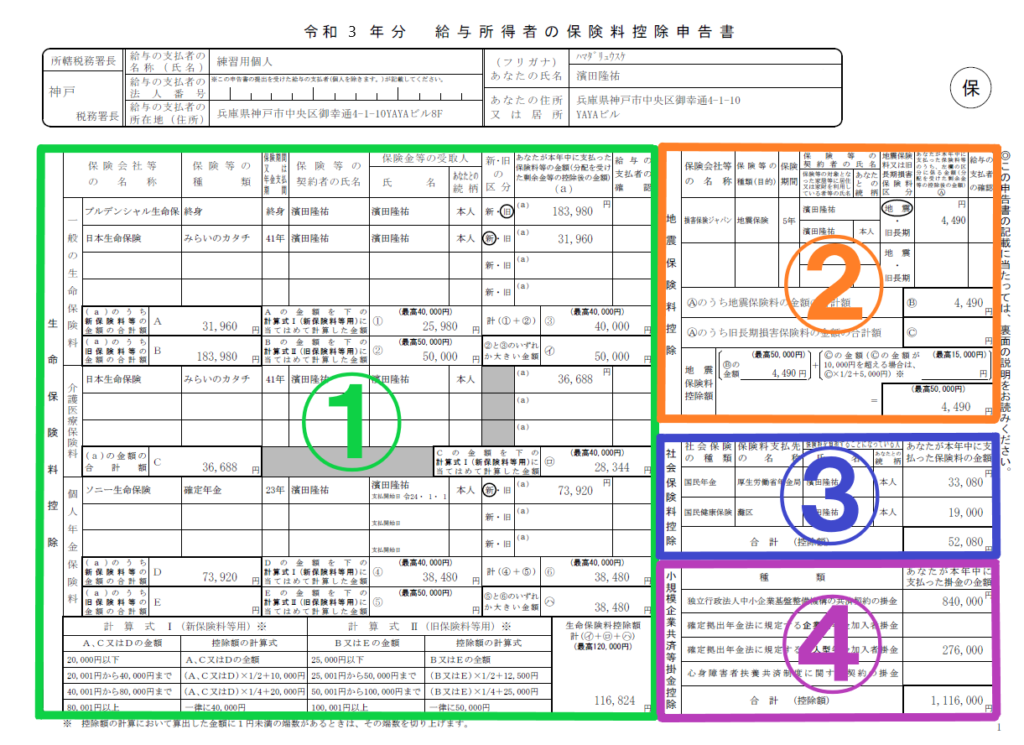

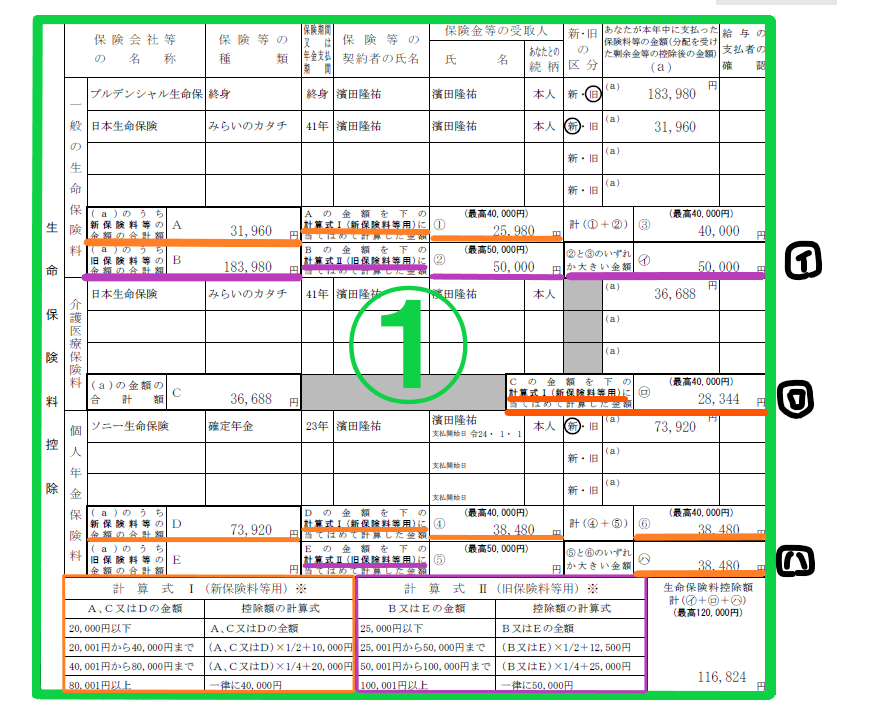

(4)記載例

上記の「生命保険料控除証明書」をもとに、「保険料控除申告書」の記載例をまとめます。

(5)控除額の計算

「保険料控除申告書」の左下の「計算式Ⅰ」と「計算式Ⅱ」をもとに算定します。

「計算式Ⅰ」は、平成24年1月以降の「新保険料」、「計算式Ⅱ」はそれ以前の「旧保険料」の計算に利用します。

| 一般の生命保険料控除 | 新(Ⅰ) | 25,980円 | 31,960円 ×1/2 + 10,000円 | 高い方⇒50,000円 |

|---|---|---|---|---|

| 旧(Ⅱ) | 50,000円 | 100,001円以上 | ||

| 介護医療保険料控除 | 新(Ⅰ) | 28,344円 | 36,688円 ×1/2 + 12,500円 | |

| 個人年金保険料控除 | 新(Ⅰ) | 38,480円 | 73,920円 ×1/4 + 20,000円 |

3.地震保険料控除の欄

地震保険料控除とは、1年間に支払った地震保険料のうちの一定額が所得控除になる優遇税制です。

一般的に、地震保険は、火災保険に「地震保険特約」をつけて加入しています。

(1)対象となる地震保険料

生命保険料控除同様、ご自身が支払った地震保険が対象となります。また、地震保険料控除の対象となる保険料は、ご自身が所有する建物等だけでなく、「生計を一」にする配偶者その他の親族が所有し、常時住宅として使用している建物等に対するものです。別荘や、賃貸オーナーが支払う地震保険は対象になりません。

| 賃貸住宅の場合は? | 通常生活に必要な「家財」にかかる地震保険料は対象となります。 |

|---|---|

| 平成18年12月31日以前の「旧長期損害保険料」 | 対象となります。 |

| 火災保険 | 所得控除の対象となりませんので、ここには記載しません。 |

(2)控除額は?(地震保険料・旧長期損害保険料は省略)

| 支払額 | 控除額 |

|---|---|

| 50,000円以下 | 支払額全額 |

| 50,000円超 | 一律50,000円 |

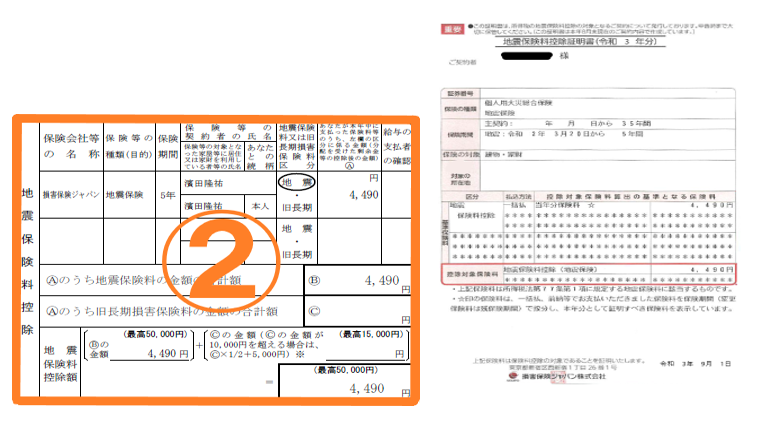

(3)記載例と控除証明書サンプル

地震保険料控除の記載例は以下となります。右側は、実際に損害保険会社から送付される「控除証明書」です。

4.社会保険料控除の欄

(1)対象となる社会保険料

生命保険料控除同様、ご自身が支払った社会保険料が対象となります。

自己又は「生計を一」にする親族の負担すべき社会保険(健康保険、介護保険等)を支払った場合、その支払った金額について所得控除を受けることができます(過去の分も含めて、年間支払額全額記載可)。

例えば、学生など、まだ収入がない子供の国民年金保険料は、親が払うことで、親の所得控除とすることができます。

なお、会社の給与で天引きされている「社会保険」は、会社が年末調整で控除してくれますので、「保険料控除申告書」には記載する必要がありません。

(2)控除額は?

支払額全額が控除額となります。

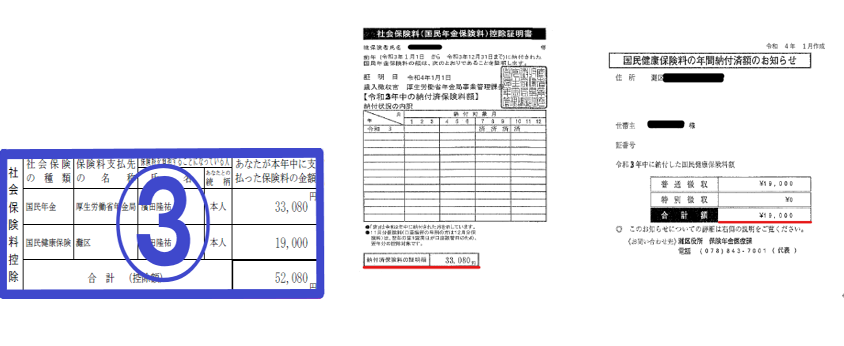

(3)記載例と控除証明書サンプル

社会保険料控除の記載例は以下となります。

真ん中は「国民年金保険料控除証明書」、右側は「国民健康保険の納付額のお知らせ」のサンプルとなります。

5.小規模企業共済等掛金控除の欄

(1)対象となる掛け金は?

生命保険料控除同様、ご自身が支払った掛金が対象となります。

独立行政法人中小企業基盤整備機構の共済契約の掛金、確定拠出年金法に規定する企業型年金加入者掛金・個人型年金加入者掛金(いわゆる401K)、心身障害者扶養共済制度に関する契約の掛金です。

ただし、小規模企業共済等掛金控除は、社会保険料控除と異なり、「生計を一」にする親族が負担すべき分を、ご自身が支払ったとしても「所得控除」できない点に注意が必要です。

例えば、専業主婦の奥様が加入している401Kを、夫が掛け金を支払っても、夫が所得控除できるわけではありません。専業主婦の場合は、所得がないため、401Kのメリットはないということになります。

なお、会社の給与で天引きされているものについては、会社が年末調整で控除してくれますので、「保険料控除申告書」には記載する必要がありません。

(2)控除額は?

小規模企業共済・・月最大70,000円

個人型確定拠出年金・・月最大68,000円(サラリーマンの場合は月最大20,000円)

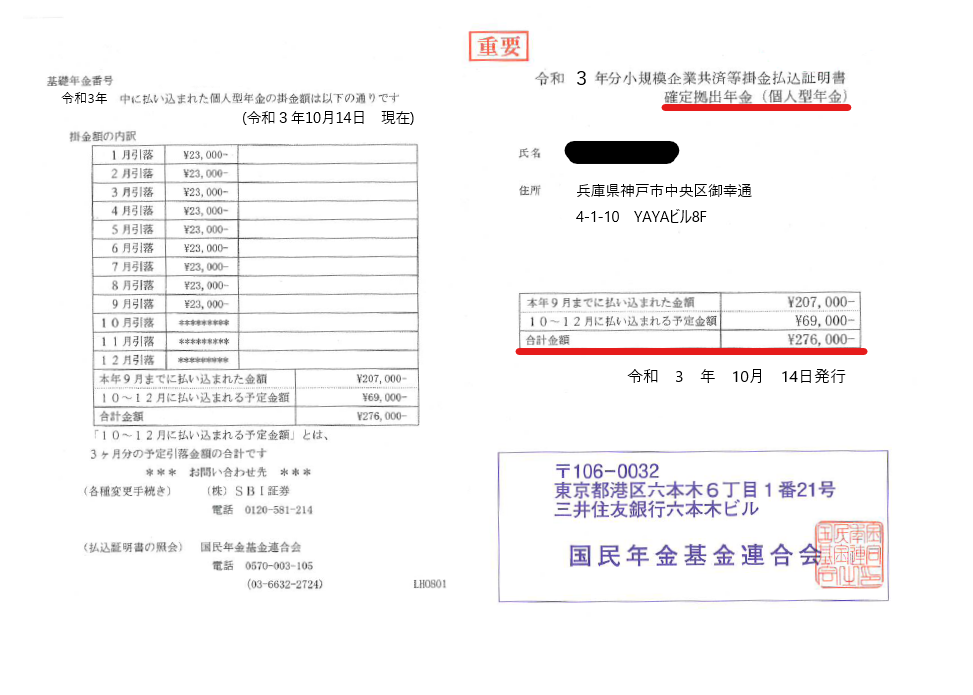

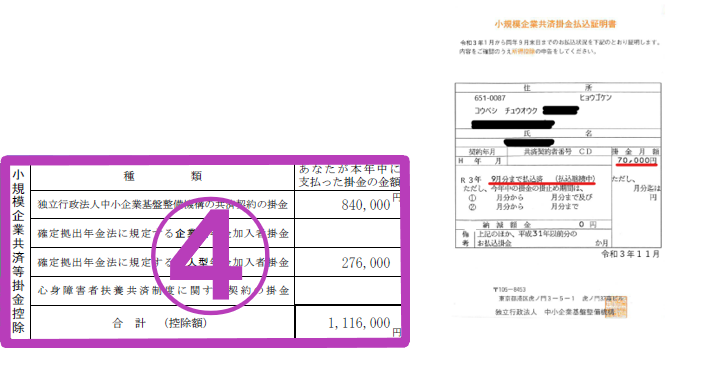

(3)記載例と控除証明書サンプル

小規模企業共済等掛け金控除の記載例は以下となります。

右側は、「小規模企業共済払込証明書」、下段は「確定拠出年金払込証明書(401K・個人型年金)」のサンプルです。

(4) 家族が契約者の「掛金」につき、本人支払でも「本人の所得控除」の対象とはならない裁判例

(裁決事例集NO65-268頁 平成15年1月28日裁決)

請求人は・・請求人が支払っている以上、請求人の青色事業専従者の小規模企業共済掛金も・・請求人の所得控除の対象とすることができる旨主張する。 しかしながら、同法の規定は、居住者が、各年において、自己が契約した小規模企業共済法の共済契約に基づく掛金を支払った場合に、その支払った金額について所得控除を認めるものであり、請求人が請求人の青色事業専従者を共済契約者とする小規模企業共済掛金を支払っていたとしても請求人の小規模企業共済等掛金控除の対象とはならない。

6.ご参考~住民税の控除額計算方法

参考に住民税の計算方法を記載します。

こちらは、自動計算されますので、保険料控除申告書には記載する必要はありません。

(1)新制度の場合(一般生命保険料+介護医療保険料+個人年金保険料)

| 年間支払保険料 | 控除額 |

|---|---|

| 12,000円以下 | 支払額全額 |

| 12,000円超~32,000円以下 | 支払額 ×1/2 + 6,000円 |

| 32,000円超~56,000円以下 | 支払額 ×1/4 + 14,000円 |

| 56,000円超 | 一律28,000円 |

(2)旧制度の場合(一般生命保険料+個人年金保険料)

| 年間支払保険料 | 控除額 |

|---|---|

| 15,000円以下 | 支払額全額 |

| 15,000円超~40,000円以下 | 支払額 ×1/2 + 7,500円 |

| 40,000円超~70,000円以下 | 支払額 ×1/4 + 17,500円 |

| 70,000円超 | 一律35,000円 |

7.参照URL

生命保険料控除https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1140.htm

妻名義の生命保険料控除証明書に基づく生命保険料控除https://www.nta.go.jp/law/shitsugi/gensen/03/35.htm

平15.1.28裁決、裁決事例集No.65 268頁https://www.kfs.go.jp/service/JP/65/19/index.html