税金の豆知識

Q14【簡単な方法】労働保険の会計処理・仕訳は?勘定科目は法定福利費のマイナスでもOK!

最終更新日:2022/01/26247361view

労働保険の会計処理は・・結構頭が混乱する方も多いかもしれません。

なぜなら、①従業員預り部分と会社負担部分の2種類で構成され、しかも②労働局への支払が「年間概算払」のためです。

今回は、労働保険料の概要と、会計処理についてまとめます。

目次

1.労働保険料とは?

「労働保険」は、①労災保険と②雇用保険の2種類から構成されています。

一般的に「労働保険」と言われるのは、上記①+②の合計となります。

労働保険(労災保険料+雇用保険料)は、事業主が一括で前払いし、「従業員負担分」につき、毎月給与から控除して預かる形となります。

なお、役員は、原則として労働保険の対象となりません。

(労働保険の内訳)

| 労災保険 | 全額事業主負担 |

|---|---|

| 雇用保険 | 事業主、従業員それぞれで負担 |

2.労働保険料の計算方法

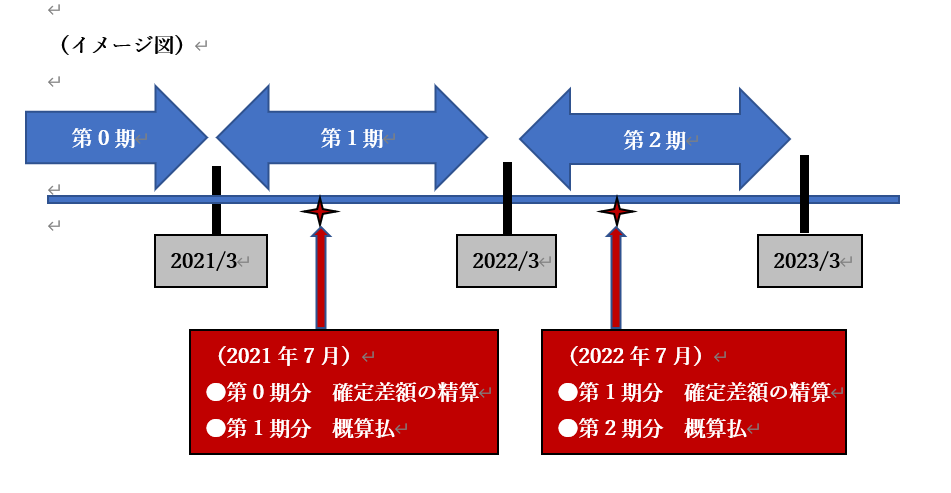

2022年3月期(第1期)の概算&確定保険料を例にして説明します。

| 種類 | 支払時期 | 内容 |

|---|---|---|

| 第1期の概算保険料 | 2021年7月 | 第1期(2021/4~2022/3)の「賃金見込額」に保険料率を掛けて算定&支払。 |

| 第1期の確定保険料 | 2022年7月 | 第1期(2021/4~2022/3)の「実際支払賃金総額」に保険料率を掛けて算定&支払。 実際支払額は上記「概算保険料」との差額です。(注) |

| 第2期の概算保険料 | 2022年7月 | 第2期(2022/4~2023/3)の「賃金見込額」に保険料率を掛けて算定&支払。 大きな変動が見込まれない場合は、第1期の確定賃金額をもとに概算保険料を計算。 |

(注)不足の場合は、第2期「概算保険料」と合わせて追加納付。過納付の場合は、第2期の「概算保険料」に充当。

3.労働保険料の損金算入の時期等

労働保険料の損金算入時期をまとめると、以下の通りとなります。

ただし、法人負担部分のみとなります(従業員負担部分は損金×)。

| 概算保険料 | 概算保険料の申告日or納付日(※1) | |

|---|---|---|

| 確定保険料 | 不足の場合(納付) | 概算保険料の申告日or納付日 |

| 超過の場合(還付) | 確定保険料の申告日に益金算入(※2) | |

(※1)確定保険料申告前の決算で、未払計上により損金算入も認められます。

(※2)通常は、実際還付を受けるわけではなく、次年度の概算保険料から控除されます。

4.具体的な会計処理

労働保険の会計処理は・・考えると奥深いですが、中小企業では、一番簡単な「現金主義」で十分かと思います。

(例題)3月決算。2022年3月期の概算・確定労働保険料

● 2021年4月労働保険加入。2022年3月期の「概算労働保険料」1,440を支払った(年間給与見込120,000)(※)。

●2022年3月期の「確定労働保険料」は1,560と算定された(実際年間給与130,000)(※)。

●労働保険料率12/1000(労災保険料率3/1000、雇用保険料率9/1000(うち事業主6/1,000・従業員3/1000))とする。

●簡便的に、給与支払時の天引きは、雇用保険のみとする。

(※)

| 概算保険料 | 年間給料見込額 120,000×12/1,000=1,440 |

|---|---|

| 確定保険料 | 年間給料確定額 130,000円×12/1,000=1,560 |

(1)現金主義での仕訳

中小企業で圧倒的に多いのは、下記の処理です。現金主義で仕訳を行います。

中小企業の場合は、下記で十分かと思います。

| 借方 | 貸方 | |||

|---|---|---|---|---|

| 概算払時(2021年4月) | 法定福利費(労・雇) | 1,440 | 現金 | 1,440 |

| 給与支払時(※1) | 給料 | 130,000 | 現金 法定福利費(雇) | 129,610 390 |

| 期末 | 仕訳なし | |||

| 確定保険料支払時(2022年7月)(※2) | 法定福利費(労・雇) | 120 | 現金 | 120 |

| 次年度概算払(2022年7月) | 法定福利費(労・雇) | 1,560 | 現金 | 1,560 |

(※1)年間合計の給与仕訳で記載しています(130,000×3%)。

実際の毎月の仕訳は、毎月の給料×3%(雇用保険料率)の仕訳となります。

(※2)決算期末(2022年3月)に、未払計上も認められます。

(ご参考~前払部分の取扱い~)

厳密には、概算保険料(法人負担分)には、「前払部分」が含まれています。

しかし、税務署上の運用としては、継続適用を条件として、支払時に損金処理しても、大きな問題になることは少ないようです。(具体的な記載箇所はありませんが、短期前払費用(法人税基本通達2-2-14)の考え方からのようです)。

(2)発生主義での仕訳

上場会社などでは、発生主義が要求されますので、以下の仕訳となります。

ただし・・BSの相殺処理等で頭が混乱する可能性高いですので、中小企業の場合は上記(1)で十分です。

| 借方 | 貸方 | |||

|---|---|---|---|---|

| 概算払時(2021年4月) | 前払費用(労・雇) | 1,440 | 現金 | 1,440 |

| 給与支払時(※1) | 給料 | 130,000 | 現金 前払費用(雇) | 129,610 390 |

| 会社負担分概算費用計上(※2) | 法定福利費(労) | 1,170 | 前払費用(労) | 1,170 |

| 決算時(※3) | 前払費用(労・雇) | 120 | 未払費用 | 120 | 確定保険料支払時(2022年7月) | 未払費用 | 120 | 現金 | 120 |

| 次年度概算払(2022年7月) | 前払費用(労・雇) | 1,560 | 現金 | 1,560 |

(※1)年間合計の給与仕訳で記載しています(130,000×3%)。

実際の毎月の仕訳は、毎月の給料×3%(雇用保険料率)の仕訳となります。

(※2)年間合計で記載しています(130,000×9%)。

実際の毎月の仕訳は、毎月の給料×9%(雇用保険料率)の仕訳となります。

(※3)前払費用マイナス残高を「未払費用」に振替える仕訳です(前払費用プラス残高の場合は「仕訳なし」)。

(ご参考)

従業員からの預り分は「預り金」、会社負担概算計上分は「未払費用」で計上することも考えられますが、決算時のBS相殺処理が混乱してしまいますので、実務上、イメージしやすい仕訳で記載しています。

あくまで月次決算「損益重視」の観点、「概算分法定福利費」計上を優先し、BS表示の優先度合いを下げています。

5.労働保険料の申告時期・納期日

労働保険料の申告は、毎年6月1日から7月10日までに行います。

概算保険料額は、原則的に、7月10日までに納付しますが、

40万円以上の場合(or労働保険事務組合に労働保険事務を委託している場合)は、納付を3回に分割することができます。

その場合も、過不足の精算は、第1期目の納付時にまとめて行います。

| 第1期(4月1日~7月31日) | 支払期限7月10日 |

|---|---|

| 第2期(8月1日~11月30日) | 支払期限10月31日 |

| 第3期(12月1日~3月31日) | 支払期限1月31日 |

6.参照URL

(労働保険料の損金算入時期等)

https://www.nta.go.jp/law/tsutatsu/kihon/hojin/09/09_03.htm

7.YouTube