税金の豆知識

Q201【退職所得の受給に関する申告書】提出しないとどうなる?見方や記載例は?

最終更新日:2023/11/1724848view

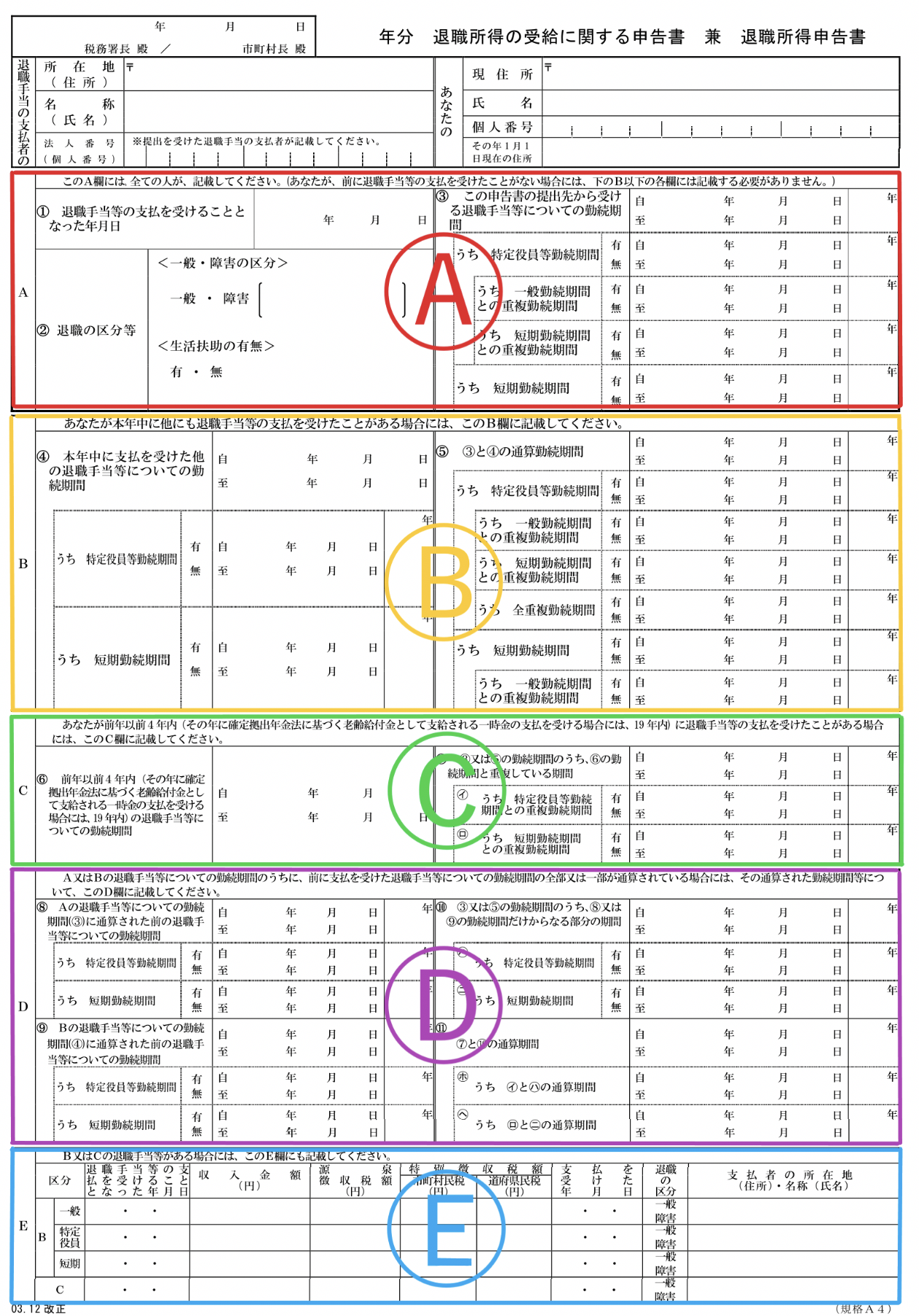

「退職所得の受給に関する申告書」とは、退職金を受け取る人が、退職金を受け取る前に、勤務先等に提出する書類です。退職金は、従業員の老後の「生活保障的」な側面を有することから、課税される「所得税」は優遇されています。

当該退職金に係る「優遇措置」を受けるために提出する書類が「退職所得の受給に関する申告書」となります。

今回は、「退職所得の受給に関する申告書」の内容や提出の効果、記載例等を中心にお伝えします。

目次

1. 「退職所得の受給に関する申告書」とは?

「退職所得の受給に関する申告書」とは、退職金を受け取る人が、退職金の内容や勤続年数等を記載して、勤務先に提出する書類です。

所得税上、退職金は分離課税となりますので、給与等とは分離して、退職金のみで所得税の計算が行われます。

したがって、「退職所得の受給に関する申告書」を提出していれば、退職金支払時に確定税額が源泉徴収され、課税関係は完了します。この場合は、原則として確定申告の必要はありません。

2. 提出期限・提出しない場合の影響は?

(1) 提出期限

「退職所得の受給に関する申告書」の提出期限は、退職金の支払を受ける日の前日となります。

提出先は勤務先等、退職金の支払者となり、原則として「税務署」へ提出する資料ではありません。

(2) 提出しない場合の影響

「退職所得の受給に関する申告書」は、必ず提出が必要な資料ではありません。

ただし、提出しない場合は、退職所得控除が適用されず、退職金金額に一律20.42%の源泉徴収が行われ、通常よりも高い税額が天引きされることになります。

その後、確定申告を行えば、正しい税額との差額につき税務署から還付されますが、ご自身で確定申告を行う手間が生じます。

3. 「退職所得の受給に関する申告書」の見方・記載例

以下、実際の「退職所得の需給に関する申告書」をもとに、記載方法をお伝えします。

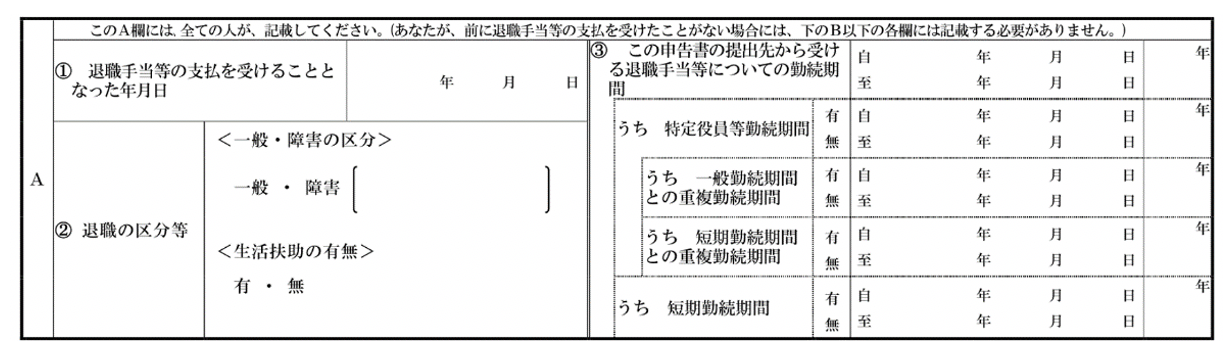

(1) 「A」欄

退職するすべての方が記載します。今回受け取る退職金についての情報を記入します。なお、以前に他社で退職手当の支払を受けた方はB欄以降の記載がありますが、他社での退職金支払いがなければ、A欄のみの記載で完結します。

| ① | 退職手当等の支払を 受けることとなった年月日 | 退職日付を記載 |

|---|---|---|

| ② | 退職の区分等 | ● 定年退職であれば、一般に〇 ● 在職中に障害が原因で退職した人は「障害」に〇 ⇒障害の状態、身体障害者手帳等の交付年月日等を記載。 ● 退職年1月1日現在で生活保護を受けている人は生活扶助「有」に〇 |

| ③ | この申告書の提出先から受ける 退職手当等についての勤続期間 | ● 勤続期間と勤続年数を記載(年未満端数切り上げ)。 ● 特定役員等退職手当は、会社役員等の勤続期間が5年以下である場合に記載。 ● 短期勤続期間とは、従業員等としての勤続期間が5年以下の場合に記載(※)。 |

(※)勤続5年以下の一般従業員がもらう退職金(短期退職手当等)は、退職所得控除額を控除した残額のうち、300万円を超える部分の金額については、2分の1課税としない改正が行われています(令和4年分以降)。

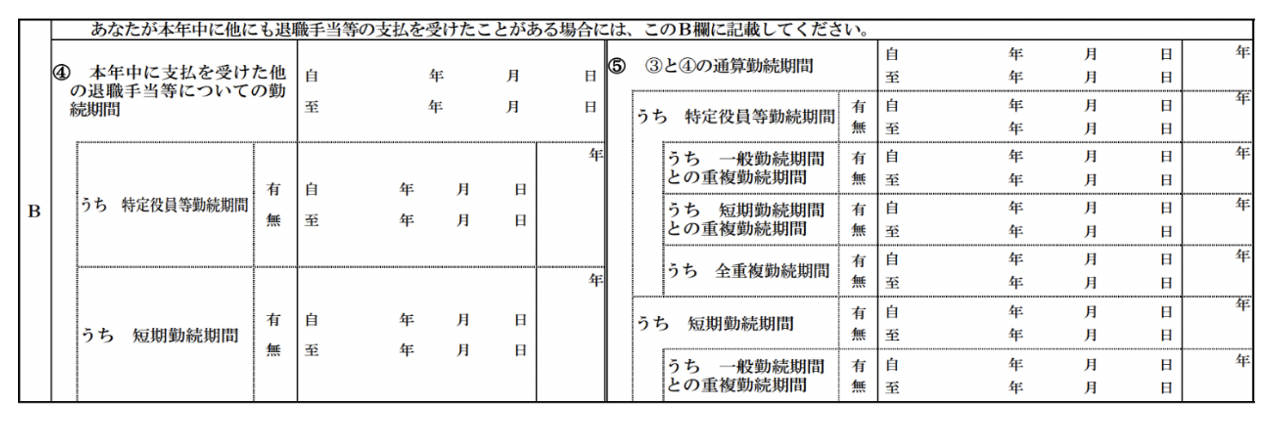

(2) 「B」欄

今回の退職金と同じ年に、他の支払先からも退職金を受け取っている方が記載します。他社からの「退職所得の源泉徴収票」をもとに記載します。

同じ年に他の勤務先から退職金を受け取っている場合は、重複する部分を二重で計算しないよう、「通算勤続期間」で計算します。Q140で具体例を作成していますので、ご参照ください。

| ④ | 本年中に支払いを受けた 他の退職手当等についての勤続期間 | 退職日と同じ年に他の退職金を受け取った場合(iDeCoの老齢一時金等も含む)記載。⇒ 記載方法は「③」欄と同様。 |

|---|---|---|

| ⑤ | ③と④の通算勤続期間 | ● A欄③(今回受け取る退職手当等の勤続期間)と B欄④(本年中に支払いを受けた他の退職手当等の勤続期間)で重複する勤続期間を調整した「通算勤続期間」とその年数を記載します(年未満切り上げ)。 ● 上記勤続期間のうち、特定役員等勤続期間や短期勤続期間があれば「うち ~」に記載します。 |

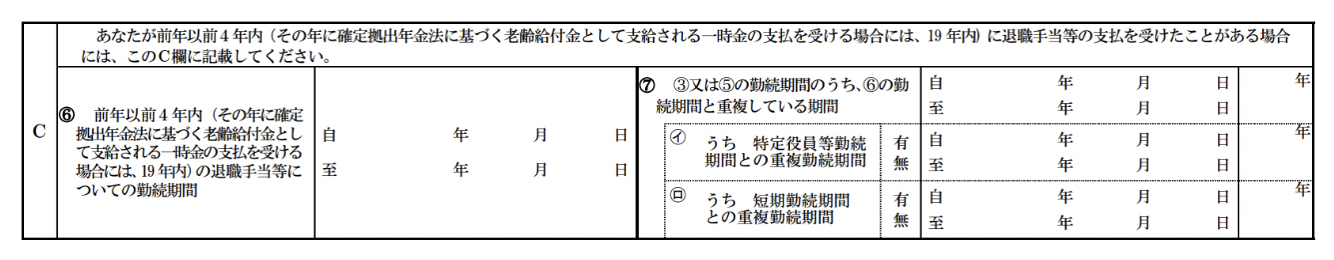

(3) C欄

前年以前4年内に退職金を受けた場合、または、前年以前19年以内にiDeCo老齢一時金等を受給した場合に記入します。前年4年以前等に他の退職金を受け取っている場合は、重複する部分につき、退職所得控除の金額の調整があります。Q141で具体例を作成していますので、ご参照ください。

| ⑥ | 前年以前4年内に退職金、 または前年以前19年以内にiDeCo老齢一時金等を 受給した場合 | 当該退職金の算定期間となった勤続期間を記載します。 |

|---|---|---|

| ⑦ | ③or⑤の勤続期間のうち、 ⑥の勤続期間と重複している期間 | ● A欄③(今回受け取る退職手当等の勤続期間)とC欄⑥(前年以前4年内に支払いを受けた他の退職手当等の勤続期間)で重複する勤続期間を記載します(一年未満切り捨て)。 ● 上記の勤続期間のうち、特定役員等勤続期間や短期勤続期間があれば「うち ~」に記載します。 |

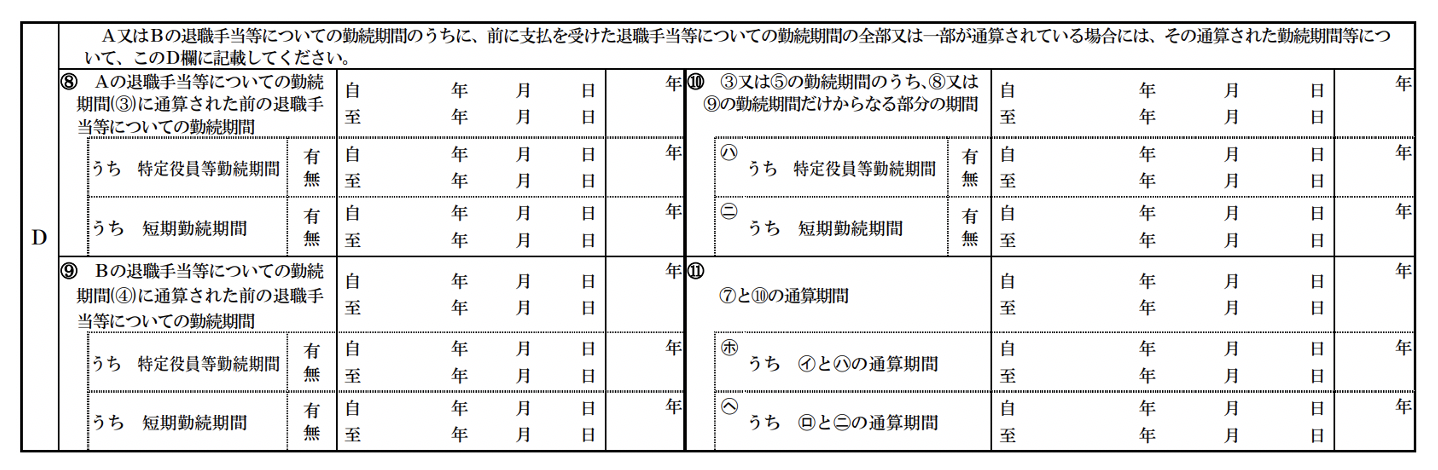

(4) 「D」欄

A欄(今回の退職手当)や、B欄・C欄(今回の退職金と同じ年あるいは前年以前4年内等に、他の支払先から受け取った退職手当)の勤続期間で、前に受け取った退職手当と一部又は全部を通算している場合に、「通算された勤続期間等」を記載します。

例えば、グループ企業で、親会社から子会社に転籍し、子会社で退職した際に支給する退職金につき、転籍前の親会社の勤続年数も含めて退職金を計算する場合などです。

Q202で具体例を作成していますので、ご参照ください。

| ⑧ | Aの退職手当についての勤続期間(③)に 通算された前の退職手当等についての勤続期間 | A欄③(今回受け取る退職手当等の勤続期間)又はB欄④(今年中に受け取った他の退職手当等の勤続期間)に通算された、前の退職手当等についての勤続期間を記載 (年未満切り捨て) |

|---|---|---|

| ⑨ | Bの退職手当についての勤続期間(④)に 通算された前の退職手当等についての勤続期間 | |

| ⑩ | ③又は⑤の勤続期間のうち、 ⑧又は⑨の勤続期間だけからなる部分の期間 | A欄③(今回受け取る退職手当等の勤続期間)orB欄⑤ (通算勤続期間)のうち、⑧or⑨の勤続期間だけからなる部分の期間を記載します。 |

| ⑪ | ⑦と⑩の通算期間 | C欄⑦とD欄⑩の勤続期間について、重複する部分は二重にならないように通算した勤続期間とその年数を記載。 |

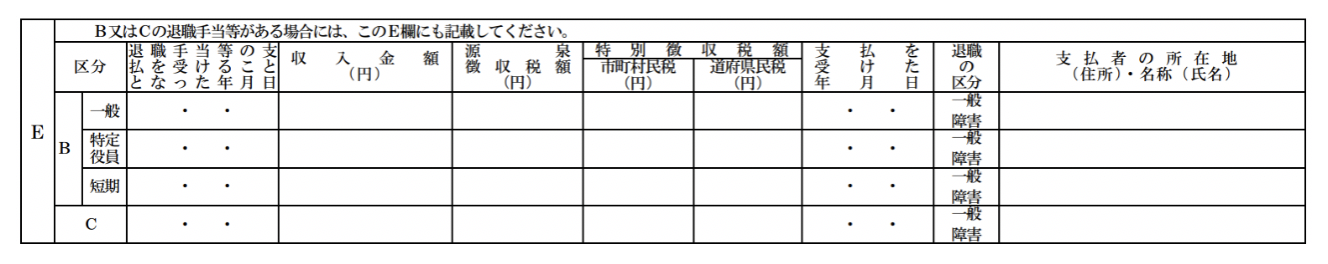

(5) 「E」欄

今年中に他の退職金を受け取った場合や、前年以前4年内等に受け取った退職金がある場合に、その際に受け取った退職金の額面、天引きされた情報を記入します。

4. 添付書類

B欄やC欄に記載がある方(他の退職手当等を受け取っている場合)は、「他の退職手当に係る源泉徴収票」を添付します。

また、A欄で障害や生活扶助の有無にチェックした方は、障害者手帳のコピーや生活保護決定通知書のコピーを添付します。

5. 記載漏れがあり徴収漏れがあった場合

「退職所得の受給に関する申告書」の記載事項に誤りがあり、源泉徴収不足があった場合、会社は、従業員から不足税額を徴収し、税務署に納税する必要があります。

徴収不足税額は、確定申告での精算はできませんので、退職金受給者は、不足税額を税務署ではなく、会社と清算を行います。

6. 参照URL

(退職所得の受給に関する申告(退職所得申告))

https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/gensen/annai/1648_37.htm

(退職所得の受給に関する申告書に支払済の退職手当を記載しないで提出した場合の是正方法)

https://www.nta.go.jp/law/shitsugi/gensen/04/06.htm

7. YouTube

関連記事