税金の豆知識

Q206【出向負担金】出向者の給与水準に格差がある場合の「較差補てん金」/親会社が全額負担するケースは?出向先で「役員」の場合の役員報酬規制との関係

最終更新日:2024/08/106580view

例えば、親会社から子会社などに「出向」するケースもあると思います。

一般的に、「出向」の場合、「出向先法人」から「出向元法人」に、給与相当額の「出向負担金」を支払いますが、出向先と出向元の給与水準の差額がある場合には、「出向元」が、従業員に「較差補てん金」を支払うケースがあります。

また、出向社員が「出向先」で役員に就任する場合、「出向先」が「出向元」に支払う「出向負担金」が、法人税上の役員報酬と同様の取扱いになるのか?疑問が生じます。

今回は、「出向」の際の「較差補てん金」の税務上の取扱いや、出向先で「役員に就任」する場合の、法人税上の「役員報酬」との関係につき解説します(在籍出向を前提とします)。

目次

1. 出向負担金とは?

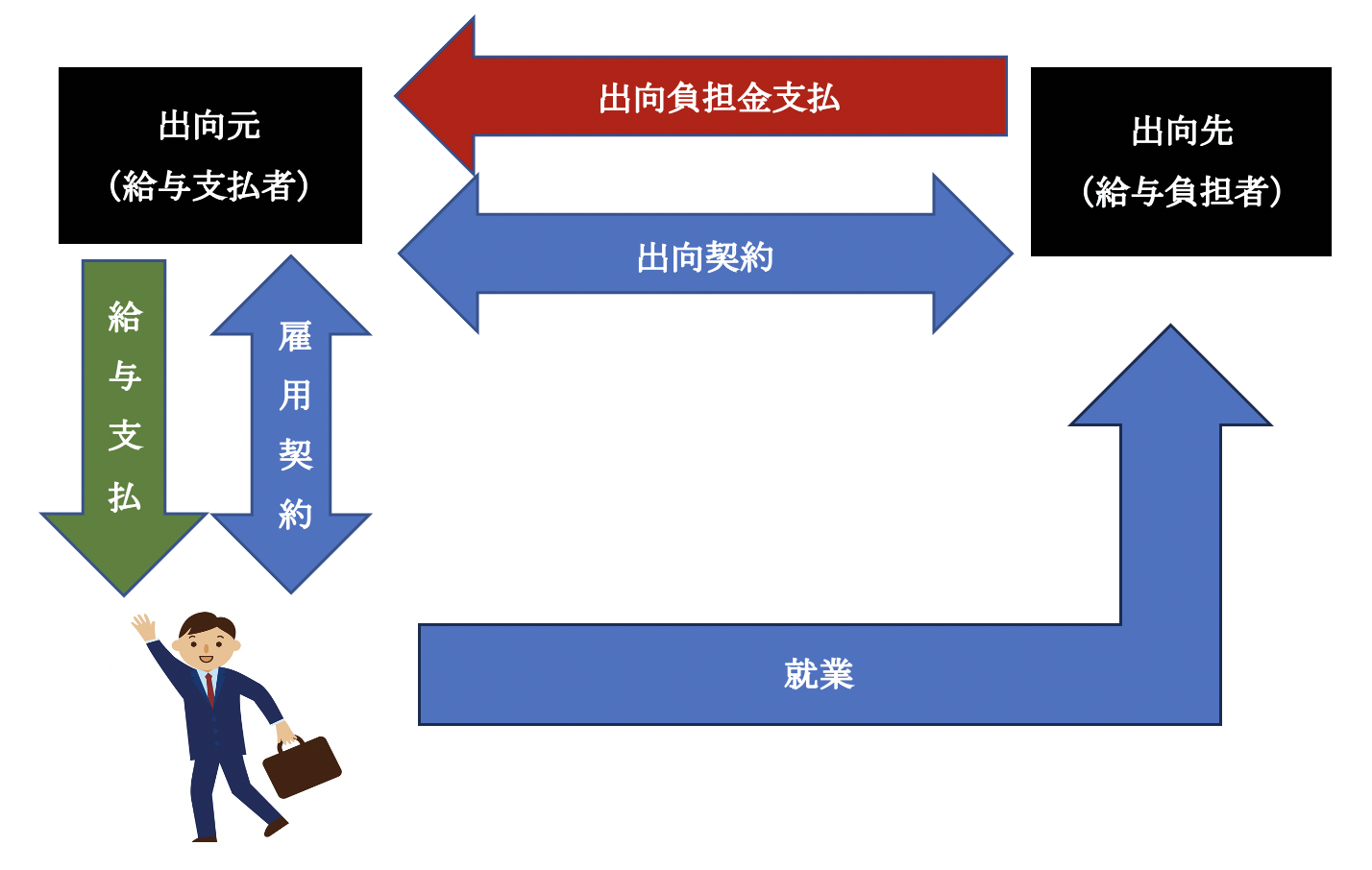

出向とは、現在の雇用関係を継続したまま、一定期間、子会社等に派遣され、当該子会社等で業務に従事することです。税務上、出向者に係る給与相当額は、「出向先」での負担が必要な一方で、給与は雇用関係のある出向元から支払うケースが多いため、当該給与相当額につき、出向先から出向元に「出向負担金」を支払うのが一般的です。

出向社員にかかる各社の給与・社会保険等の負担関係や、対従業員への給与支払関係については、Q28をご参照ください。

2. 出向負担金と出向給与の金額が一致しない場合

「出向元」が出向者に支払う給与の額と、「出向先」が出向元に支払う「出向負担金」が同額の場合は、応益負担がなされていますので、特に論点はありません。しかし、出向者に支払う給与の額と出向負担金が一致しない場合は、一方で「経済的利益」が生じるため、寄付金課税の論点があります。各々の場合の取扱いは、以下の通りとなります。

(1) 出向者への給与額 > 出向負担金の場合 (較差補てん金)

例えば、国内親会社から海外子会社に出向する場合、海外現地の給与水準が、日本国内の給与水準よりも低いケースがあります。一方で、国内親会社(出向元)は、雇用契約等に基づき、従業員に対しては、出向前の従前給与を支払う必要があります。こういった場合、出向者に支払う給与の額が、海外出向先から国内親会社に支払う「出向負担金」よりも多くなるケースがあります。当該差額部分は、給与条件の「較差」補てんする「較差補てん金」と呼ばれます。

法人税上、当該「較差補てん金」については、合理的な理由がある限り、出向先法人に対する寄付金認定は行われず、全額損金算入が認められています。

「合理的な理由」として損金算入が認められるケースは、以下のケースです。

【較差補てん金が損金として認められるケース】

● 出向元と出向先の給与水準が異なることによる差額部分

● 経営不振等で、出向先法人が賞与を支給できず、出向元法人が当該賞与部分を負担するケース

● 海外子会社出向の際に、出庫元が支給する「留守宅手当」

法人税基本通達9-2-47(出向者に対する給与の較差補填金)

「出向元法人が出向先法人との給与条件の較差を補填するため出向者に対して支給した給与の額(出向先法人を経て支給した金額を含む)は、当該出向元法人の損金の額に算入する。

(2) 出向負担金 > 出向者への給与額の場合

上記(1)と逆のパターンです。出向先が支払う「出向負担金」が、出向者に支払う「給与の額」よりも多くなるケースです。この場合、原則として、超えた部分については、合理的な理由がない限り、出向先法人に対して、「寄付金」認定が行われます。会計処理例は、以下となります。

【例 出向者への給与100、出向負担金150のケース(源泉等の仕訳は省略)】

| 借方 | 貸方 | |||

|---|---|---|---|---|

| 出向先 | 支払手数料(損金) 寄付金 | 100 50 | 現金 | 150 |

| 出向元 | 現金 給与 | 150 100 | 受取手数料(益金) 受贈益(益金) 現金 | 100 50 100 |

寄付金については、原則として、損金算入限度額を超える部分は損金不算入となりますが、完全支配関係がある親子会社の場合は、グループ法人税制の適用により、寄附金は全額損金不算入、受贈益は全額益金不算入となります。

なお、例えば、超えた部分が、出向に伴う「経営指導料」など別の名目での支出の場合は、合理的な理由があるものとして寄付金認定は行われません。

3. 較差補てん金が認められないケース

(1) 出向先法人が給与負担金を一切支払わない場合

この場合は、「合理的な理由」がないものとして、「較差補てん金の損金算入の取扱いは認められない」ものと思われます。出向元法人から出向先法人への「経済的利益」の供与が行われたものとして、出向元法人に対して「寄付金課税」が行われます(出向先法人は、支給給与と受贈益が損金と益金に算入され、課税関係は生じません)。会計処理例は、以下となります。

【例 出向者への給与100、出向負担金0 のケース(源泉等の仕訳は省略)】

| 借方 | 貸方 | |||

|---|---|---|---|---|

| 出向先 | 支払手数料(損金) | 100 | 受贈益(益金) | 100 |

| 出向元 | 寄付金(給与部分) | 100 | 現金 | 100 |

寄付金認定された場合でも、従業員側では「給与所得」となるため、源泉徴収は必要になるものと思われます。寄付金及び完全支配関係がある場合の取扱いは、先ほどの[2.(2)」と同様です。

なお、実務上、若手の研修目的のために、出向先に出向させるケースがあります。こういった場合は、一般的に、出向元が全額負担する「合理的な理由」に該当するものとして、寄付金認定が行われないケースもあるようです。

(2) 海外子会社等で現地の給与水準がかなり低く、合理的な根拠がない場合

例えば、海外子会社に出向させている場合、現地の給与水準がかなり低く、日本親会社が負担する「較差補てん金」の額が、異常に多くなるケースがあります。「較差補てん額」につき、明確な根拠があれば否認されることはありませんが、税務調査では、「寄付金」認定されているケースもあるようです。その他、留守宅手当についても、独身者に対する「留守宅手当」が否認されている事例もあります。税務調査で否認を受けないためには、例えば、出向契約で、両社が負担する給与や手当等の記載を行い、明確な根拠を残しておく必要があります。

4. 役員にかかる「出向負担金」は役員報酬

例えば、出向元では従業員だが、出向先では役員に就任するケースがあります。こういった場合、「出向先」から出向元に支払われる「出向負担金」は、法人税上は、役員報酬と同様の取扱いが行われます。つまり、「出向負担金」を損金算入するにあたって、通常の役員報酬と同様、「定期同額給与」等の制限を受けます。

(1) 出向負担金を役員報酬とするための要件

また、出向負担金については、一般的な役員報酬の「定期同額給与」の要件の他、以下の要件を満たす必要があります。

| ① | 役員に係る給与負担金額について、その役員に対する給与として出向先法人の株主総会等(※)の決議がされて いること。 |

|---|---|

| ② | 出向契約等において当該出向者に係る出向期間及び給与負担金の額があらかじめ定められていること |

(※)株主総会で報酬総額を決定し、個々の役員報酬は取締役会決議に一任するケースも含まれます。

(2) 出向負担金が「毎月変動」する場合は?

出向元で従業員の場合、出向元から残業や賞与が支給される等を背景に、「出向負担金」の額を固定化できない場合があります。こういった場合も、原則通り、「出向負担金」の額が、毎月固定できなければ、「定期同額給与」となりませんので、役員報酬規制と同様、原則として損金算入は認められません。

(3) 出向役員にかかる事前確定届出給与の取扱い

出向者負担金については「役員報酬」と同様の取扱いとなりますので、「事前確定届出給与」の申請は可能です。ただし、出向負担金の要件を満たす必要がありますので、契約書での出向負担金等の記載や、株主総会等の決議は必要となります。

なお、この場合、出向契約書で役員賞与額のみを記載するだけでは認められず、毎月の月額報酬も含めた「出向期間中の報酬総額」を記載する必要があります。

5. 参照URL

No5241 較差補てん金

https://www.nta.go.jp/taxes/shiraberu/taxanswer/hojin/5241.htm

No.5245 出向先法人が支出する給与負担金に係る役員給与の取扱い

https://www.nta.go.jp/taxes/shiraberu/taxanswer/hojin/5245.htm

6. YouTube

Coming soon

関連記事