税金の豆知識

Q216【インボイス特例】基準期間がない年度(設立初年度・2期目)から「簡易課税」の適用は可能か?設立年度1年未満の場合は注意が必要!

最終更新日:2024/07/265697view

例えば、開業してすぐにインボイス番号を取得した場合や、資本金金額などの制限により、設立初年度から消費税課税事業者になるケースがあります。

この点、「基準期間」の課税売上高が5,000万円以下の小規模事業者は、「簡易課税」という制度が認められますが、「簡易課税」については、「基準期間」がない設立初年度や2期目でも選択は可能です。しかし、設立初年度などから「簡易課税」を適用する場合には、例外的な取扱いや、インボイス制度導入による特例もあります。

そこで、今回は、基準期間がない事業年度から「簡易課税」を適用する場合の留意事項等を中心にお伝えします。

目次

1. 設立時等の簡易課税選択届の提出期限

(1) 設立時の簡易課税選択届の提出期限

簡易課税を選択したい場合は、原則として、簡易課税を受けようとする課税期間初日の前日までに、「簡易課税制度選択届出書」を提出する必要があります。

ただし、設立初年度の場合は、例外的に、設立初年度の課税期間中(決算日まで)に、「簡易課税制度選択届出書」を提出すれば、初年度から簡易課税制度の適用が可能です(消法第37条第1条)。

なお、2期目以降の提出期限は、原則通り、適用したい課税期間初日の前日となります。

【具体例 3月決算 2024年4月8日設立のケース】

| 適用したい事業年度 | 簡易課税届出書 提出期限 | |

|---|---|---|

| 例外(設立事業年度) | 2024/4/8~2025/3/31 | 2025/3/31までOK |

| 原則(上記以外) | 2024/4/1~2025/3/31 | 2024/3/31まで |

(2) インボイス制度導入による簡易課税届出期限の特例

インボイス制度導入に伴い、「簡易課税制度選択届出書」の提出期限につき、以下の経過措置(2つ)が設けられています。

| 事業者区分 | 簡易課税 適用可能時期 |

|---|---|

| 免税事業者が、2023/10~2029/9までに インボイス登録を受けて課税事業者となり、届出書を提出 | 提出した期間からOK (平成30年改正令附則18) |

| 2割特例の適用を受けた事業者が、 2割特例の適用を受けた期間の翌年度中に届出書を提出 | 提出した期間からOK (平成28年改正法附則51の2) |

(3) まとめ

簡易課税制度選択届出書の提出期限についてまとめると、以下の通りです。

| 種類 | 提出期限(簡易課税制度選択届出書) |

|---|---|

| 設立初年度(開業初年度) | 設立初年度の課税期間中(決算日まで) |

| 2年目以降 | 適用を受けようとする課税期間初日の前日 |

| インボイス経過措置1 (免税事業者) | 適用する課税期間の末日 |

| インボイス経過措置2 (2割特例適用の翌年度) | 2割特例の適用を受けた期間の翌年度末日 |

2. 設立時等の簡易課税の制限(2年縛り)

(1) 設立初年度は3年縛りのケースあり

簡易課税を選択した場合は、原則として2年間、簡易課税での申告が強制されます。また、簡易課税を終了したい場合は、原則として、簡易課税の適用をやめたい課税期間初日の前日までに、「簡易課税制度不適用届出書」を提出する必要があります。

この点、設立事業年度については、以下の規定に注意が必要です。

「簡易課税制度不適用届出書」は、簡易課税制度の適用を開始した課税期間の初日から「2年を経過する日」の属する課税期間の初日以後でなければ提出できません(消費税簡易課税制度選択届出書の記載要領等 注2)。

つまり、例えば、設立第1期が12カ月未満の場合は、設立日から2年経過する日は、必ず第3期となり、「簡易課税制度不適用届出書」は、3期目初日以降でしか提出できないということになります。

この場合は、4期目以降に初めて原則課税を選択できます。

(2) 具体例

3月決算。設立日が2024年4月5日の場合

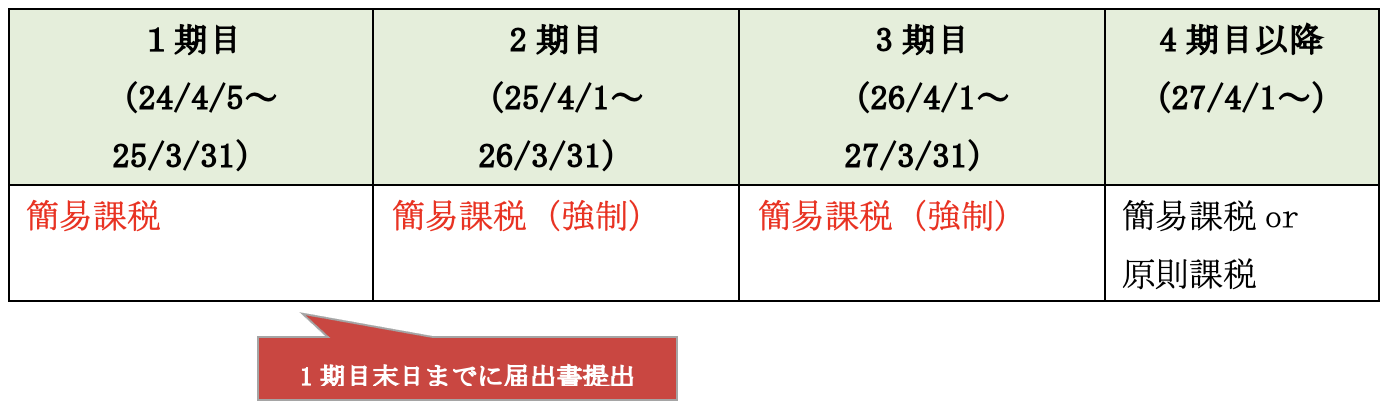

【設立初年度より簡易課税を選択した場合】

設立日が2024年4月5日のため、その2年経過後は第3期(2026年4月4日)となり、「簡易課税制度不適用届出書」は、3期目開始日の2026年4月1日以降でしか提出できません。したがって、第3期までは簡易課税が強制され、4期目以降に原則課税の選択が可能です。

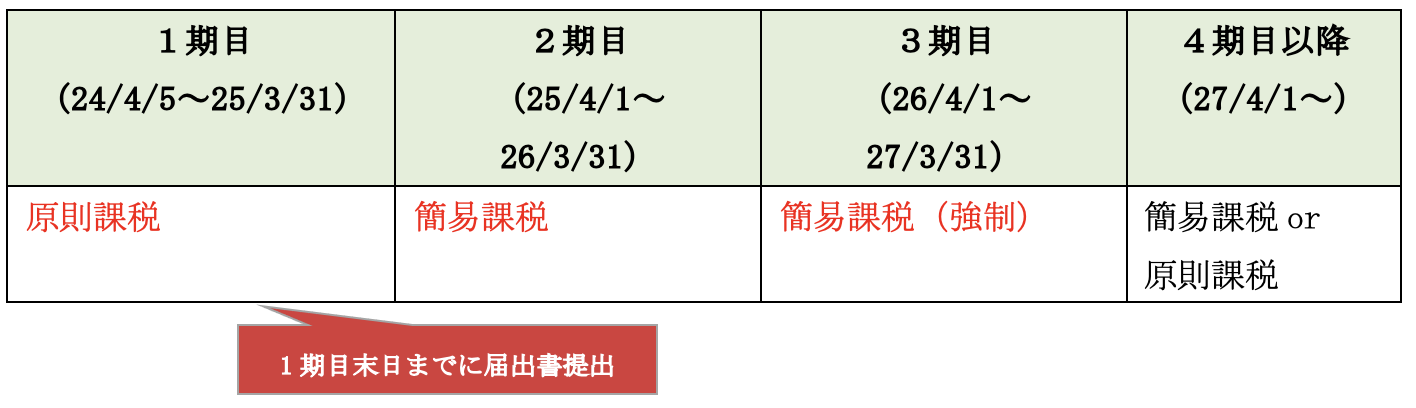

【2期目から簡易課税を選択する場合 】

1期目は原則課税、2期目から簡易課税を適用したい場合は、1期目中に「簡易課税選択届出書」を提出する必要があります。この場合は、その2年経過後は第3期末日となり、「簡易課税制度不適用届出書」は、3期目開始日の2026年4月1日以降に提出が可能となります。この結果、第3期までは簡易課税が強制されますが、4期目以降は、原則課税の選択が可能です。

なお、「簡易課税制度不適用届出書」は、実務上、提出漏れが多い書類となりますの、Q176もご参照ください。

3. 設立年度(基準期間)の「課税売上高」の集計

簡易課税を適用するためには、「基準期間」の課税売上高が5,000万円以下である必要があります。この点、設立3期目の「基準期間」となる設立初年度(2年前)は、事業年度が12か月未満になるケースがあります。こういった、設立事業年度が12か月未満の場合、簡易課税の「5,000万円」の判定は、設立初年度の「課税売上高」を「年換算」する必要があります。

例えば、設立年度の課税売上が3,000万円で、設立事業年度が6か月の場合は、3,000万円÷6か月×12か月=6,000万円となり、5,000万円を超えるため、第3期は簡易課税の選択ができません

(事業年度1年未満の場合の論点は、Q204をご参照ください)。

4. 2割特例と簡易課税

インボイス制度導入に伴い、経過措置として、消費税納税額につき課税売上高の2割とする「2割特例」が認められていますが、2割特例が適用できる間は、簡易課税を選択するよりも、2割特例を選択する方がお得なケースが多いです。

詳しくは、Q215をご参照ください。

5. (ご参考)簡易課税が適用できないケース

(1) 5,000万円を超えた年度は簡易課税が適用できない?

簡易課税の判定は、あくまで基準期間、つまり前々事業年度の課税売上高が、5,000万円以下かどうか?で判定しますので、課税売上高が5,000万を超えたからといって、その年度から簡易課税が適用できないわけではありません。原則として、5,000万円を超えた「2年後」から「簡易課税」が適用できなくなります。

(2) 調整対象固定資産・高額特定資産・棚卸資産の調整

上記のほか、下記の場合は、一定期間「消費税簡易課税制度選択届出書」の提出ができません。

| 課税事業者を選択した事業者 新設法人or特定新規設立法人 | 調整対象固定資産の仕入等を行った場合 |

|---|---|

| 課税事業者(原則課税適用事業者) | ● 高額特定資産の仕入等や自己建設高額特定資産の仕入を行った場合 ● 高額特定資産である棚卸資産等について棚卸資産の調整措置の適用を受けた場合 |

6. 参照URL

(NO6505簡易課税制度)

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shohi/6505.htm

(消費税簡易課税制度選択届出書の記載要領等) 注2

https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/shohi/annai/pdf/1461_13.pdf

(No.6501 納税義務の免除)

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shohi/6501.htm

7. YouTube

【関連記事】