税金の豆知識

Q219【定額減税】給与所得者に係る所得税・住民税(特別徴収)の減税方法

最終更新日:2024/08/102052view

2024年6月から「定額減税」制度が導入されます。

定額減税は、近年の物価高騰を背景に、個人の所得税・住民税が減税される仕組みですが、給与所得者については、給与明細作成時に「減税額」を控除する手続が必要となり、実務上、会社側の手続が混乱することが予想されます。

そこで今回は、「給与所得者」にかかる定額減税の具体的な方法につき解説します。

目次

1. 「所得税」の定額減税方法

「所得税」の定額減税は、2024年12月末時点の状況で対象者を判定しますが、減税手続は、年末一度切りで行われるわけではありません。「月次減税」と「年調減税」の2つのステップで行います。一旦、2024年6月1日を仮基準日として「仮減税」が行われ(月次減税)、年末時点で、仮減税額と確定減税額の差額が精算されます(年調減税)。

(1) 月次減税

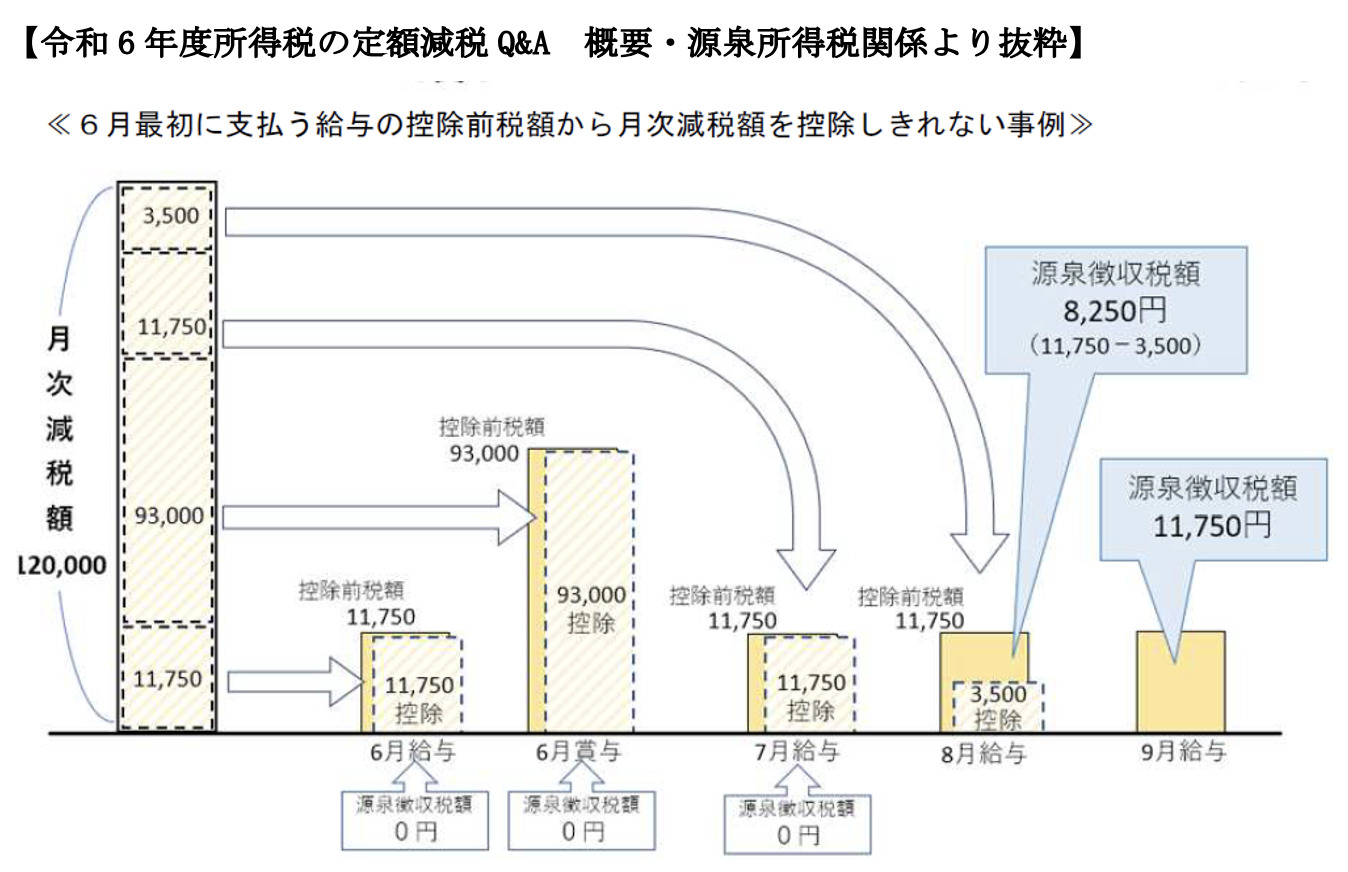

2024年6月1日以後の支払給与等(賞与含む)にかかる源泉徴収税額から、定額減税額を控除する方法で行います。当月で控除しきれない金額は、その後の(2024年中の)源泉徴収税額から順次控除します。

| 月次減税の対象者 | ● 2024年6月1日に在職している方を対象に「月次減税」を実施します。対象者は、扶養控除等申告書を提出している居住者(甲欄)です。 ● 月次減税について、所得制限はありません。所得に関係なく、「全給与所得者」を対象に、一律に実施されます。例えば、所得1,805万円を超える方でも、一旦「月次減税」が実施されます。 |

|---|---|

| 月次減税の金額 | ● 2024年6月1日時点の「本人+同一生計配偶者+扶養親族」の人数で決定されます(詳しくは、Q218をご参照ください)。(※) ● 年初に入手している「扶養控除等申告書」で対象者を把握しますが、「扶養控除等申告書」は、「同一生計配偶者」「扶養親族」を直接把握できる様式にはなっていません(源泉控除対象者・控除対象扶養親族を記載)。したがって、扶養控除等申告書の他、「源泉徴収に係る定額減税のための申告書」を用いて、同一生計配偶者、扶養親族を把握する必要があります(6-1)。 |

| 月次減税を行わない人 | 以下に該当する人は、月次減税は行われません。 ● 2024年5月31日以前に退職、国外転出、死亡した人(2-7) ● 扶養控除等申告書を提出していない人(乙欄・丙欄が適用される人)。 ● 2024年6月2日以後に、勤務することになった人(4-1)。 |

(※)なお、同一生計配偶者や扶養親族に該当しない方(源泉控除対象配偶者等)は、ご自身の勤務先等で、ご自身の定額減税を受けることになります。

(2) 年調減税

あくまで、上記(1)の「月次減税」は、仮の減税額となりますので、12月31日時点で定額減税の金額が確定し、月次減税額との差額を精算します。

| 年調減税の対象者 | ● 2024年12月31日に在職している方を対象に「年調減税」を実施します。対象者は、扶養控除等申告書を提出している居住者(甲欄)となります。 ● 月次減税の対象とならなかった、6月2日以後に入社した方は、年調減税の対象となります。 |

|---|---|

| 年調減税の金額 | ● 年調減税の金額は、2024年12月31日時点の「本人+同一生計配偶者+扶養親族」の人数で決定されます。したがって、2024年6月2日以降に、扶養親族等の状況に変更がある場合は、「年調減税」で調整されます(1-6)。 ● 合計所得金額が1,805万円(給与収入換算2,000万円)を超える方は、最終的に「年調減税」の時点で差額精算することになります(2-2、3-4)。ただし、給与収入が2,000万円を超える場合は年末調整できませんので、ご自身で確定申告することになります。 |

| 他の所得控除への影響 | ● 例えば、住宅ローン控除等、他の年末調整がある場合は、先にそれらの控除を行った後の「年調後の所得税額」を基準に減額を行います。したがって、「定額減税」が原因で、住宅ローン控除等の所得税のメリットがなくなるわけではありません。 ● 年調減税で引ききれなかった場合は、2025年以降に、別途給付されます(6-12)。 |

2. 「住民税」の定額減税方法

個人住民税については、所得税と異なり、市区町村等自治体側で税額を計算する賦課課税方式のため、会社側で計算するわけではありません。市区町村から送られる「通知書等」に記載された税額をもとに、定額減税後の住民税額を、毎月の給与明細から天引きすれば完了します。

| 特別徴収の場合 | ● 市町村から送付される「特別徴収額通知書」に基づき、給与明細の住民税から控除します。 ● 通常年は、毎年6月から徴収が始まりますが、2024年6月については、例外的に「徴収額」は一律ゼロとなります。2024年7月~翌年5月末までの11か月間で、定額減税後の住民税額を給与明細から控除します(※)。 |

|---|---|

| 普通徴収の場合 | ● 普通徴収の場合は、従業員ご自身での納税となるため、会社側での作業はありません。 ● 普通徴収第1期分(2024年6月分)の税額から控除され、控除しきれない場合は、第2期分(2024年8月分)以降で控除されます。 |

(※)定額減税対象外となる方(所得1805万円超、住民税非課税世帯等)は、例年通り、6月から住民税特別徴収が始まります。

なお、所得や扶養親族の判定時期が、所得税と住民税は異なる点には注意が必要です。所得税は2024年12月末の扶養状況等で判定するのに対し、住民税上は、2023年12月末時点で判定されます。

3. 年金と給与所得の両方ある方(2-3)は?

公的年金等と給与のどちらも受けられる方は、公的年金等及び給与の両方から定額減税の適用を受けることになり、重複控除部分は、確定申告で精算する必要があります。

ただし、両方から定額減税の適用を受けているからといって申告義務が発生するわけではありません。従来通り、確定申告不要の方は、申告義務は生じません(令和6年度所得税の定額減税Q&A 予定納税・確定申告関係2-3)。

4. 2か所給与・退職所得等の取扱い

| 2か所給与の方(2-4,2-5) | 2か所から給与をもらう方については、主たる給与の勤務先(扶養控除等申告書を提出している甲欄)で定額減税の適用を受け、従たる給与(乙欄)では、適用を受けることができません。これは、納税側での選択はできません。 |

|---|---|

| 丙欄の方(2-6) | 丙欄の方(日雇い賃金等)は、給与支払者のもとで定額減税を受けることができませんので、確定申告により、定額減税の適用が可能です。 |

| 青色事業専従者(2-9) | 青色事業専従者は、「同一生計配偶者」からは除外されていますので、ご自身の給与の支払者のもとで定額減税の適用を受けます。 |

| 退職所得の場合(1-7,1-8) | 退職所得の源泉徴収の際には、定額減税が実施されないため、確定申告を行うことにより、定額減税の適用が可能です。 |

5. 参照URL

定額減税 特設サイト

https://www.nta.go.jp/users/gensen/teigakugenzei/index.htm

令和6年分所得税の定額減税Q&A(概要・源泉所得税関係)

https://www.nta.go.jp/publication/pamph/gensen/0024001-021.pdf

令和6年分所得税の定額減税Q&A(予定納税・確定申告関係)

https://www.nta.go.jp/publication/pamph/shotoku/0024004-072_01.pdf

6. YouTube

Coming soon

【関連記事】