税金の豆知識

Q220【住宅ローン控除】土地だけ先に購入した場合・土地建物名義が異なる場合の住宅ローン控除の可否/繰り上げ返済や持分割合が異なる場合は?

最終更新日:2024/12/2612257view

所得税上の「住宅ローン控除」は、あくまで「居住」を前提とした制度となります。

したがって、建物住宅ローンがある場合にのみ認められ、「土地のみ購入」の場合は、原則として、住宅ローン控除は認められません。

この点、先に土地を購入し、後日建物を建築する場合は、「土地購入時点」では、まだ「居住」してないため、土地に関して、「住宅ローン控除」は利用できないのでしょうか?

また同様に、例えば土地は夫、建物は妻名義など土地と建物名義が異なる場合、建物住宅ローンを保有していない土地所有者は、土地に関して「住宅ローン控除」ができないのか?疑問が生じます。

今回は、居住していない場合や、土地建物名義が異なる場合の「住宅ローン控除」の可否につきお伝えします。

目次

1. 土地のみの購入で「住宅ローン控除」が可能なケース

「住宅ローン控除」は、「居住」が前提の特例になりますので、たとえ借入購入の場合でも、土地を購入しただけでは、原則として「住宅ローン控除」は受けられません。

しかしながら、先に土地を購入して、後日、「住宅を建てる」ことが明確な場合、例外的に土地に係る「住宅ローン控除」が認められるケースがあります。

以下の4つの場合です。すべて、住宅を建てるまでの「期日が決められている」点、が特徴となります。

(以下で利用する「図」は、国税庁質疑応答事例 問16より抜粋しています)

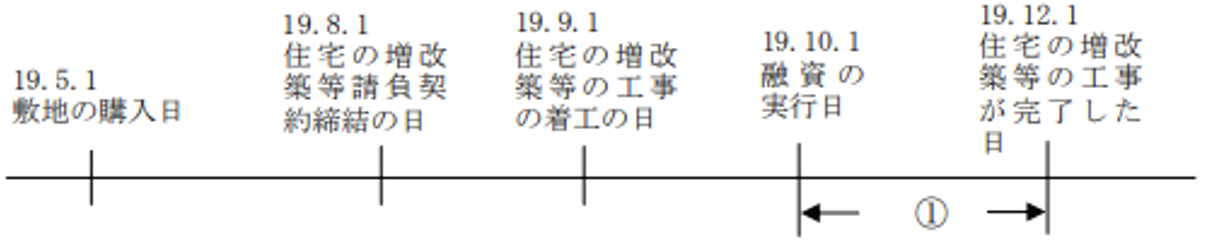

(1) 土地取得から2年以内に住宅を新築・増改築した場合

土地取得から2年以内に、住宅を新築・増改築した場合は、先行して購入した土地についても、住宅ローン控除の適用が可能です (措令26の3⑦五、⑫四、⑬、⑭四)。

当該規定は、金融機関からの借入金全般が対象となりますが、土地につき、家屋を目的とする「抵当権」が設定されている必要があります。

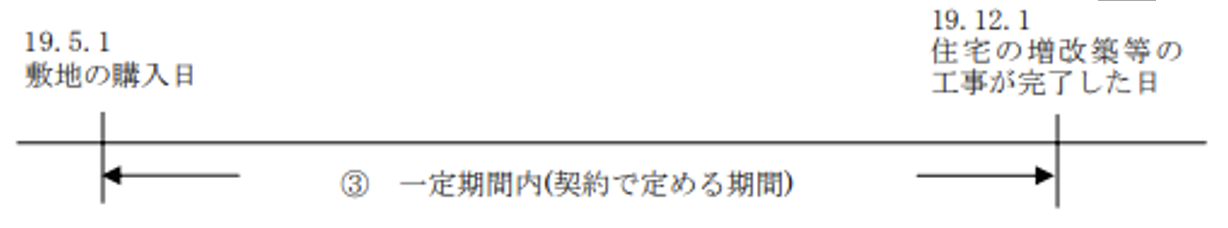

(2) 地方公共団体等からの建築条件付き土地の購入で、「一定期間内」に新築・増改築が完了するもの

「建築条件付き土地」とは、一定期間内に建物を建設することを条件に販売される土地のことです(建売住宅ではない)。

こういった「建築条件付き土地」を取得し、一定期間内(契約で定める期間内)に、新築工事が完了する場合は、先行して購入した土地についても、住宅ローン控除が認められます(措令26の3⑦三、⑩、⑪、⑫二、⑭二)。

ただし、土地購入先は、地方公共団体等(独立行政法人都市再生機構・地方住宅供給公社・土地開発公社)という要件があるため、実務上適用されるケースは限定されます。

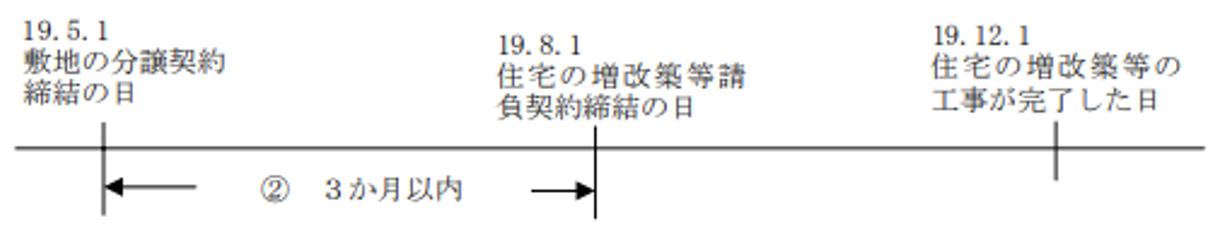

(3) 建築条件付き土地購入後、家屋請負契約締結が3か月以内に成立するもの

「建築条件付き土地」を取得し、3ヶ月以内に建築請負工事契約を締結した場合は、先行して取得した土地についても、住宅ローン控除が認められます(措令26の3⑦四、⑫三、⑭三)。

なお、当該規定に関しては、上記(2)と異なり、土地の購入先は、広く「不動産建物取引業者」とされており、限定はありません。

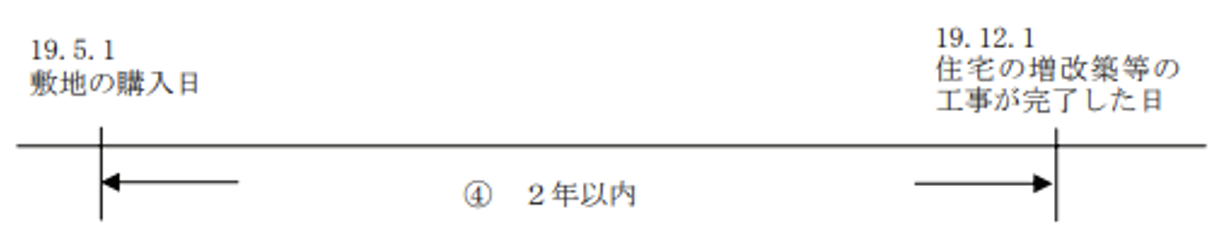

(4) 新築・増改築工事着工日後に受領した借入金(住宅金融公庫等)により、土地を購入した場合

土地は先に購入したものの、住宅ローンの融資実行日が家屋の新築着工後になった場合です。こういった場合でも、先行して購入した土地につき、住宅ローン控除が認められます (措令26の3⑦一、二、⑧三、⑫一)。

ただし、当該規定は、借入先が「独立行政法人住宅金融支援機構」等に限定されているため、実務上適用されるケースは限定されます。

2. 土地・建物名義が異なる場合は?

原則として、土地の住宅ローン控除ができるのは、建物住宅ローンがある場合に限定されます。したがって、土地と建物の名義が異なる場合は、注意が必要です。

例えば、夫婦共同で土地建物を住宅ローンで購入し、土地は夫名義・建物は妻名義(住宅ローン名義も同様)のケースです。この場合、妻は、建物に関する住宅ローン控除が可能ですが、夫は、建物に関する住宅ローンがないため、土地に関する住宅ローン控除はできません。

3. 繰り上げ返済した場合は?

原則として、土地の住宅ローン控除ができるのは、「建物住宅ローン」がある場合に限定されます。したがって、例えば、先に建物部分の住宅ローンを完済した結果、土地の住宅ローンのみが残った場合は、それ以降、土地に関する「住宅ローン控除」を受けることはできません。

また、住宅ローン控除に関しては、別途、「返済期間10年以上」の要件があります。したがって、上記の場合に限らず、「繰り上げ返済」の結果、返済期間が10年以内になった場合も、その後、住宅ローン控除を受けることはできません。

4. 土地と建物の持分が異なる場合

土地と建物の「持分割合」が異なるケースはどうでしょうか?

例えば、夫婦で土地建物を全額住宅ローンで購入したが、土地は全額夫名義、建物は1/2ずつ夫婦共有持分の場合などです。

この場合、夫名義の土地上に夫名義の建物は1/2しか建っていないため、土地に関して、夫は1/2しか住宅ローン控除ができないようにも思えます。

しかし、たとえ「建物持分割合」が異なる場合でも、土地の用途は不可分の関係にあることから、たとえ建物持分割合が100%でない場合でも、夫は、土地に関して全額住宅ローン控除が可能です。

5. 住宅ローン控除が適用できるタイミング

住宅ローン控除の要件として、「自宅建築後、6カ月以内に居住し、かつ年末まで居住」の要件を満たす必要があります。

したがって、土地を先行取得して、例外的に住宅ローン控除ができる場合でも、実際に控除を受けられるのは、自宅を建築し、入居した年からとなります。

6. 参照URL

新築の日前2年以内に取得した土地等の先行取得に係る借入金(家屋に抵当権の設定がない借入金)

https://www.nta.go.jp/law/shitsugi/shotoku/06/32.htm

No.1226 特定増改築等住宅借入金等特別控除の対象となる住宅ローン等

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1226.htm

質疑応答事例 問16

https://www.nta.go.jp/law/joho-zeikaishaku/shotoku/shinkoku/070529/pdf/03-16.pdf

敷地の持分と家屋の持分が異なる場合

https://www.nta.go.jp/law/shitsugi/shotoku/06/18.htm

7. YouTube

【関連記事】