税金の豆知識

Q223【個人事業税】計算方法・かからない業種は?不動産賃貸業・請負業・デザイン・システムエンジニアなど迷いやすい事例

最終更新日:2025/01/242486view

事業所得等がある個人事業主の場合、「個人事業税」(都道府県民税)が課税されるケースがあります。

「個人事業税」は、すべての業種に課税されるわけではなく、地方税法で、「課税される業種」が決められています。

今回は、「個人事業税」の算定方法や、事業税が課税される「業種判定」で、実務上迷いやすい事例につきお伝えします。

目次

1. 個人事業税が課税される業種・納付時期

(1) 課税される業種

個人事業税は、事業所得及び不動産所得が生じる事業者に課税されますが、すべての事業者ではなく、地方税法で定められた70業種(法定業種といいます)のみに課税されます。

税率は、ほとんどの業種で5%となりますが、大きく3種類(第1種~第3種)に区分され、3~5%の税率が定められています。以下の通りです。

(2) 納付時期

個人事業税は、毎年8月末、11月末が納付期限となります

(事業を廃止した場合などは、別のタイミングで納付書が来ます)。

2. 個人事業税の金額算定方法

個人事業税の金額は、下記の式で算定された「課税標準」に、「税率(3~5%)」をかけ合わせて算定されます。

個人事業税の課税標準 = 事業(不動産)所得 + 青色申告特別控除 – 各種控除

(1) 青色申告特別控除はなし

個人事業税の計算上、所得税等で認められる「青色申告特別控除」の制度はありません。したがって、所得税の計算上、「青色申告特別控除」を控除している場合は、加算して「青色申告特別控除前の所得」に戻します。

(2) 各種控除とは?

個人事業税の計算上、「各種控除」を差し引くことが可能です。

内容は以下の通りです。

| 繰越控除 | 青色申告者の損失の繰越控除、被災事業用資産の繰越控除、事業用資産の譲渡損失の繰越控除 |

|---|---|

| 事業主控除 | 一律、年間290万円の控除 (事業期間が1年未満の場合は月割) |

● 個人事業税では、一律290万円の「事業主控除」が認められているため、所得税で認められる所得控除(社会保険料控除、医療費控除等)は差し引くことができません。

(3) 事業専従者給与の調整

個人事業税の計算でも、「事業専従者給与」は認めらますので、原則として所得税の事業所得からの調整はありません。ただし、以下の例外的な取扱いがあります。

所得税で「配偶者控除」を選択した結果、「事業専従者給与」を損金算入しない場合、事業税の計算上は、専従者給与額を控除できる

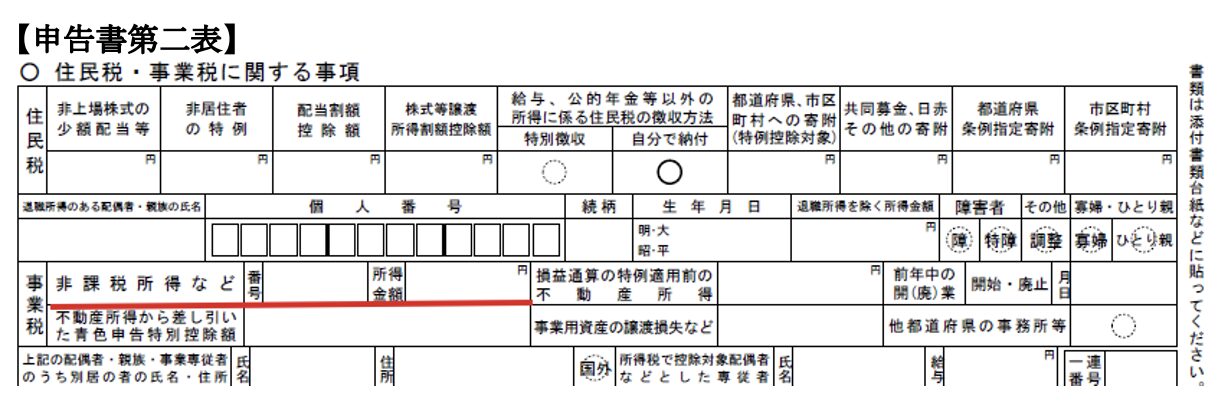

上記に該当する場合は、事業税の計算上、「専従者給与の調整」が行われます。この場合、所得税申告書第二表「事業税に関する事項」欄に「事業従事者の氏名・給与の額」の記載が必要です。

3. 課税されない業種

画家や漫画家、作詞作曲、農業林業、通訳翻訳、ライター、プロスポーツ選手などは課税されません。

ただし、以下の業種は課税されますので、注意が必要です。

| イラストレーター WEBデザイナー | 第3種「デザイン業」に該当 ⇒課税されます。 |

|---|---|

| アフェリエーター インフルエンサー | 第Ⅰ種「広告業」に該当 ⇒課税されます。 |

4. 不動産賃貸業・駐車場業

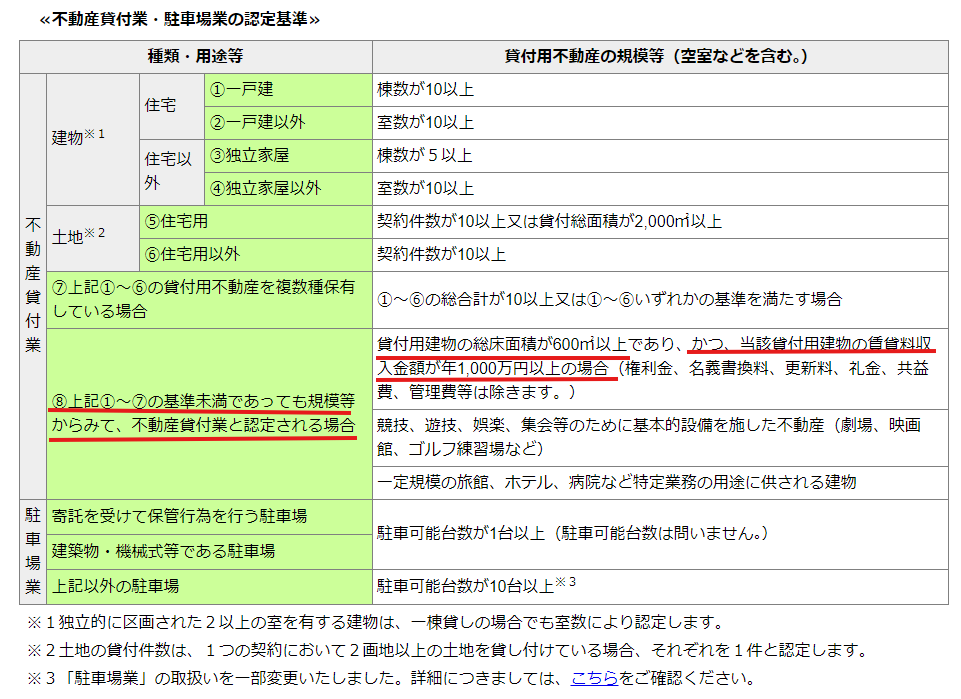

「不動産賃貸業・駐車場業」は、第1種事業として個人事業税が課税されますが、すべての事業者ではなく、規模要件があります。

(1) 規模要件

下記の規模を満たす場合に、個人事業税が課税されます。

【東京都主税局HP 抜粋】

上記表のうち、特に⑧に注意です。基準に満たない場合でも、一定の㎡数、賃料要件を満たす場合は、個人事業税の対象となります。

(2) 土地のみを賃貸している駐車場業は?

「駐車場業」は、第1種事業として個人事業税が課税されますが、自ら駐車場業を行わず、単に土地のみを賃貸し、賃貸人である第三者がコインパーキングをする場合は、「駐車場業」には該当しないとする判例があります(令3.3.10東京地裁 (認容)Z999‐8437 令3.8.26東京高裁 (控訴棄却)(確定)Z999‐8438)。

5.請負業・迷いやすい業種

個人事業税が課税される業種は、「70業種」に限定されるため、課税される業種かどうか?の判定は非常に重要です。

実務上迷いやすい業種として、第1種「請負業」が挙げられます。

請負業とは、「仕事の完成を目的とした業務」のことを指します。

【請負業の要件】

● 仕事の完成を目的とした契約

● 業務につき独立性を有する

● 危険負担を有する

具体的には、業務内容が「完成を目的」とした場合は「請負業」と判断され(請負契約)、「完成を目的とせず、単なる事務委託」の場合は「請負業」に該当せず、課税されません(業務委託・準委任契約)。以下、迷いやすい事例をまとめます。

(1) エンジニアやプログラマー

コーディング業務(HTMLなどの言語を利用して、ブラウザで見える形にする業務)は課税されません。したがって、エンジニアやプログラマーは課税されないことが多いです。例えば、日々の作業に対して時間単価で支払われる「事務委託」の場合は課税されません。一方、「完成を目的」とした作業の場合は、請負業と判断され課税される場合もあります。

(2) カイロプラクティック業

施術内容は、画一的に定まっているものではなく、肩こり等の解消自体を約束するものではないため、「準委任契約」として事業税は課税されないとする判例があります(令2.11.18東京高裁 (請求認容)Z999‐8420 令3.7.26最高裁 (不受理)(確定)Z999‐8431)。

(3) 1人親方

大工、左官、とび職、内装業等に関しては、当該報酬が請負契約等に基づくものであれば、個人事業税が課税されるとする判例があります。判例では、自宅が事務所であっても関係なく課税されるものと判定されています(11総法不審第120号)。

6. 確定申告書での「業種」の記載場所・複数業種の場合

(1) 業種の記載場所

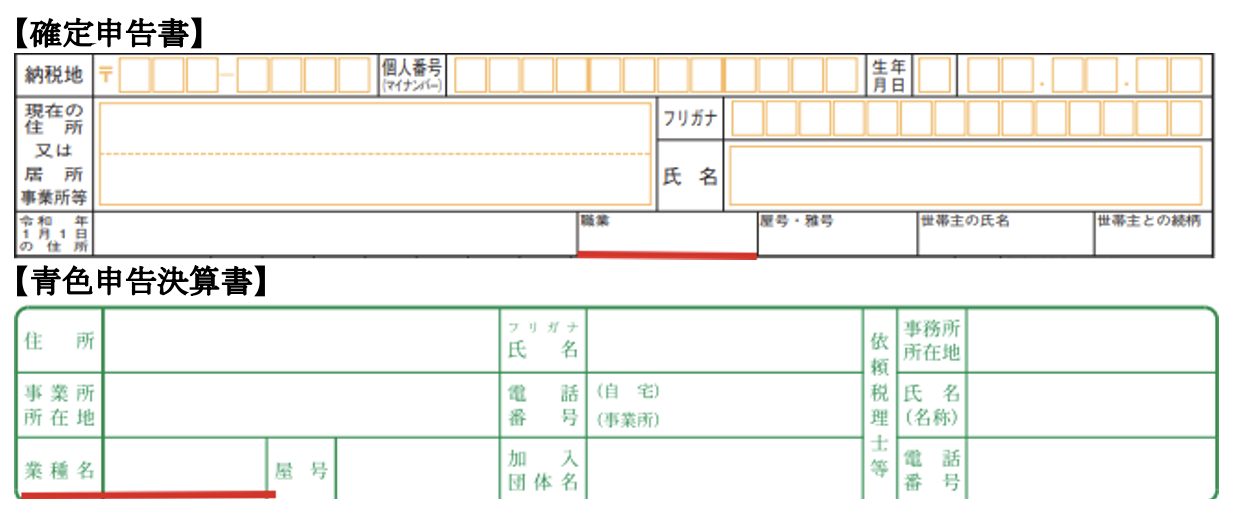

個人事業税に関連する「業種」は、確定申告書1表の「職業欄」、青色決算書、収支内訳書の「業種欄」に記載を行い、役所は、こちらをもとに判定を行います。

個人事業税は、ほとんどの業種で税率5%となりますが、第2種、第3種に該当する場合は税率が変わるケースもあります。

また、法定70業種に該当しない業種は課税されません。

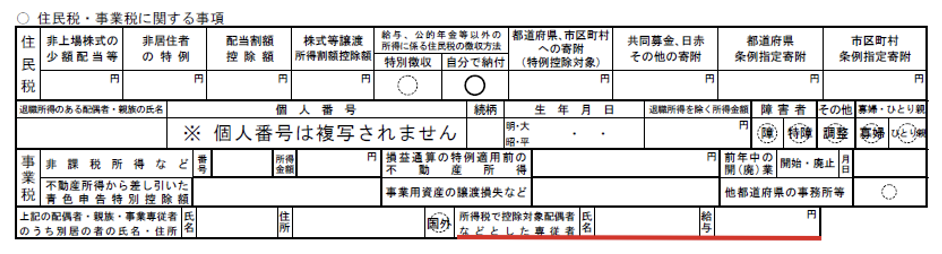

したがって、税率が5%でない業種or非課税業種を営む場合は、所得税申告書第二表「事業税に関する事項」欄、「非課税所得など」の欄に該当する金額等を記載します。

例えば、本業がデザイナーで、副業で漫画家(非課税)所得が50万ある場合、上記の赤枠の箇所(非課税所得など)に、番号10(=法定70業種に該当しない非課税となる所得)、50万円と記載します(番号については、国税庁を参照)。

7. 参照URL

(大工、左官、とび職等の受ける報酬に係る所得税の取扱いについて(法令解釈通達))

https://www.nta.go.jp/law/tsutatsu/kobetsu/shotoku/shinkoku/091217/01.htm

(東京税理士界(Volume784))

https://www.tokyozeirishikai.or.jp/common/pdf/tax_accountant/bulletin/2022/may_03.pdf

(11総法不審第120号)

https://www.soumu.metro.tokyo.lg.jp/12houmu/pdf/toushinnaiyou/31/663.pdf

(住民税・事業税に関する事項 申告書第二表を記入する)

https://www.nta.go.jp/taxes/shiraberu/shinkoku/tebiki/2023/03/order6/3-6_03.htm

8. YouTube