税金の豆知識

Q226【具体例付】残価設定ローン(割賦購入) ・ 残価設定リースの税務上の取扱い/会計基準との違いは?

最終更新日:2025/02/123845view

車を購入する場合、残価設定ローン・残価設定リースという形態の取引があります。

こういった取引は、将来下取り時の「残価保証額」が設定されており、当該「残価保証額」部分だけ毎月のリーン・リース支払額が少なくなるメリットがあります。

ただし、「残価保証額」部分については、支払が発生しないことから、仕訳や消費税課税判断などにつき、疑問が生じます。

そこで今回は、残価設定ローン・残価設定リースの税務上の取扱い・会計処理につき解説します。

(リースは、所有権移転外ファイナンスリース、売買処理を前提にします)

目次

1. 残価設定ローン・リースとは?

(1) 残価設定ローン・リースのメリット

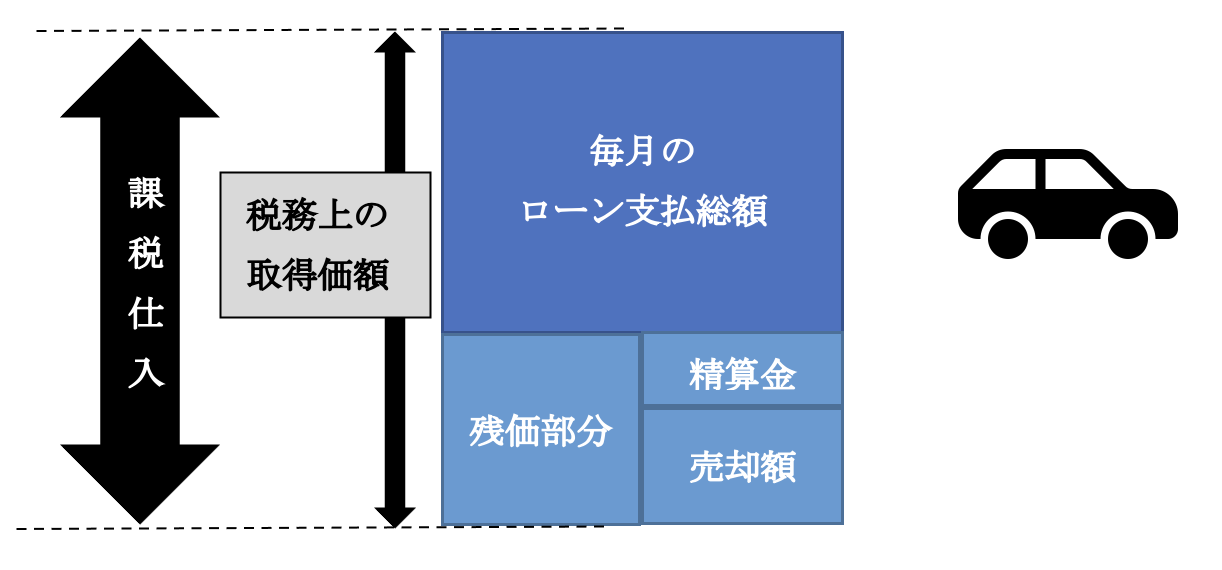

残価設定ローン・リースとは、あらかじめローン期間等満了時の下取価格(残価保証額)を決めておき、残価保証額を除いた金額を毎月支払う契約形態です。

残価設定ローン・リースは、「残価保証額」部分だけ毎月の支払額が抑えられる点にメリットがあります。

(2) ローン・リース満了時の取扱い

期間満了の際は、①車を返却して精算金を支払②車を買い取って買取代金を支払、どちらかの選択が可能です。

なお、ローン・リース契約終了後、車を返却する場合は、貸し手が車を第三者に売却します。その後に精算金額が確定し、貸し手から借り手に対して精算金が請求されます。

同じ「残価設定型」でも、ローンとリースでは、会計処理・税務処理が異なります。以下、それぞれに分けて解説します。

2. 残価設定ローン(割賦購入)の税法上の取扱い

残価設定ローン(割賦購入)については、「残価設定がないローン」と、会計処理で異なる点はありません。

車両購入時は、残価保証額部分も含めて「車両運搬具」で計上し、減価償却を行います。

また、消費税は、取得時点で「残価保証額」も含めて、全額「仕入税額控除」が可能です。

| 法人税の取扱い | 購入時は、残価保証額も含めて全額取得価額で計上し、減価償却可能 |

|---|---|

| 消費税の取扱い | 購入時は、残価保証額も含めて全額仕入税額控除可能 |

3. 残価設定ローンの具体例

● 本体50,000(税抜)の車両を、残価保証20,000(税抜)でローン購入した。

⇒支払総額は、残価保証額20,000を除いた30,000(税抜)

● ローン期間は60カ月 (毎月のローン支払額 500 + 消費税50)

● ローン期間終了時に買取は行わず、車両を返却した。車両の市場売却価額15,000との差額5,000につき、現金で支払った(税抜) 。

● 耐用年数は5年、定率法で償却を行う(定率法償却率は0.4、償却保証率は0.108)。

(1) 購入時

| 借方 | 貸方 | ||

|---|---|---|---|

| 車両運搬具(課税) 仮払消費税 | 50,000 5,000 | 長期未払金 | 55,000 |

● 残価保証額も含めた本体価格で、「車両運搬具」を計上します。

● 消費税は、残価保証額も含めた金額全額が課税取引となります(=購入時に全額仕入税額控除が可能)。

● 貸方「長期未払金」は、消費税込み55,000で計上します(消費税別区分でもOK)。

(2) ローン支払時(支払毎の仕訳)

| 借方 | 貸方 | ||

|---|---|---|---|

| 長期未払金 | 550 | 現金 | 550 |

● (50,000 – 20,000) ÷ 60カ月 = 500 (別途消費税50)

(3) 毎期末の減価償却

| 借方 | 貸方 | |||

|---|---|---|---|---|

| 1年目 | 減価償却費 | 20,000 | 車両 | 20,000 |

| 2年目 | 減価償却費 | 12,000 | 車両 | 12,000 |

| 3年目 | 減価償却費 | 7,200 | 車両 | 7,200 |

| 4年目(※) | 減価償却費 | 5,400 | 車両 | 5,400 |

| 5年目(※) | 減価償却費 | 5,400 | 車両 | 5,400 |

● 定率法で償却します。

(※) 50,000×0.108(償却保証率)=5,400

●耐用年数5年のため、5年後の車両の簿価は「ゼロ」になります。

(4) ローン期間満了時

| 借方 | 貸方 | ||

|---|---|---|---|

| 長期未払金 支払手数料(課税) 仮払消費税 | 22,000 4,546 454 | 固定資産売却益(課税) 仮受消費税 現金 | 20,000 2,000 5,000 |

● 「残価保証額」で売却した処理を行います。ただし、残価保証額部分は未払のため、売却時の簿価0円と、残価保証額20,000の差額を「固定資産売却益」で認識します(消費税課税取引)。

● 一方、精算金5,000は、残価保証額が市場価額に満たない結果負担する金額となるため、「支払手数料」で認識します(消費税課税取引)。

(5) ご参考 残価保証額で買い取った場合

期間満了時に返却せず、残価保証額20,000(税抜)で買い取った場合の仕訳は、以下となります。

| 借方 | 貸方 | ||

|---|---|---|---|

| 長期未払金 | 22,000 | 現金 | 22,000 |

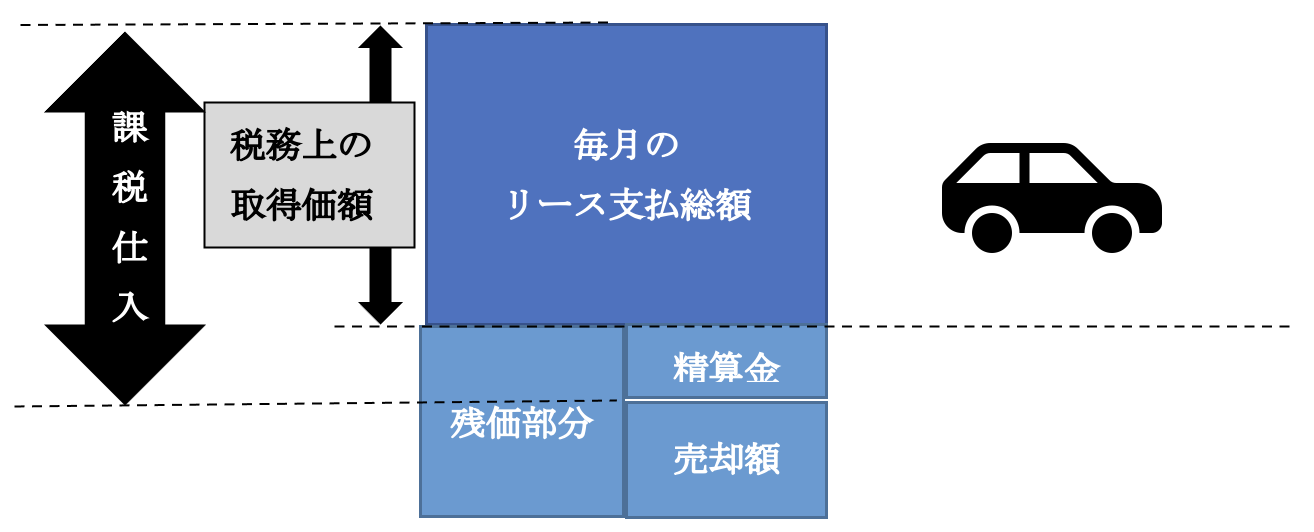

4. 残価設定リースの税務上の取扱い

(1) 法人税・消費税上の取扱い

リース資産の取得価額は、「支払リース料」の合計額(リース料総額)となり、残価保証額は含まれません。つまり、取得時は、「残価保証額」を除いた額で「リース資産」を計上し、減価償却の合計額も、残価保証額を除いた額が上限となります。

一方、消費税上も、上記の取扱いに合わせて支払リース料総額が「消費税課税取引」となり、残価保証額部分は消費税課税対象にはなりません。

ただし、リース契約終了時に契約当事者同士で精算する「精算金部分」については、消費税課税対象となります(消基通 9-3-6の4)。

| 法人税の取扱い | 購入時は、残価保証額を除いた金額で計上し、減価償却 |

|---|---|

| 消費税の取扱い | 購入時は、残価保証額を除いた金額が仕入税額控除の対象(※) |

(※)リース契約終了時の「精算金支払部分」は、消費税課税対象。

| リース資産取得時 | 残価保証額を除いた部分 | 消費税課税対象 |

|---|---|---|

| 残価保証額部分 | 消費税課税対象外 | |

| 精算金支払時(※) | 精算金支払部分 | 消費税課税対象 |

(2) なぜ、リースとローンで処理が違うのか?

リースについては、消費税法上、 リース契約書等で収受するリース料総額(残価部分を除いた額)を、「リース資産の譲渡対価」とする、明確な規定があるためだと思われます。

一方で、ローン(割賦購入)の場合は、たとえ「残価保証」がある場合でも、購入総額は、「残価設定のないローン購入額」と同額のため、原則通り購入総額での会計処理になります(=残価設定のないローン購入と同じ会計処理)。

(3) 中小企業の場合

所有権移転外ファイナンスリースは、原則として「売買処理」となりますが、例外的に、中小企業の場合、「賃貸借処理」が認められています。賃貸借処理の場合は、「残価保証額を除いた支払リース料」を支払時に経費処理を行いますので、今回の論点は出てきません。

5. 残価設定リースの具体例

● 上記、「3.具体例」と同じ事例で、残価設定リースの場合の会計処理

● リースの会計処理は、原則処理(売買処理)とします。

● リース期間は5年、減価償却の方法は、「リース期間定額法」とします。

(1) 購入時

| 借方 | 貸方 | ||

|---|---|---|---|

| リース資産(課税) 仮払消費税 | 30,000 3,000 | リース債務 | 33,000 |

● 残価保証料額を除いた「リース料総額」で、「リース資産」で計上します。

● 消費税は、残価保証額を除いた金額が課税取引となります。

● 貸方「リース債務」は、消費税込み33,000で計上します(消費税別区分でもOK)。

(2) リース料支払時(支払毎の仕訳)

| 借方 | 貸方 | ||

|---|---|---|---|

| リース債務 | 550 | 現金 | 550 |

● (50,000-20,000)÷60カ月=500 (別途消費税50)

(3) 毎期末の減価償却

| 借方 | 貸方 | |||

|---|---|---|---|---|

| 1年目 | 減価償却費 | 6,000 | 車両 | 6,000 |

| 2年目 | 減価償却費 | 6,000 | 車両 | 6,000 |

| 3年目 | 減価償却費 | 6,000 | 車両 | 6,000 |

| 4年目 | 減価償却費 | 6,000 | 車両 | 6,000 |

| 5年目 | 減価償却費 | 6,000 | 車両 | 6,000 |

● リース期間定額法で償却を行います。

●耐用年数5年のため、5年後の車両の簿価は「ゼロ」になります。

(4) リース期間満了時

| 借方 | 貸方 | ||

|---|---|---|---|

| 支払手数料(課仕) 仮払消費税(※) | 4,546 454 | 現金 | 5,000 |

● 購入時に「残価保証額」を認識していませんので、車両返却時に「固定資産売却損益」は生じません。

● 精算金5,000は、ローンの場合と同様、残価保証額が市場価額に満たない結果負担する金額となるため、「支払手数料」で認識します(消費税課税取引)。

(5) ご参考

期間満了時に返却せず、残価保証額20,000(税抜)で買い取った場合の仕訳は、以下となります(法基通7-6の2-10)

| 借方 | 貸方 | ||

|---|---|---|---|

| 車両運搬具(課仕) 仮払消費税 | 20,000 2,000 | 現金 | 22,000 |

● 購入直前の残存価額(ゼロ)に、買取価額(税抜20,000)を加算した金額20,000(税抜)が取得価額となります(消費税課税取引)。

● 取得後の減価償却は、他の車両と同様の償却方法(法定償却:定率法)で償却します。ここでの耐用年数は、中古資産の見積耐用年数ではなく、新品の耐用年数を適用する点、注意が必要です(法基通7-6の2-10新設 解説事例より)。

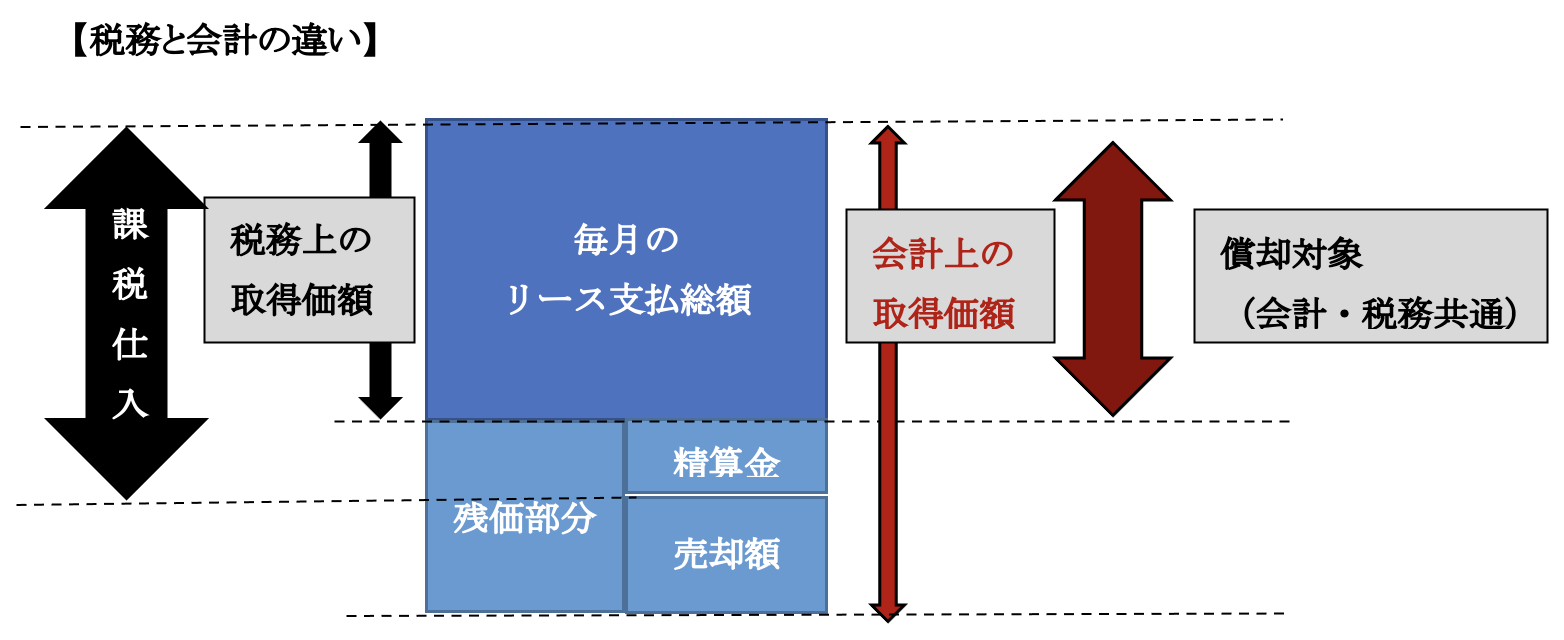

6. ご参考 残価設定リースに係る会計基準上の取扱い(上場会社等)

残価設定リースの場合、税務処理と、会計基準での取扱いは微妙に異なります。

リース会計基準では、残価保証額も、リース資産の取得価額に含めて処理を行い、残価保証部分は、「残存価格」とみなして減価償却の計算を行います。

したがって、減価償却の金額は、「税務処理」と一致しますが、取得価額の会計処理が異なります。

税務処理と会計処理を比較すると、以下の通りとなります。

【税務処理と会計処理の比較】

7. 参照URL

(所有権移転外ファイナンス・リース取引における残価保証等の場合の取扱い)

https://www.nta.go.jp/law/shitsugi/shohi/02/38.htm

(リース取引の税務上の取扱いに関するQ&A【消費税編】)

https://www.leasing.or.jp/studies/docs/shohizeiQA.pdf

(リース期間終了の時に賃借人がリース資産を購入した場合の取得価額等)(法基通7-6の2-10)

https://www.nta.go.jp/law/tsutatsu/kihon/hojin/07/07_06_01_2.htm

https://www.nta.go.jp/law/joho-zeikaishaku/hojin/7081/05.htm

8. YouTube

Coming soon

【関連記事】