税金の豆知識

Q93【16歳未満扶養親族】扶養控除や住民税非課税限度額との関係は?/扶養控除等申告書に記載する意味は?

最終更新日:2022/02/01290784view

毎年、10月ごろに勤務先から「扶養控除等申告書」が配られると思います。

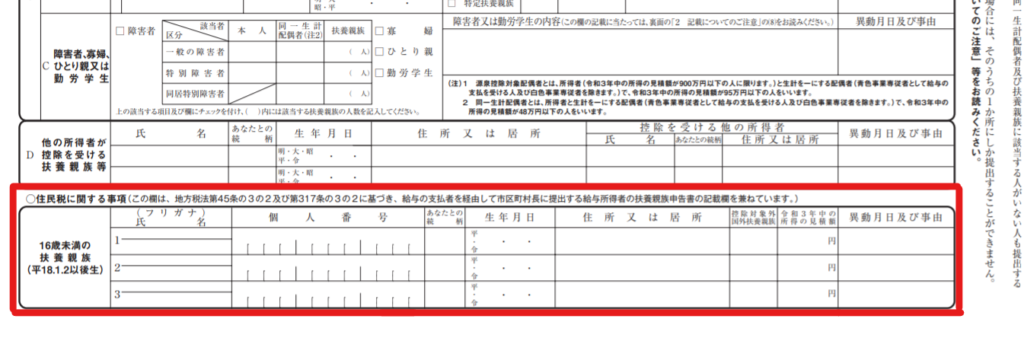

この「扶養控除等申告書」の一番下に「住民税に関する事項 16歳未満の扶養親族」という欄があります。

ここに「16歳未満のお子様」の情報を記載すると、どういった効果があるのでしょうか?

16歳未満の扶養親族は、「年少扶養親族」と呼ばれています。

今回は、「年少扶養親族」と、「住民税」の関係をまとめます。

目次

1. 16歳未満の扶養親族は「扶養控除」できない

「扶養親族」については、所得税、住民税とも「扶養控除」という所得控除があり、扶養親族の数に応じて、所得税・住民税とも税金が安くなります( 扶養控除額 所得税38万円/人、住民税33万円/人)。

サラリーマンの方であれば、「扶養控除等申告書」に記載することで、年末調整により「所得税」が還付されます。

しかしながら、「扶養親族」のうち16歳未満の「年少扶養親族」は、所得税、住民税とも「扶養控除」ができません。(H22年子供手当が創設された関係)。

では・・なぜ「扶養控除等申告書」に、16歳未満の扶養親族を記載する「欄」が設けられているのでしょうか?

2.住民税の「非課税限度額」に関係する!

住民税上、扶養控除と全く別の制度として「住民税の非課税限度額」という制度があります。

所得が一定の「非課税限度額」に収まる場合は、住民税が課税されません。

実は・・この「住民税非課税限度額」の計算上、16歳未満の扶養親族が関係してくることになります。

3.住民税の非課税限度額とは?

(1)住民税非課税限度額の種類

住民税は、①所得割と②均等割の2種類合計で算定され、「住民税の非課税限度額」は、全額課税されない場合と「所得割」だけ課税されない場合(=均等割のみ支払)の2パターンがあります。

詳しくは、Q94をご参照ください。

(2) 非課税限度額

本人+同一生計配偶者、扶養親族の数に応じて「非課税限度額」が認められています。

「合計所得金額」が「非課税限度額」以内であれば課税されません。

例えば、住民税が全額課税されない「非課税限度額」は、以下の計算式で算定されます。

(生活扶助の方、障害者・未成年者・寡婦・ひとり親の方は、下記と別の「非課税限度額」が定められています)

非課税限度額 = 35万円×(本人 + 同一生計配偶者 + 扶養親族数)+ 10万円 + 21万円(※)

(※)21万円は「同一生計配偶者」又は「扶養親族」がいる場合のみ加算します。

なお、上記式中の「10万円」は、令和2年より「給与所得控除」が10万円引き下げられた関係で、住民税非課税枠の調整計算として加算される額となります。

| 具体例 | 非課税限度額 | 計算 |

|---|---|---|

| 本人のみ | 45万円 | 35万円×1人+10万円 |

| 本人+同一生計配偶者 | 101万円 | 35万円×2人+10万円+21万円 |

| 本人+同一生計配偶者+扶養親族1人 | 136万円 | 35万円×3人+10万円+21万円 |

| 同一生計配偶者とは? | 本人と生計を一にする配偶者で、年間合計所得が48万円(給与収入換算103万円)以下の方(納税者本人の所得制限はなし) |

|---|---|

| 扶養親族とは? | 配偶者以外の親族(6親等内の血族及び3親等内の姻族)等で、年間合計所得が48万円(給与収入換算103万円)以下で、生計を一にしている方。16歳未満の子供も含みます。 |

4. 住民税上の「年少扶養親族」の取扱い

(1)非課税限度額における取扱い

上記の「住民税非課税限度額」を計算する際に登場する「扶養親族」には、16歳未満の「年少扶養親族」を含めることができます。つまり16歳未満のお子様は、所得から差し引く「扶養控除」はできませんが、住民税の「非課税限度額」を算定する際の「扶養親族」としては加算できることになります。

したがって、16歳未満の扶養親族がいる場合は「住民税非課税限度額」の上限が増えます。

(2)扶養控除は不可

最初にお伝えした通り、年少扶養親族(16歳未満の扶養親族)は、所得税・住民税上は「扶養控除」はできません。あくまで、住民税の「非課税限度額」の制度は、単に「所得の額が00円以下の場合は、住民税がかからない」という制度であり、「所得税・住民税」における「扶養控除」とは全く別の制度です。

したがって、住民税の計算上、「非課税限度額」を、所得から差し引けるわけではありませんので、注意しましょう。

(2)家族構成ごとの具体例

家族構成ごとに、「住民税全額非課税」と、住民税上の「扶養控除額」をまとめます。

| 家族構成 | 住民税 非課税限度額 | 住民税 扶養控除額 | 非課税限度額の計算 | |

|---|---|---|---|---|

| ① | 本人のみ | 45万円 | 0円 | 35万×1人+10万 =45万円 |

| ② | 本人+子供(18歳) | 101万円 | 33万円 | 35万×2人+10万+21万 =101万円 |

| ③ | 本人+子供(18歳)+子供(10歳) | 136万円 | 33万円 | 35万×3人+10万+21万 =136万円 |

| ④ | 本人+子供(18歳)+子供(10歳)+子供(2歳) | 171万円 | 33万円 | 35万×4人+10万+21万 =171万円 |

上記のポイントをまとめると以下の通りです。

| ● | 住民税上の「扶養控除」の人数には、16歳未満の扶養親族はカウントできない。したがって、上記②~④すべて、住民税上の扶養控除の額は33万円/人ですべて同じ金額となる。 |

|---|---|

| ● | 一方、住民税上の「非課税限度額」の人数には16歳未満の扶養親族はカウントできる。したがって、①⇒④と扶養親族が増えれば増えるほど、住民税上の「非課税限度額」は増えることになる。 |

| ● | 非課税限度額は、本人だけの場合は少ないが、配偶者や扶養親族が1人でもいれば、固定額(21万)が加算されるため、インパクトは大きい。 |

「住民税非課税限度額」を活用することで、例えば「16歳未満の扶養親族」を、収入の少ない奥様側の扶養に入れることで、住民税が安くできる場合があります。詳しくは、Q94を参照下さい。

5.結論

「16歳未満の扶養親族」がいる場合は、「扶養控除等申告書」に記載しておかないと、住民税が「非課税」となるにもかかわらず課税されてしまう可能性がありますので、もれなく記載しましょう!

なお、サラリーマンではなく、自営業等「確定申告」を行う方の場合は、第二表「住民税・事業税に関する事項」の欄に「16歳未満の扶養親族」を記載します。

6. YouTube

YouTubeで分かる「扶養控除や住民税非課税限度額との関係は?」

関連記事