税金の豆知識

Q98【償却資産税とは?】償却資産税・固定資産税の申告対象は?免税点や申告期日・納付時期

最終更新日:2022/02/0155632view

償却資産税は、備品等の「償却資産」を保有する方に対して課税される市税です。

目次

1.償却資産税とは?わかりやすく解説

固定資産税の一種で、「減価償却資産」を保有する事業者に対してのみかかる税金です。

市民税の一種になります。

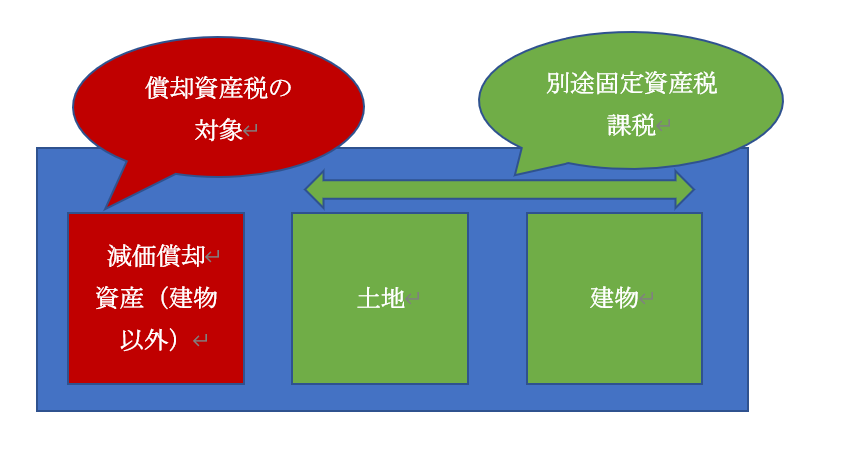

(償却資産税の対象)

土地・家屋については、別途「固定資産税」が課税されますので、今回のテーマの「償却資産税」は、土地・家屋以外の事業の用に供している「減価償却資産」に対して課税されるものになります。イメージ図で表すと以下の通りとなります。

(土地や家屋は、市区町村の方で別途把握しており、納税額が通知されます)

2.申告対象となる資産

減価償却を行う「すべての資産」が対象となるわけではありません。

例えば、車などは、別途「自動車税」を支払っているため、償却資産税対象外となります。

対象になるもの・ならないものをまとめると、以下の通りとなります。

(1) 対象となる資産

| ① | 建物付属設備(※) |

|---|---|

| ② | 構築物(※) |

| ③ | 船舶・航空機・車両及び運搬具(下記、対象にならない資産を除く) |

| ④ | 機械及び装置 |

| ⑤ | 工具、器具及び備品 |

(※)償却資産税では、どちらも「構築物」という名称で統一されています。

(2) 対象とならない資産

| 対象とならない資産 | 理由 |

|---|---|

| 土地、家屋 | 別途、固定資産税が課税されるため |

| 普通車、軽自動車、バイクなど | 別途、自動車税等が課税されるため(※) |

| 無形固定資産・繰延資産 (特許権、ソフトウェア、創立費など) | 法律上の権利や、物理的実体のない資産は対象外 |

| 棚卸資産・絵画・美術品等 | 減価償却資産ではないため |

| 建設仮勘定 | 減価償却資産ではないため |

| 家屋と構造上一体となる建物付属設備 | 下記参照 |

| 少額の減価償却資産 | 下記参照 |

(※) 自動車税等の課税対象となっていないものは申告対象となります。

3.建物付属設備の取扱い

(1) 家屋と建物付属設備の所有者が異なる場合

例えば、テナントとして賃借している場合など、家屋の賃借人(テナント)等が取り付けた内装・造作等については、「すべて償却資産」として取扱います。

(2)家屋と建物付属設備の所有者が同じ場合

家屋と設備の所有者が「同じ」場合は、少し注意が必要です。

①家屋と構造上一体であるもの、あるいは②家屋の効用を高めるものは、「償却資産税の申告は不要」となります。なぜなら、これらは家屋と一体と取り扱われ、家屋として別途、「固定資産税」の課税が行われるからです。

ここ間違えると「重複して課税」されてしまうので。ご留意ください。

【建物付属設備の申告有無の例示】

下記にまとめておきます。

(市によって詳細の取扱いが異なることもあるので、最終的には市町村に確認する!)

| 申告不要 | 申告必要 |

|---|---|

| 電気設備、ガス設備、給水設備、排水設備、衛生設備、冷暖房設備、空調設備、防災設備、運搬設備、清掃設備で、家屋に取り付けられ、家屋と構造上一体となって、家屋の効用を高めるもの (総務省 固定資産評価基準) 天井埋め込み型のエアコン、屋内の照明設備など | ● 取り外しが容易で、別の場所に移動できるもの。取り外しできるエアコン、簡易物置、野外の照明設備など。 ● 特性の生産又は業務の用に供されるもの (自治省税務局 資産評価室長通知) |

4.少額の減価償却資産等の取扱い

少額の減価償却資産の制度は、以下の3つの種類があります。

それぞれの制度と「償却資産税」との関係をまとめておきます。

| 制度 | 償却資産税 | |

|---|---|---|

| ① | 少額の減価償却資産制度 (取得価額10万未満or使用可能期間1年未満) | 対象外 |

| ② | 一括償却資産の制度(取得価額20万円未満) | 対象外 |

| ③ | 中小企業者の少額減価償却資産特例の制度 (取得価額30万未満) | 対象 |

それぞれの制度の詳細については、Q31をご参照ください。

中小企業では、上記①③を適用するケースが多いと思います。

①③を利用する場合は、10万未満等か10万以上で、

償却資産の申告有無が変わってきますので、ご留意ください。

5.リース資産の取扱い

リース資産は、償却資産税の対象となりますが、賃貸側・賃借側どちらが申告するか?という点に留意する必要があります。以下の通りとなります。

| 種類 | 賃借側 | 賃貸側 |

|---|---|---|

| オペレーティングリース | 申告不要 | 申告必要 |

| 所有権移転外ファイナンスリース(※) | 不要 | 申告必要 |

| 所有権移転ファイナンスリース | 申告必要 | 不要 |

(※)リース会計基準の変更に伴い、現在は、原則売買取引として取扱われますが、償却資産税の申告義務については、従来通り、リース資産の「貸し手側」が申告対象となります。

リース資産の「種類詳細」については、Q91をご参照下さい。

6.申告義務者・申告期日・納付時期は?

(1) 申告義務のある方

法人及び個人事業主で、毎年1月1日現在「事業用償却資産」を有する方。

なお、「1月1日時点で所有していない資産」は申告する必要がありません。例年、12月頃に申告書が届きますので、売却・廃却資産が記載されていれば、確実に減少させましょう!

(2) 申告期日・申告書の種類

、1月31日までに申告します。

(申告書の種類)

以下の3つとなります。

● 償却資産申告書

● 種類別明細表(増加資産・全資産用)

● 種類別明細表(減少資産用)→この資料は、「申告書初年度」はなしです。

(3) 納付期限(賦課課税方式)

納期限は、4月、7月、12月、2月の年4回となります(一括払も可)

税額については、申告書を提出すれば、市が勝手に計算してくれます。

申告後に「納付書」が送られてきますので、納付書に基づいて支払います。

(4) 提出先

各市役所等になります。

償却資産が「複数」の市町村に存在する場合は、それぞれの市町村に申告します。

7.税率・免税点・耐用年数は?

(1) 税率

課税標準額×1.4%です。

(2) 免税点

「課税標準額」が150万円未満の場合は課税されません。また、購入時には課税されていても、その後は償却資産税「独自の耐用年数」をもとに減価償却が行われ、課税標準額は徐々に減少していきます。そして、課税標準額合計が150万円未満になった場合には、免税となります。

(3) 免税点にかかる注意事項

● 免税点の判断は、資産の所在する市ごと判定します。

⇒法人全体では免税点を超えていても、各市町村ごとでは超えていない場合もありえます。

● 免税点を超えた分に対してのみ税金が課税されるわけではありません。

例えば、課税標準額200万円の場合の税額は、200万円×1.4%=2.8万円となります

((200万円-150万円)×1.4%=0.7万円ではない。)

● 免税店に満たない固定資産の取得がある場合でも、申告書の提出は必要です。

(4) 耐用年数は?

償却資産税の耐用年数は、法人税や所得税上の耐用年数とは微妙に異なります。

例えば、青色申告の場合、「少額減価償却資産」は法人税上は支払時損金処理が可能ですが、償却資産税上は3年等で償却計算を行います。

このあたりが・・結構手間なんですよね。

8.申告漏れした場合は?

償却資産税の申告漏れが判明した場合は、その資産が「課税対象」となる年度まで遡及&課税されます(最長5年)

正当な理由なく申告しなかった場合や、虚偽申告の場合は、罰金や過料を科せられることがあります(地方税法385条)。

ただし、今までの経験上、多少遅れても実務上は厳しく罰せられることは少ないようです。

(まとめ)

償却資産税は、過去の財産の蓄積になりますので・・

①申告漏れが判明した場合は影響が大きくなることが多いです。

②過去に遡っての修正は・・結構な手間になります

現実的には、毎年もれなく申告しておくことをお勧めします。

9.YouTube