税金の豆知識

Q131 車や建物等の修繕は経費?固定資産?/資本的支出・収益的支出の判定/会計処理・勘定科目

最終更新日:2022/02/0365102view

今回は、所有する固定資産に、修繕や改修を行った場合の会計処理のお話です。

この場合、支出したすべての金額を「経費」(費用)で処理できるとは限りません。

資産(固定資産)として計上しなければいけない場合もあります。

経費(修繕費)か?資産計上(資本的支出)か?は実務上、非常に迷いやすい論点です。

目次

1. 費用か?資産か?の違い

(1) 費用として処理する場合(=収益的支出といいます)

破損・故障した固定資産を、通常の維持管理又は原状回復させるために要した費用は、「修繕費」として、費用計上できます。

一方、既存固定資産の「耐用年数」が延長するケースなどは、費用計上できません。

(費用となる場合の例)

建物の解体費用、部品の取替費用、車の整備費用など

(2) 資産として処理する場合(=資本的支出といいます)

固定資産を元の機能まで回復させるだけでなく、使用可能期間を延長又はその価値を増加させる支出の場合は、「資産」として計上しなければいけません。

(資産となる場合の例)

建物の耐震構造、壁の防音・防火加工など

2. 会計処理/勘定科目

「費用処理」できる場合は、勘定科目は「修繕費」で処理します。

一方、「資産処理」しなければいけない場合は、「固定資産」で処理します。

固定資産に計上した場合は、所定の耐用年数で、毎年「減価償却」を通じて、費用化していきます。

3. 資産で計上する(資本的支出)場合の耐用年数は?

平成19年4月1日以後の資本的支出(=資産計上)は、支出の対象となった「既存減価償却資産の耐用年数」で、「新たな資産を取得した」と考えて、減価償却を行います。

(平成19年3月31日以前に取得した「堅牢な建物等」の資本的支出は、特例があります)

(例)

● 修繕の対象となった固定資産が、「耐用年数15年の建物付属設備」の場合

⇒資本的支出した金額も「建物付属設備・15年」で償却

(なお、平成24年4月以降の資本的支出については、200%定率法の適用が可能です)

一方、既存の減価償却資産は、資本的支出後も、従来の償却年数で償却を続けます。

なお、自社建物や賃借建物に「内装工事」を行った場合の、勘定科目や耐用年数については、Q43をご参照ください。

4. 仕訳例

● 建物付属設備の改修工事を行い、1,000支払った。

● うち、100は定期的修繕の支出、残りの900は耐用年数が延長する支出。

● 既存の建物付属設備の耐用年数は15年(定額法償却率0.067)とし、減価償却費は1年分計上する。

| 借方 | 貸方 | ||

|---|---|---|---|

| 修繕費 | 100 | 現金 | 1,000 |

| 建物付属設備 | 900 | ||

| 減価償却費 | 60 | 建物付属設備 | 60 |

● 定期的修繕の支出100は、「修繕費」(収益的支出)で処理します。

● 耐用年数が延長する支出は、資本的支出に該当するため、

「建物付属設備」で処理し、耐用年数15年で減価償却を行います

(900 ×0.067 =60/年)。

5. 費用か資産か?の実務上の判定方法

実務上は、下記、(1)⇒(2)⇒(3)の順で判定していきます。

(1) 少額または周期の短い費用(法基通 7-8-3)

下記のいずれかに該当する場合は、「修繕費」で処理します。

① 一の修理、改良等に要した費用額が20万円未満の場合

② その修理、改良等が、概ね3年以内周期で行われることが明らかな場合

(2) 通達例示区分等による判定(法基通 7-8-1、7-8-2)

明らかに、以下に該当するものは、資産(資本的支出)、費用(修繕費)として処理します。区分のポイントは、「機能が当初より向上するか」「機能を元に戻すだけの維持管理」です。

| 資産(資本的支出)の例示(※1) (価値の増加又は耐久性の増加) | 費用(修繕費)の例示 (通常の維持管理or現状回復) | |

|---|---|---|

| 通達例示 | ● 避難階段の取付け等、物理的付加部分の費用。 ● 用途変更のための模様替え等の改造or改装費用。 ● 機械部品等を、特に品質(or性能)高いものに取り替えた場合の取替費(通常費用を超える部分のみ)。 | ● 建物移えいor解体移築費用。 ● 機械装置の移設費用。 ● 地盤沈下土地を、沈下前状態に回復するための地盛費用。 ● 地盤沈下による海水等浸水を防ぐ床上、地上、移設費。 ● 土地の水はけを良くするための砂利、砕石等の敷設費用。 |

| その他 (通達以外) | ● 耐震加工・防水加工壁 (耐久性が増すもの)。 ● 事務所用を居住用に変更 ● ソフトウェアへの新機能の追加 | ● 部品や壊れたガラスの取替等 ● 保守メンテ・点検費用。 ● 雨漏修理、壁塗替・解体費 ● LEDランプ取替費用(※2) ● 法改正対応ソフト更新。 |

(※1)30万未満の少額減価償却資産等

資本的支出に該当するものは、原則として「中小企業者等の少額減価償却資産特例等」の適用はできません。例えば、部品を特に品質の高い部品に取り換える場合は、たとえ単価30万未満でも、特例の適用はできません。ただし、規模の拡張や、単独資産としての機能の付加など、実質的に「新たな資産を取得した」場合は、少額減価償却資産の特例の適用が可能です(租特法関係通達 67の5-3)

(※2)オフィスの蛍光灯⇒LEDランプへの取替

この工事により、使用可能期間等が向上する点から、「資本的支出」とも考えられますが、LEDランプ等は、建物附属設備の部品にすぎず、建物附属設備全体の価値を高めるとまではいえないため、「修繕費」処理が認められています(質疑応答事例)。

(3) 判定が難しい場合(形式基準による判定・法人税法基本通達7-8-4)

上記(2)でも判定できない場合は、実務上、次のいずれかに該当すれば、修繕費として処理を行います。

● 支出額が、60万円未満 or 対象固定資産の「前期末取得価額」の10%以下。

● 継続的に、下記①②の少ない方を修繕費、残額を資本的支出としている場合。

① 支出額の30% VS ② 対象固定資産の「前期末取得価額」の10%

なお、「前期末取得価額」とは、当初の取得価額+前期までの資本的支出-除却金額をいいます

⇒帳簿価額ではない点注意です!

(4) 判定が難しい場合の具体例

● ソフトウェア(取得価額100万円)につき、 50万円の追加支出を行った。

● 追加支出内容は、ソフトウェア修正及びバージョンアッププログラムである

が、両者の区分は不明。

(判定)

修正部分とバージョンアップ部分の金額が不明なため、60万円基準で判定する

500,000円<600,000円 ∴修繕費OK

(5) レイアウト変更は?

オフィスレイアウト変更等や、以前の利用者が施していた内部造作を撤去する場合の「撤去費用」については、Q64をご参照ください。

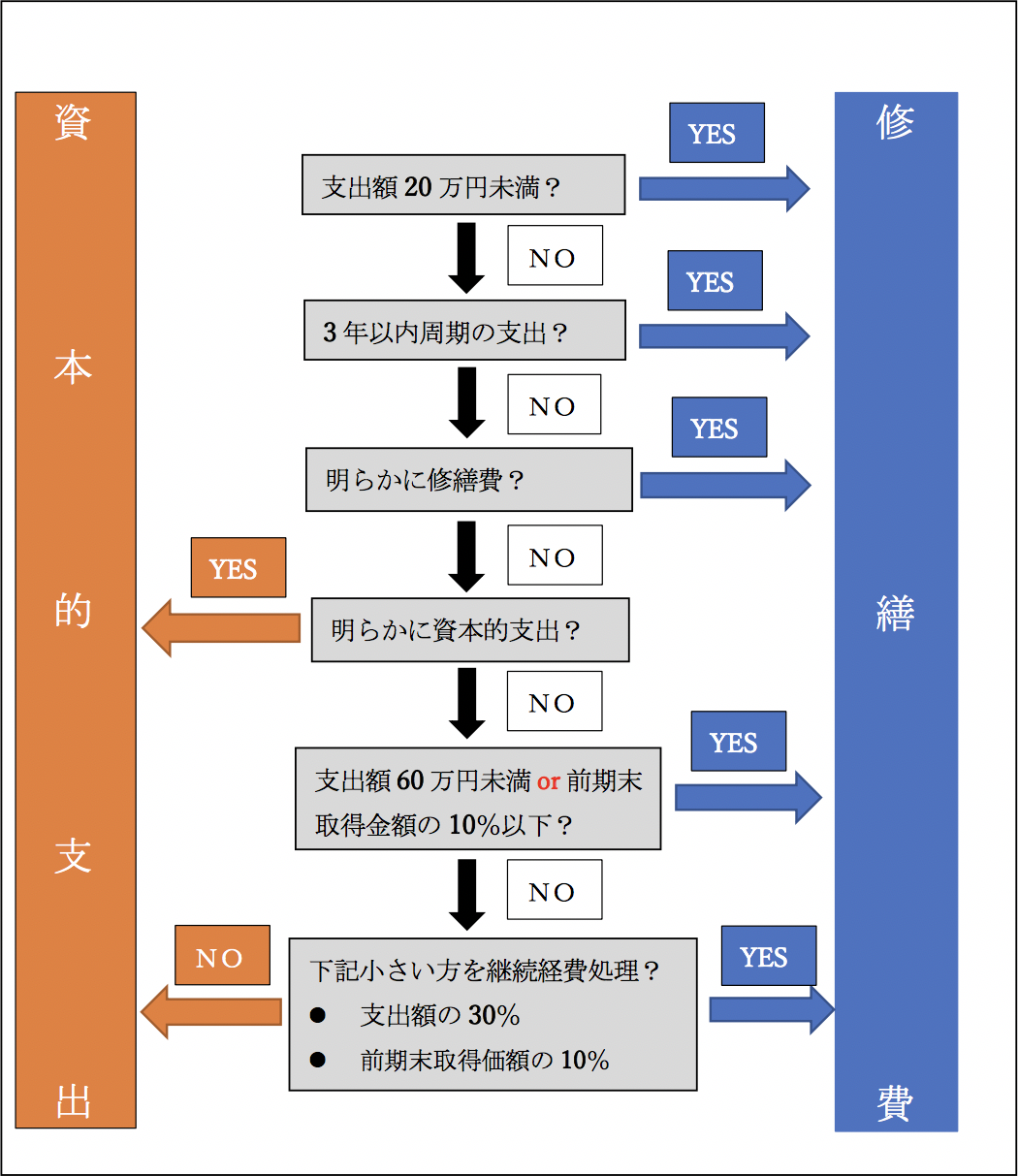

6. ご参考 ~資本的支出と修繕費の判定フローチャート~

国税庁HPより、抜粋&加工

7. 参照URL

(修繕費とならないものの判定)

https://www.nta.go.jp/taxes/shiraberu/taxanswer/hojin/5402.htm

(資本的支出と修繕費)

https://www.nta.go.jp/law/tsutatsu/kihon/hojin/07/07_08.htm

(資本的支出後の減価償却資産の償却方法等)

https://www.nta.go.jp/taxes/shiraberu/taxanswer/hojin/5405.htm

(LEDランプ 質疑応答事例)

https://www.nta.go.jp/law/shitsugi/hojin/04/12.htm

8. YouTube

YouTubeで分かる「車や建物等の修繕は経費?固定資産?」