税金の豆知識

Q173【所得税予定納税とは?】予定納税義務がある方/計算方法や納付時期/減免申請は?/所得税及び復興特別所得税の予定納税額の通知書

最終更新日:2022/02/0355862view

個人事業主の方の所得税等の納税は、年1回とは限りません。

一定の税額が発生している方は、年途中に「予定納税」の義務が生じます。

今回は、所得税の「予定納税」の義務がある方や予定納税額の算定方法、納付方法等につきお伝えします。

目次

1. 予定納税とは?

予定納税とは、次回の確定申告で納めることになる所得税を、あらかじめ期中に前払するものです。予定納税義務や予定納税額は、自分で自由に決められるものではなく、前年の納税額に応じて、あらかじめ決められています。

予定納税が必要な方には、おおむね6月15日ごろまでに税務署から通知が来ます。

予定納税義務のない方には「通知書」は来ません。

2. 予定納税の義務がある方

予定納税の義務があるかどうかは、前年分の納税額で決まります。

具体的には、前年「申告納税額」が15万円以上の場合に、予定納税が必要となります。

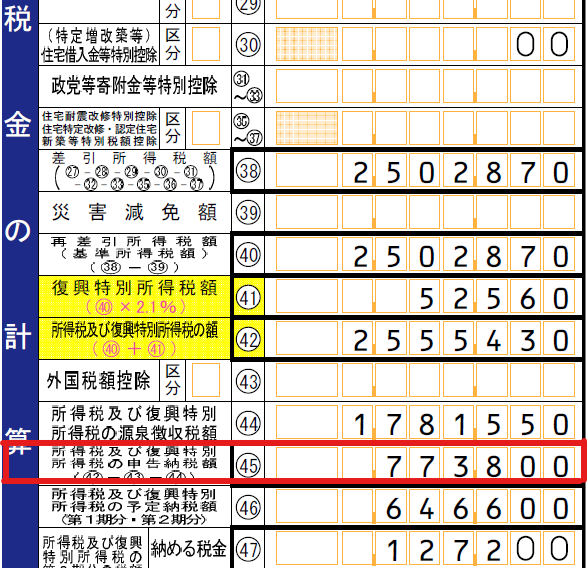

「申告納税額」は、毎年恒常的な所得のみの場合(事業所得、不動産、給与所得等)は、前年の所得税確定申告書、第一表㊺の「所得税及び復興特別所得税の申告納税額」の金額となります。

上記の「申告納税額」については、以下の点が特徴的です。

● 復興特別所得税(㊶番)は含めて判定。

● 源泉所得税等(㊹番)は、差引後の金額で判定。

● 前年の予定納税額(㊻番)は差引前の金額で判定。

特に注意する点は「源泉所得税」です。源泉所得税は、予定納税と同様、「先払」の税金ですので、「先払」に対してさらに「先払い」を計算する不合理を回避するため、予定納税の基準からは除かれています。

したがって、例えば、年間所得税(㊷番)が15万円以上発生している場合でも、源泉所得税差引後の金額(㊺番)が15万未満になる場合は、予定納税は不要となります。

(特殊なケース)

前年所得に、譲渡所得や一時所得、雑所得などの特別な収入がある場合や、災害減免法の適用を受けている場合は、これらがなかったものとして「予定納税義務」は判定します。

例えば、「不動産譲渡所得」や「保険の解約返戻金等」の一時所得等は「予定申告基準額」から除外して判定を行います。

3. 予定納税額・予定納税の時期

(1) 予定納税額

前年の申告納税額の2/3が予定納税額になります。

(2) 予定納税の時期

予定納税額は、2回に分けて1/3ずつ支払います。

納期限は、それぞれ7月31日、11月30日となります。

| 期限 | 納税すべき額 | |

|---|---|---|

| 予定納税(第1期) | 7月31日 | 前年の申告納税額の1/3 |

| 予定納税(第2期) | 11月30日 | 前年の申告納税額の1/3 |

| 確定申告(第3期) | 翌年3月15日 | 当年の申告納税額-予定納税額 |

(3) 予定納税を忘れていた場合

予定納税を納期限までに行わなかった場合は「延滞税」が課せられます。

延滞税は、納期限2カ月以内の場合と、2カ月を超えた場合で「税率」が異なります。

令和3年の場合、2カ月以内は年2.5%、2カ月を超える場合は年8.8%となります。

結構なペナルティになりますので、納税漏れがないように留意が必要です。

延滞税等についてはQ21でまとめておりますので、ご参照ください。

4. 予定納税額は確定申告の時に控除する

予定納税額は、「年間所得税額」の前払ですので、確定申告作成時に「予定納税額」の欄に記載し、支払税額から控除することを忘れないようにしましょう。

なお、予定納税はあくまで前払ですので、結果的に「年間所得税額」が「予定納税額」よりも少なくなった場合は、当然、還付を受けることができます。

還付の場合は、還付加算金と呼ばれる利息もついて返金されます。

5. 納付方法

税務署から郵送された納付書で支払う方法の他、インターネットやダイレクト納付、振替納税など、さまざまな納付方法があります。納付方法は「Q117」をご参照ください。

6. 予定納税の減免申請

6月末の現況で、「年間所得税等見積額」が「予定納税基準額」よりも少なくなる場合「予定納税額の減額申請書」を7月15日までに税務署に提出し、承認されれば、予定納税額は減額されます(第2期分だけの場合の減額申請は11月15日まで)。

7. サラリーマンに予定納税は?

サラリーマンの場合、年末調整で税額が精算されますので、基本的には「予定納税」の対象にはなりません。

ただし、サラリーマンでも確定申告義務がある方は、予定納税の対象となるケースがあります。

例えば、副業などで、所得が大きく増加した場合は、翌年「予定申告の通知」がくる場合があります。

副業(事業所得)は、予定申告の対象となりますので、

サラリーマンの方も、「予定納税もれ」には、十分留意ください。

8.参照URL

9. YouTube