税金の豆知識

Q209【令和2年改正】太陽光発電等の「売電事業」(電気供給業)にかかる特殊な事業税の計算(中小企業)

最終更新日:2024/11/218760view

太陽光発電等による「売電事業」は「電気供給業」と呼ばれ、事業税の計算において「特殊な計算方法」が定められています。法人事業税に限らず、個人事業税も同様です。

一般的な法人の場合、事業税の課税標準は「所得」となるため、赤字の場合は課税されません(外形標準課税は除く)。

しかしながら、「電気供給業」の場合は、「収入」も課税標準となるため、赤字の場合でも「事業税」が課税されます。

今回は、(外形標準課税でない)中小事業者(※)を前提に、太陽光発電等の売電事業等にかかる「事業税の計算方法」につき解説します。

(※)資本金の額等が1億円超の普通法人「以外」

目次

1. 太陽光発電等の「売電事業」は、電気供給業

太陽光・風力・水力発電等の「売電事業等」は、小規模であっても「電気供給業」に該当します(以下「電気供給業」を「売電事業等」と称します)。

売電事業等の場合、所得(所得割)だけでなく、収入金額(収入割)も課税標準となります。

また、所得割、収入割の他、特別法人事業税が課税されます(収入割税額×40%)。

【売電事業等の事業税の計算(資本金の額等が1億円以下)】

⇒ ①収入割 + ②所得割 + ③特別法人事業税

| ① | 収入割 | 売電収入が課税標準となります。 |

|---|---|---|

| ② | 所得割 | 売電収入-売電費用=売電利益(所得)が課税標準となります。 |

| ③ | 特別法人事業税 | ①収入割税額×40%で算定されます。 |

【ご参考~資本金規模による課税区分~】

「売電事業等」を行う資本金の額等が1億円超の普通法人の場合、事業税は「収入割+付加価値割+資本割+特別法人事業税」で計算されます。

2. 売電事業等以外に「その他の事業」がある場合

(1) それぞれの事業を分ける

上記の通り、「売電事業等」の課税方式は「収入割+所得割」となりますが、「その他の事業」については、「所得割」のみとなります。したがって、売電事業等以外に「その他の事業」がある場合は、①売電事業等と②その他の事業を区分して集計し、納税額を算定する必要があります。

| ① | 売電事業 | 収入割+所得割 |

|---|---|---|

| ② | その他の事業 | 所得割のみ |

なお、上記①②どちらも「所得割」という概念が出てきますが、①売電事業等と②その他の事業では、「所得割」の税率が異なる点に注意が必要です。

(2) イメージ・具体例

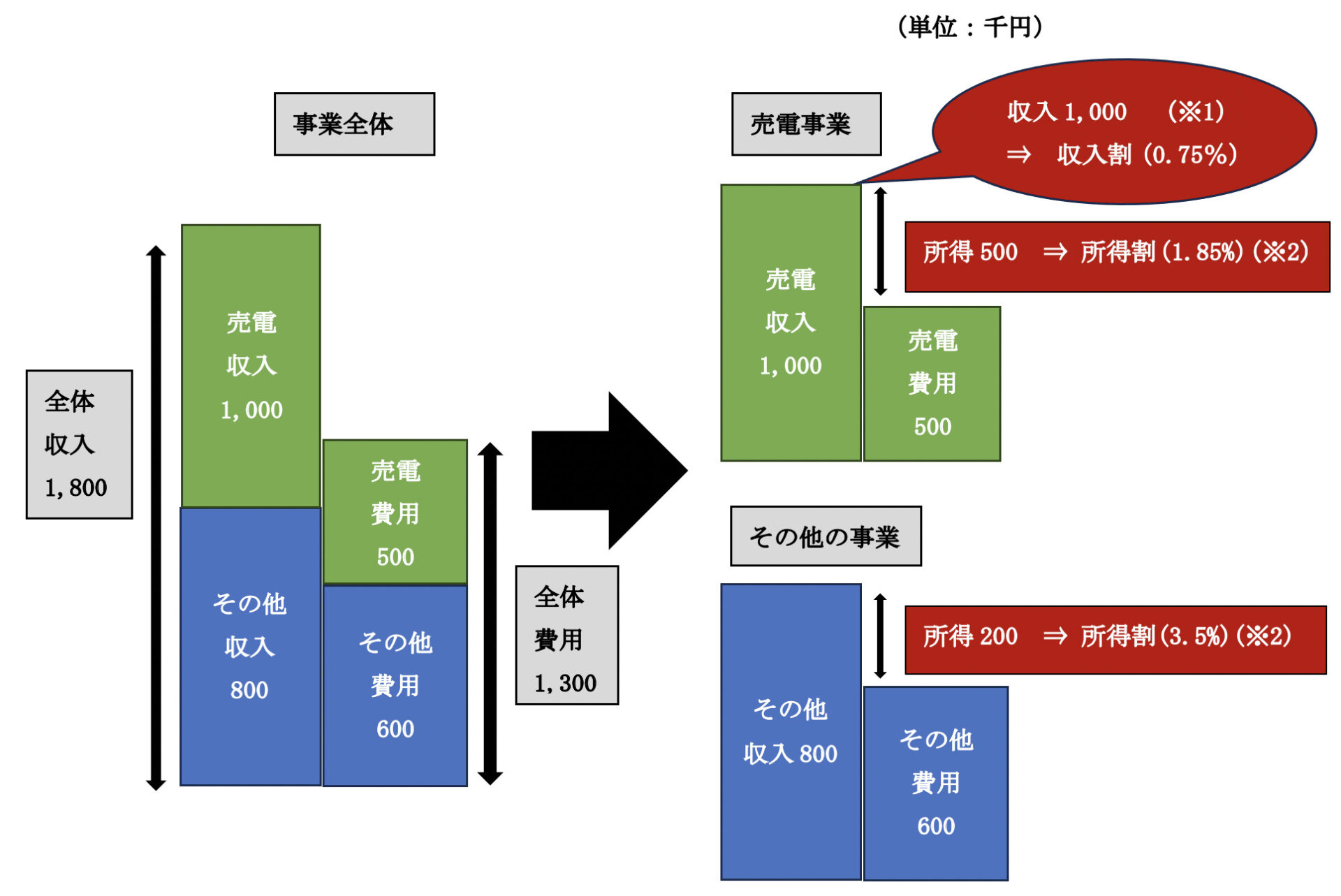

「その他の事業」がある場合のイメージは、以下の通りです(中小事業者)。

(※1)収入割の課税標準

収入割の課税標準については、「売電事業等」にかかるすべての収入から、「一定の金額」を控除することが可能です。収入割の税率は0.75%です(外形標準でない場合)

課税標準となる収入金額 = ①収入すべき金額の総額 - ②控除される金額

【控除される金額の主なもの(②)】

● 国又は地方団体から受ける補助金

● 固定資産の売却による収入金額

● 保険金 ・有価証券の売却による収入金額

● 受取利息、受取配当金

● 他の法人から供給を受けて電気供給を行う場合、供給を受けた電気料金として支払うべき金額に相当する収入金額等

(※2)

「売電事業等」と「その他の事業」で、所得割の税率が異なる点に注意。

「売電事業等」の所得割税率は、1.85%で固定ですが、「その他の事業」の所得割税率は、所得に応じて異なります。以下の通りです(外形標準でない場合)。

| ~400万円 | 3.5% |

|---|---|

| 400万円~800万円 | 5.3% |

| 800万円超 | 7% |

3. 具体的な税金計算

上記2の具体例に基づき、実際の事業税の計算を行います。

(1) 売電事業等

売電事業等にかかる事業税は、収入割+所得割 + 特別法人事業税となります。

売電事業等の税額 = 収入割 + 所得割 + 特別法人事業税

① 収入割の計算

1,000,000円(売電売上) × 0.75%(収入割税率)= 7,500円

② 所得割の計算

(1,000,000円(売電売上)- 500,000円(売電経費))× 1.85%(所得割税率)=9,200円 (100円未満切り捨て)

③ 特別法人事業税

7,500円(収入割税額) × 40% = 3,000円

④ 合計

7,500円 + 9,200円 + 3,000円 = 19,700円

(2) その他の事業

その他の事業にかかる事業税は、「所得割」のみとなります。

(800,000円(その他収入)- 600,000円(その他費用))× 3.5%(年400万以下所得割税率)= 7,000円

(3) 合計

上記(1)+(2)を合算した金額が、事業税の金額となります。

19,700円(売電事業等) + 7,000円(その他の事業) = 26,700円

4. 例外 所得を分けずに計算できるケース

上記の通り、「売電事業等」以外に「その他の事業」がある場合、区分して事業税を計算する必要があるため、非常に手間がかかります。

そこで、実務上の便宜を図り、片方が軽微なもの(従たる事業の売上が主たる事業の1/10以下かつ他の事業者と課税の公平性を欠くことにならないもの)となる場合は、「主たる事業の課税方式」によって算定することができます(総務省通達)。

5. 繰越欠損金・中間申告・分割基準等への影響

(1) 繰越欠損金の取扱い

「売電事業等」と「その他の事業」各々で生じた欠損金は、事業ごとに「繰越欠損金」の管理を行います。例えば、「売電事業等」で生じた繰越欠損金は、「売電事業等」の所得とのみ相殺でき、「その他の事業」の所得とは相殺できません。

(2) 中間申告の取扱い

「収入割」を申告する法人で、事業年度が6か月を超える場合は、必ず法人事業税の中間申告が必要となります。

(3) 分割基準・均等割等への影響

売電事業等を行う場合、多くの場合、設備は「本店以外の場所」に置かれることが多いです。ただし、基本的には「無人で運用」されていることから、「事業所等」には該当しません。したがって、設備等がある自治体には、分割基準による住民税・事業税の申告は不要です。均等割の申告も不要になります。

6. 作成が必要な申告書

| 売電事業等のみの場合 | ● 確定申告書第6号様式 その2 ● 別表5,9,10(該当する場合のみ)(※) ● 収入金額に関する計算書(第6号様式別表6) |

|---|---|

| 売電事業等+ その他の事業がある場合 | ● 確定申告書第6号様式 その2 ● 別表5,9,10(該当する場合のみ)(※) ● 電気供給業の収入金額等に関する計算書(第1号様式) ● 附表1 売上原価に関する明細書 ● 附表2 販売費・一般管理費に関する明細書 |

(※)「別表5」は欠損金控除を行う場合、「別表9」は欠損金がある場合、「別表10」は課税標準の分割が必要な場合に作成します。

7

7. 参照URL

収入金額課税パンフレット(福島県・大分県)

https://www.pref.fukushima.lg.jp/uploaded/attachment/470208.pdf

https://www.pref.oita.jp/uploaded/attachment/2098699.pdf

電気供給業のガイドブック(東京都)

https://www.tax.metro.tokyo.lg.jp/kazei/tax-electrical-guide.pdf

8. YouTube

Coming soon