税金の豆知識

Q224【計算例付】個人事業主廃業時の「個人事業税見込控除」の計算方法・端数処理・仕訳は?/更正の請求は可能?

最終更新日:2025/02/212814view

個人事業主に課税される「個人事業税」は、所得税の計算上、損金に算入することが認められています。

しかしながら、損金算入時期は、原則として、通知のあった時期(≒支払時、確定申告翌年度)となりますので、事業を廃業する場合は、廃業翌事業年度となり、損金算入の機会がなくなる可能性があります。

そこで、「廃業事業年度の個人事業税」については、通知前の「廃業年度」に、「見込額で損金にできる」制度が認められています。

今回は、個人事業税の損金算入時期や、「廃業年度の見込控除」の制度につき解説します。

目次

1. 個人事業税の損金算入時期

(1) 事業税は損金算入可能

所得税・住民税については、支払有無に関わらず、永久に損金算入ができませんが、事業税については、「損金算入」が認められています(租税公課)。なぜなら、事業税は、「地方行政サービスの利用コスト」としての側面を有し、他の経費と同様に「損金性」があると考えられるためです。

(2) 損金算入時期

「個人事業税」は、賦課課税方式の税金(申告しなくても、各自治体が税額を計算して通知される税金)となります。こういった「賦課課税方式」の税金は、原則として、賦課決定年度(通知のあった年度=原則 申告年度翌年)に損金算入できます(納期開始日の事業年度、又は実際支払事業年度での損金算入もOK)。

【所得税基本通達 37-6】

(3) 賦課課税方式による租税のうち納期が分割して定められている税額 各納期の税額をそれぞれ納期の開始の日又は実際に納付した日の属する年分の必要経費に算入することができる。

2. 廃業年度の個人事業税見込控除額の計算方法

上記の通り、個人事業税は「賦課課税方式」の税金のため、廃業年度の個人事業税については、廃業翌年に通知されるまで、原則として損金算入できないことになり、損金算入の機会がなくなる可能性があります。

そこで、所得税上、廃業年度の事業税については、廃業年度に「見込控除」をすることで、前倒しで損金算入できる制度が認められています。(所基通37-7)。

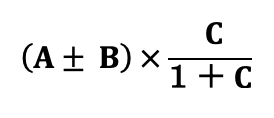

(1) 見込控除額の計算方法

個人事業税の見込控除額は、以下の式で算定します。

式は難しく見えますが、基本的には、所得税上の事業所得等をもとに、個人事業税の予測金額を算定する式です。

| A | 廃業年分の事業所得の金額 (事業税の見込額控除前) |

|---|---|

| B | 事業税計算のため調整する金額 |

| C | 事業税の税率3~5%(業種により決定) |

(2) 調整する金額とは (上記B)

事業税の課税標準は、所得税上の「所得」から各種の調整を行って算定します(廃業年度に限りません)。

加減算内容は、地方税法に定められていますが、ほとんどの場合は、以下の2つの調整です(第72条の49の12。)。

詳しくはQ223をご参照下さい。

| 加算金額 | 青色申告特別控除額(65万円又は10万円) |

|---|---|

| 減算金額 | 事業主控除額290万円(月数按分) |

● 減算する「事業主控除」は、月割按分となりますが、廃業月も含めた月数で計算します(最終結果千円未満の端数は切り上げ)。

【廃業日付は何で決まる?】

廃業後1か月以内に、税務署に「廃業届」を提出します。当該「廃業届」に記載した廃止日が廃業日となります(都道府県によっては、別途、各都道府県に廃業届の提出が必要な場合もあります)。

(3) 分母の「1+C」の意味

事業税が「損金算入」される税金であることを背景に、損金算入インパクトを考慮した「実質税率」を算定しているイメージです。

(4) 見込控除の方法

廃業年度の所得税確定申告において、「見込控除額」を経費で計上すれば、損金として認められます。

なお、死亡により事業を廃止した場合は、相続開始日の翌日から4ヶ月経過日の前日までに行う「所得税の準確定申告」で、「見込控除額」を計上します。

3. 具体例

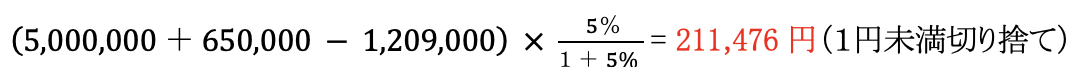

● 令和7年5月中に廃業(最終年度5か月)

● 廃業事業年度の青色申告控除後の事業所得は500万円

● 青色申告65万控除の事業者。事業税率は5%とします。

| 加算金額 | 青色申告特別控除 65万円 |

|---|---|

| 減算金額 | 事業主控除(年間290万円を月割) 290 万円÷12か月×5カ月=1,209,000(千円未満切り上げ) |

| 借方 | 貸方 | ||

|---|---|---|---|

| 租税公課 | 211,476 | 未払金 | 211,476 |

4. 個人事業税の見込控除額を計上しなかった場合

廃業事業年度に「見込控除」を失念していた場合は、後日、更正請求を行えば、廃業年度の必要経費に算入できます(所法63条)。ただし、必要経費の金額が生じた日の翌日から2か月以内となっています(所法152条、所基通37-7)。

なお、更正の請求時点で、既に、県税事務所等から廃業事業年度の事業税納税額の通知書が届いている場合もあります。こういった場合は、「上記2」の見込控除額の計算は行わず、通知された金額を必要経費に算入します。

5. ご参考 所得税の確定申告義務について

廃業年度は、最終的に赤字となるケースも多いです。赤字の場合はそもそも「確定申告義務」があるわけではありませんが、実際には、さまざまな背景より確定申告されるケースが多いです。詳しくはQ35をご参照ください

6. 参照URL

(租税公課 個人事業税の見込控除)

https://www.nta.go.jp/law/tsutatsu/kihon/shotoku/05/06.htm

7. YouTube

YouTubeで分かる「個人事業主廃業時の「個人事業税見込控除」の計算方法」

【関連記事】