税金の豆知識

Q90【マイカー通勤】ガソリン代・通勤交通費の非課税限度額は?社会保険上の扱い/自転車・徒歩通勤の場合は?

最終更新日:2023/11/1754337view

昨今は、新型コロナの感染予防のため、マイカー通勤を推奨する企業も増えてきていますが、「マイカー通勤費」として、従業員にいくら支払えばよいのか?悩まれる会社もあるかもしれません。

従業員の自己申告で、1キロ当たりのガソリン代を決めて、距離数に応じた精算を行う方法も考えられます。

しかし、自己申告の場合、水増しの可能性もありますので、客観性・公平性に欠ける面があります。

この点、所得税上は、ガソリン代も含めたマイカー通勤にかかる「通勤交通費」の上限が定められています。

多くの会社は、「所得税上」の通勤交通費を元に支給している会社が多いです。

今回は、マイカー通勤交通費の非課税限度額や、自転車・徒歩通勤の場合の「通勤手当」の取扱いにつき解説します。

なお、マイカー通勤者の「駐車場料金」の経費負担については、Q125でまとめていますので、ご参照ください。

目次

1. マイカー通勤にかかる通勤交通費の算出方法

所得税上、マイカー通勤にかかる「通勤交通費」については、「片道通勤距離」に応じた「非課税限度額」が明確に定められています。実務上は、所得税の「非課税限度額」に基づいた社内規程で支給されることが一般的です。

マイカー通勤にかかる所得税法上の「非課税限度額」は以下の通りです。

下記を超える金額は、所得税上「給与課税」されます。

| 片道通勤距離 | 1か月当たり非課税限度額 |

|---|---|

| 2km未満 | 全額課税 |

| 2km以上10km未満 | 4,200円 |

| 10km以上15km未満 | 7,100円 |

| 15km以上25km未満 | 12,900円 |

| 25km以上35km未満 | 18,700円 |

| 35km以上45km未満 | 24,400円 |

| 45km以上55km未満 | 28,000円 |

| 55km以上 | 31,600円 |

なお、有料道路代についても、通勤時間等より「最も経済的かつ合理的」と認められる「通常通勤経路」であれば、上記の非課税限度額と合わせて月最大15万円まで、「通勤交通費」として所得税上、非課税となります。

(所得税法第9条)

・・その者の通勤に係る運賃、時間、距離等の事情に照らし最も経済的かつ合理的と認められる通常の通勤の経路及び方法による運賃等の額又は定期乗車券の価額と当該交通用具を使用する距離につき第2号イからトまでに定める金額との合計額(1月当たりの金額が15万円を超えるときは、1月当たり15万円)

2. 所得税と法人税の違い

所得税と異なり、法人税上は、通勤交通費の取扱いにつき、上記のような細かい数値の規定はありません。

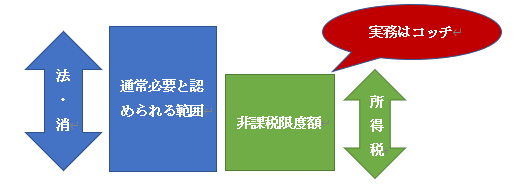

「所得税」と「法人税・消費税上」の通勤交通費の取扱いを比較すると、以下の通りとなります。

「所得税」「法人税法・消費税法」で、取扱いが若干異なります。

| 所得税法 | 「非課税限度額」が定められ、限度額を超える金額は「給与」扱い |

|---|---|

| 法人税法・消費税法 | 通勤に「通常必要と認められる範囲内」が損金・課税仕入 |

所得税法上は、「非課税限度額」が厳格に定められ、当該「非課税限度額」を超える金額については、「個人側」に所得税が課税されるのに対し、法人税・消費税上は、「通常必要と認められる範囲内」であれば、広く「損金・課税仕入」が認められています。

以下、具体例で解説します。

3. 仕訳例

●Aさんの勤務先は神戸市中央区。毎月の給料額面は250,000円(通勤手当は除く)、独身(扶養なし)。

●Aさんはマイカー通勤を行っている。自宅は大阪市北区

自宅⇒会社までの「通勤に通常必要と認められる距離」は34キロメートル

(有料道路の利用はなし)

●簡便的に、住民税、社会保険・雇用保険は無視する。

●勤務する会社は、消費税課税事業者・税抜処理とする。

(1)マイカー通勤にかかる1か月当たりの「非課税限度額」の算定

自宅⇒会社までの距離は片道34㎞。「マイカー通勤にかかる1か月当たりの非課税限度額」の表に当てはめると、片道34㎞の「所得税非課税限度額」は18,700円(消費税込)となります。

(2) 通勤交通費の税務上の仕訳

①交通費支給額が、非課税限度額18,700円(税込)ぴったりの場合

(単位:円)

| 借方 | 貸方 | ||

|---|---|---|---|

| 給与 通勤交通費(非課税交)(※1) 仮払消費税(※2) | 250,000 17,000 1,700 | 預金 預り金(源泉)(※3) | 262,170 6,530 |

| (※1) | 所得税非課税限度額18,700円(税込)÷1.1=17,000円(税抜)。法人税上は全額損金。 |

|---|---|

| (※2) | 18,700円(税込)÷1.1×0.1=1,700円。消費税上は全額課税仕入。 |

| (※3) | Aさんに支給する通勤交通費は所得税「非課税限度額」の枠内のため、通勤交通費には所得税が課税されない。したがって、額面額25万円に対する源泉所得税(6,530円・扶養人数ゼロ、令和3年分)が天引きされる。 |

②交通費支給額が、非課税限度額を超えた55,000円(税込)の場合

一方、所得税の「非課税限度額」を超えた支給でも、法人税・消費税上は「通常必要と認められる金額の範囲内」であれば、損金・課税仕入で認められます。例えば、所得税非課税限度額を超えた55,000円(税込)を支給するが、法人税上の「通常必要と認められる金額の範囲内」と判断された場合の会計処理は、以下となります。

(単位:円)

| 借方 | 貸方 | ||

|---|---|---|---|

| 給与 通勤交通費(非課税交)(※1) 給与(課税交)(※2) 仮払消費税(※3) | 250,000 17,000 33.000 5,000 | 預金 預り金(源泉)(※4) | 297,180 7,820 |

| (※1) | 所得税非課税限度額18,700円(税込)÷1.1=17,000円(税抜) |

|---|---|

| (※2) | 通勤交通費55,000円(税込)のうち、所得税上、非課税限度額18,700円(税込)を超える額は「給与」(課税交)処理。(55,000円-18,700円)= 36,300円(税込)。36,300円(税込)÷1.1=33,000円(税抜) ⇒科目は給与だが、法人税上は損金処理が可能。 |

| (※3) | 55,000(税込)÷1.1×0.1=5,000円(税抜) ⇒消費税上は、「通勤に通常必要と認められる範囲内」である限り、所得税非課税限度額を超えた分も含めて「課税仕入」処理が可能 |

| (※4) | Aさんに支給する通勤交通費55,000円(税込)のうち、非課税限度額18,700円(税込)を超える部分は所得税上課税される(非課税限度額超過額 55,000円-18,700円=36,300円)。したがって、額面額250,000+36,300円=286,300円(消費税込)に対する源泉所得税(7,820円・扶養人数ゼロ。令和3年分、)が天引きされる。 |

(3) 会計ソフト入力時の注意事項

一般的な会計ソフトでは、勘定科目「通勤交通費」の初期設定は「消費税課税仕入」、「給与」の初期設定は「消費税課税対象外」で設定されています。つまり、非課税限度額超過部分の交通費の勘定科目を「給与」で処理した場合、会計ソフト上は、「消費税課税対象外」で自動処理されてしまいます。したがって、当該部分の勘定科目を「給与」で処理する場合は、消費税の処理を「課税仕入」にマニュアル修正する必要があります。上記例のケースでは、36,300円(税込)部分をマニュアルで「給与」(消費税課税仕入)に変更します。

4. 役員に対する「マイカ-通勤交通費」の支給は経費?

役員報酬については、「定期同額給与」の規制があることから、役員に対して「通勤交通費」を支給した場合、「経費」として認められるのか?疑問に思われる方もいるかもしれません。

この点については、役員に対する「通勤交通費」であっても、「最も経済的かつ合理的な経路」かつ「他の従業員と支給額が同水準」であれば、法人税上の「定期同額給与」には含まれず、別に「経費」として認められます。ただし、役員報酬とは別に「通勤交通費」等の科目で別建経理が必要です。

(法基通 9-2-10)

法人が役員等に対し9-2-9に掲げる経済的な利益の供与をした場合において、それが所得税法上経済的な利益として課税されないものであり、かつ、当該法人がその役員等に対する給与として経理しなかったものであるときは、給与として取り扱わないものとする。

5. マイカー通勤交通費と社会保険の関係

(1) 社会保険・雇用保険上は課税扱い

「マイカー通勤交通費」は、たとえ「所得税非課税限度額内」で支給した場合でも、社会保険上は、全額「標準報酬月額の対象となる報酬」に含まれます。また、「雇用保険料」の算定上も、「通勤交通費」を含めて計算します。

つまり、税法上の取扱いと異なり、社会保険・雇用保険上は「全額課税扱い」となりますので、十分に留意が必要です。

なお、通勤交通費数か月分を一括支給する場合の「算定基礎額」は、一か月換算額が「標準報酬月額」に含まれます。支給月から起算して、「それぞれの月に配賦」する計算を行います。

(2) 「通勤手当支給なし」は違法か?

労働基準法上、通勤手当支給に関する規則はないため、通勤手当の支給は「会社の任意」となります。したがって、たとえ支給がない場合でも、企業側にペナルティはありません。ただし、就業規則や雇用契約書等に「通勤手当の支給に関する事項」が記載されている場合は、「支給義務」が生じます。

6. 自転車通勤・徒歩通勤は?

(1) 自転車通勤

上記のマイカー通勤の場合の「非課税限度額」の規定は、マイカーに限らず「自転車通勤」も含む取扱いとなっています。

つまり、所得税上は、自転車通勤の「通勤手当」を支給しても、一定限度額までは非課税と定められています。

しかしながら、上記の通り、通勤交通費は「会社側が必ず支払わなくてはならない」義務はありません。

「会社側」が自転車通勤の「規定」を設けていない限り、支給義務があるわけではありません。

現実的には、「自転車通勤」の場合に「通勤手当」を支給しない会社の方が多いかもしれませんね。

実際、ガソリン代等の経費がかかることもないことも背景にあるかもしれません。

なお、所得税上は片道2キロメートル未満は全額課税扱いになるため、片道2キロメートル未満の方は支給しないとしている会社も多いですね。

(2) 徒歩通勤

徒歩通勤は、所得税上も「非課税限度額」が定められていないため。「通勤交通費」を支給しない場合がほとんどです。

理由は、上記自転車通勤と同様です。

7. 参照URL

(通勤手当の非課税限度額の引上げについて)

https://www.nta.go.jp/users/gensen/tsukin/index2.htm

(非課税とされる旅費の範囲9-3)

https://www.nta.go.jp/law/tsutatsu/kihon/shotoku/02/02.htm

(消費税 課税仕入れの範囲11-2-2)

https://www.nta.go.jp/law/tsutatsu/kihon/shohi/11/02.htm

(消費税 通勤手当・住宅手当)

https://www.nta.go.jp/law/shitsugi/shohi/16/04.htm

(法基通 9-2-10 給与としない経済的な利益)

https://www.nta.go.jp/law/tsutatsu/kihon/hojin/09/09_02_02.htm

8. YouTube

YouTubeで分かる「マイカー通勤交通費の非課税限度額は?」

関連記事