税金の豆知識

Q128【繰延消費税とは?】資産にかかる控除対象外消費税の会計処理/居住用賃貸建物は?

最終更新日:2022/12/15134201view

今回の論点は、名称は「消費税」ですが、「法人税」「所得税」の論点です。

消費税の納税額は、原則として、売上等で預かった消費税から仕入等で支払った消費税を控除することにより算定します。

支払った消費税を控除する行為は「仕入税額控除」と呼ばれますが、一定の場合、「仕入税額控除」が制限され、「控除対象外消費税」が発生します。

この「控除対象外消費税等」は、あくまで、消費税上控除できないだけで、法人税・所得税上は、原則として支払った年度に全額損金にできます(租税公課)。

ただし、例外的に、法人税・所得税上も支払時に一括損金にできないものがあり、「繰延消費税等」と呼ばれます。今回は、この「繰延消費税」にかかる税務処理につきお伝えします。

なお、今回の論点は、税込処理の場合は関係ありません。

目次

1. 控除対象外消費税とは?

(1) 控除対象外消費税とは?

「課税売上高が5億円超又は課税売上割合が95%未満の事業者」は、消費税納税額の計算上、「仕入税額控除が一部制限」され、控除できない消費税が生じます。

この控除できない消費税は「控除対象外消費税」と呼ばれます。

(2) 居住用賃貸建物に係る控除対象外消費税

また、令和2年の改正により、居住用賃貸建物の購入に関しては、仕入税額控除ができなくなりました(消法3010)。したがって、当該建物に係る課税仕入等の消費税額は、「控除対象外消費税額」に該当し、法人税上の繰延消費税の論点が生じるケースが多くなります。

2. 繰延消費税等とは?

「控除対象外消費税」は、あくまで、消費税上「仕入税額控除」ができないだけで、法人税・所得税上は、原則として支払った年度に全額損金にできます(租税公課)。

しかし、例外的に、法人税・所得税上も支払時に一括損金にできないものがあります。

これが「繰延消費税等」と呼ばれるものです。

繰延消費税等とは、消費税計算で生じた「控除対象外消費税」のうち、支払時の「一括損金」にできず、資産として繰り延べて一定期間で損金処理を行うものです。

3. 繰延消費税の処理を行うケース

「控除対象外消費税等」が発生したからといって、すべて法人税・所得税上「繰延消費税」として調整するわけではありません。

繰延消費税として処理する場合は、以下の二つの要件を、どちらも満たす場合です。

● 課税売上割合が80%未満かつ

● 一の棚卸資産以外の資産(固定資産など)に係る「控除対象外消費税等」の発生額が20万以上

つまり、課税売上割合が80%以上の事業者や、固定資産等にかかる控除対象外消費税等がない場合などは、繰延消費税等の論点自体出てきません(=全額支払時に損金)。まとめると以下の通り。

| 区分 | 損金算入時期 | |

|---|---|---|

| 課税売上割合80%以上 | 全額損金算入 | |

| 課税売上割合80%未満 | 費用にかかるもの | |

| 棚卸資産にかかるもの | ||

| 棚卸資産以外の資産(固定資産等)に対応する 控除対象外消費税等が20万円未満 | ||

| 同上20万以上 | 繰延消費税等発生。一定期間で損金算入 | |

繰延消費税等は、支払時に「一括損金」にできないだけで、資産として一定期間で費用配分を行うことにより、最終的には全額が損金になります(永遠に損金にならない「交際費」に係る控除対象外消費税等とは論点が異なります)。

なお、リバースチャージでの資産に係る控除対象外消費税額等で「特定課税仕入」に係るものは、全額損金算入可能。

4. 繰延消費税の会計処理及び損金算入限度額

(1) 会計処理

発生時に「全額資産計上」し(長期前払費用)、一定期間にわたって費用処理を行います。

(2) 損金算入限度額

| 事業年度 | 税抜経理の場合 |

|---|---|

| 発生事業年度 | 損金算入限度額=繰延消費税額等×当期の 月数/60 × 1/2 |

| 翌事業年度以降 | 損金算入限度額=繰延消費税額等×当期の 月数/60 |

● 発生事業年度(初年度)だけ、1/2する点がポイントです。

なお、資産に係る控除対象外消費税額等を、繰延消費税として別建処理を行わず、その資産の取得価額に算入して減価償却を行う会計処理も認められています。

消費税を税込処理する場合は、資産の取得価額に算入するケースが多いです。

5. 具体例

(1) 例題

● 課税売上(税抜)100,000千円(仮受消費税10,000千円)。

● 課税仕入(税抜)60,000千円(仮払消費税等6,000千円)。

● 課税仕入(税抜)のうち、40,000千円は、機械1台の購入(仮払消費税4,000千円)。その他はすべて費用に関する課税仕入とする。

● 課税売上割合は60%、事業年度月数は12か月とする。

● 消費税は、一括比例配分方式を採用、税抜処理とする。上記以外の取引はないものとする。

(2) 繰延消費税の計算

① 控除対象外消費税金額の計算

6,000(仮払消費税)×(1-60%)=2,400

⇒これを、②繰延消費税と③一括経費にできる消費税に分ける。

② 繰延消費税等の金額(固定資産対応仮払消費税等)

4,000(固定資産仕入にかかる仮払消費税)× (1 – 60%) = 1,600(資産として繰延)

③ 一括経費にできる消費税の金額(固定資産以外の仮払消費税等)

(6,000 – 4,000)× (1 – 60%) = 800(一括経費処理)

④ 繰延消費税等償却額の計算(初年度)

1,600 × 12/60 × 1/2 = 160

(3) 決算時の仕訳

| 借方(千円) | 貸方(千円) | |||

|---|---|---|---|---|

| 消費税相殺仕訳 | 仮受消費税等 長期前払費用 租税公課 | 10,000 1,600 800 | 仮払消費税等 未払消費税等 | 6,000 6,400 |

| 繰延消費税等償却 | 租税公課 | 160 | 長期前払費用 | 160 |

原則として、控除対象外消費税等2,400(上記①)全額が、支払時に一括損金となるはずですが、この内訳に、「固定資産の取得」に対応する消費税が含まれているため、当該部分だけを、繰延消費税等(長期前払費用)として「資産計上」します。

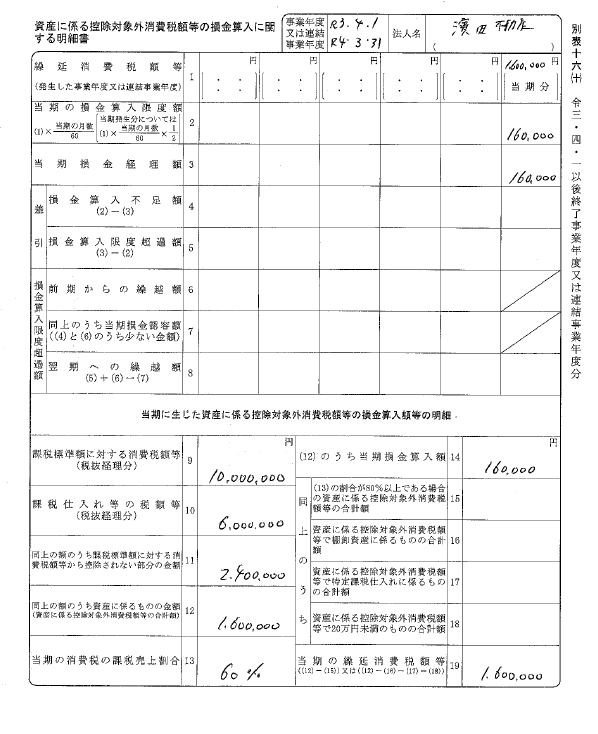

6.資産にかかる控除対象外消費税額等の損金算入に関する明細書

資産にかかる消費税の繰延消費税の処理を行う場合は、「資産にかかる控除対象外消費税等の損金算入に関する明細書」(別表16-10)の提出が必要となります。

参考に、上記例題を前提に、明細書記載例を記載します。

7.ご参考~簡易課税の場合~

税抜経理で、簡易課税を選択している場合も、控除対象外消費税が発生する場合は、繰延消費税の会計処理が必要となります。その場合の、繰延消費税の計算は以下の通りです。

① 原則課税を適用している場合と同様の計算をする方法(課税売上割合により計算)。

② 仮払消費税の残額に対して、資産にかかる仮払消費税の割合で按分計算する方法。

8.参照URL

(控除できなかった消費税額等(控除対象外消費税額等)の処理)

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shohi/6921.htm

9. YouTube