税金の豆知識

Q140【計算例付】同じ年に2か所以上から退職金をもらう場合の退職所得控除の勤続年数の調整とは?

最終更新日:2022/10/2742816view

退職金は、勤続年数に応じた「退職所得控除」や課税所得を1/2できる規定があるため、一般的には、所得税が非常に安く収まります。

ただし、同じ年に退職金を「複数」もらう場合、それぞれの退職金ごとに「退職所得控除」の金額を算定するわけではありません。退職金トータルで「退職所得控除の金額」を算定する感じをイメージしていただければと思います。

退職所得には、通常の「退職金」以外にも、「小規模企業共済やiDeCo(個人型確定拠出年金)の返戻金」、「生命保険会社から一時金」なども該当する場合がありますので、意外とこういったケースは多いかもしれません。

今回は、同じ年に、複数の退職所得をもらう場合の「退職所得控除」の算定方法につき解説します。

なお、過去4年内に他の退職金を受け取った場合は、今回の論点と別に、退職所得控除を調整する論点があります。こちらは、Q141でまとめています。ご参照ください。

目次

1. 退職金の所得税算定方法

(1) 退職金の所得税計算

退職金の所得税は、以下の方法で算定します。

● (収入金額 – 退職所得控除額)× 1/2 = 課税退職所得の金額

● 課税退職所得 × 税率(分離課税)

(2) 退職所得控除額とは?

「退職所得控除額」とは、勤続年数に応じて、退職金の額から最初から差し引いてくれる「経費」のようなものです。

以下のように定められています。勤続年数については、1年未満の端数は「1年」に切り上げます。

| 勤続年数20年以下の場合 | 勤続年数×40万円(最低80万円) |

|---|---|

| 勤続年数20年超の場合 | 800万+(勤続年数-20年)×70万円 |

(3) 退職金の所得税率

退職金は、「分離課税」となります。分離課税の場合、他の所得(給料等総合課税の所得)と合算せず、退職金だけを「分離」して税金計算を行います。

退職所得に対する分離課税の「所得税率」(累進課税)は以下の通りです(「退職所得の源泉徴収税額の速算表」)。

| 退職所得の源泉徴収税額の速算表 | |||

|---|---|---|---|

| 課税退職所得の金額(A) | 所得税率(B) | 控除額(C) | 税額=((A)×(B)-(C))×102.1% |

| 195万円以下 | 5% | 0円 | ((A)×5%)×102.1% |

| 195万円超 330万円以下 | 10% | 97,500円 | ((A)×10%-97,500円)×102.1% |

| 330万円超 695万円以下 | 20% | 427,500円 | ((A)×20%-427,500円)×102.1% |

| 695万円超 900万円以下 | 23% | 636,000円 | ((A)×23%-636,000円)×102.1% |

| 900万円超 1,800万円以下 | 33% | 1,536,000円 | ((A)×33%-1,536,000円)×102.1% |

| 1,800万円超 4,000万円以下 | 40% | 2,796,000円 | ((A)×40%-2,796,000円)×102.1% |

| 4,000万円超 | 45% | 4,796,000円 | ((A)×45%-4,796,000円)×102.1% |

計算式の最後の102.1%は、所得税額に対して2.1%課税される復興特別所得税です。

上記のほか、住民税10%が課税されます。

退職金にかかる所得税の基本的な算定方法は、Q5をご参照ください。

2. 同じ年に退職金が2つ以上ある場合は?

既に別の会社等で退職金を受け取っている方に、同じ年内に退職金を支払う場合(2回目以降)、退職金の源泉所得税の計算方法が通常と異なります。

(1) 他の退職金の有無の把握

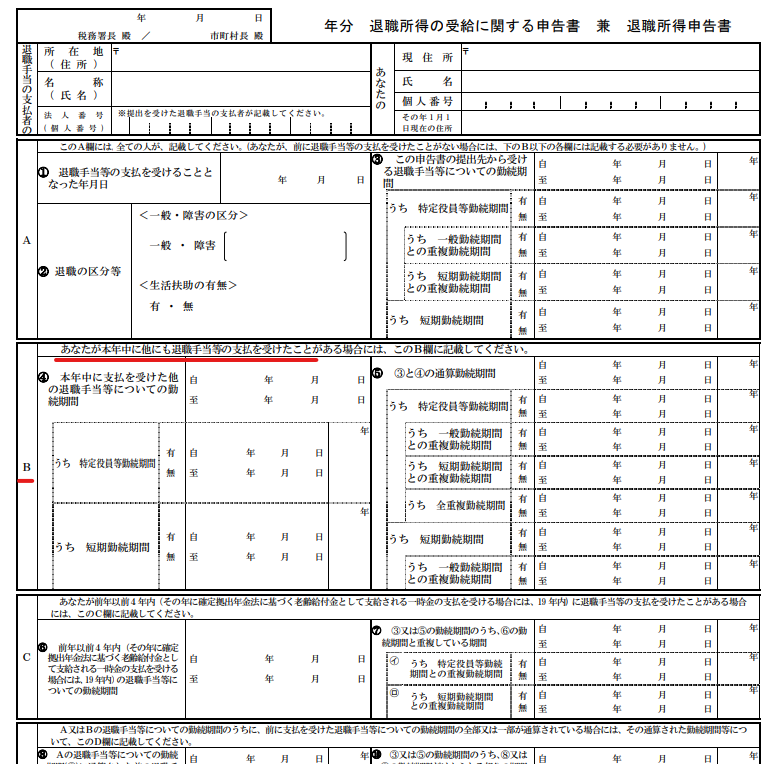

同じ年に他の退職金があるかどうか?は、退職者から提出してもらう「退職所得の受給に関する申告書」の「B欄」の記載内容から把握可能です。

(2) 計算方法

その年「2回目以降」の退職金にかかる源泉所得税の計算は、以下の通りとなります。

| ① | 既に受取済の退職金の金額を合算 | 同一年度で2回目以降の退職金支払者は、他の勤務先等からの退職金等の額と、今回の退職金等の額を合算し、退職金支払総額を算定します。 |

|---|---|---|

| ② | 退職所得控除の「勤続年数」は、 最も長い年数を採用 | 上記①で合算した退職金の「退職所得控除」の勤続年数は、原則として、最も長い勤続期間(以下、Aとします)の「勤続年数」を適用します。 ただし、A以外の期間において、別の勤務先等でAと重複しない勤務期間(Bとします)がある場合は、Bの期間を、Aに加算することができます(最終結果、年未満切上)。 |

| ③ | 別の会社等で差し引かれた源泉所得税額を 控除して、源泉所得税額を算定 | 上記①②より、一旦、他の会社等で支払われた退職金も含めた所得税総額を算定し、当該税額から、既に他の会社で源泉徴収された金額を差し引き、今回の退職金にかかる源泉徴収税額を算定します。 |

3. 具体例

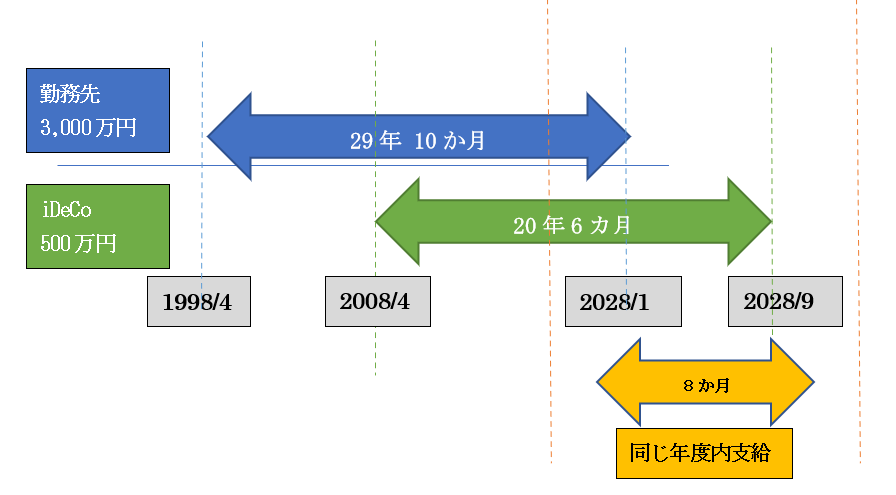

2028年に、勤務先から退職金が支給され、その後、同年中にiDeCoの老齢一時金(退職所得)が支給された。

● 勤務先からの退職金 3,000万円(1998年4月~2028年1月 勤続期間29年10ヵ月)

● iDeCo(個人型確定拠出年金)の老齢一時金 500万円(加入期間 2008年4月~2028年9月 ⇒20年6か月)

● 「退職所得の受給に関する申告書」は提出しているものとする。

(1)勤務先での退職金所得税(源泉徴収税額)の計算

先に退職した勤務先は、勤続期間に基づき、通常通り「退職金」の所得税計算を行います。

| 勤続年数 | 29年10ヵ月 ⇒切り上げ 30年 | 退職所得控除額 | 800万円+(30年-20年)×70万円=1,500万円 |

|---|---|

| 課税退職所得の算定 | (3,000万円-1,500万円)× 1/2 =750万円(1,000円未満切捨) |

| 源泉所得税額 | (750万円 ×23% - 636,000円)× 102.1% = 1,111,869円(1円未満切捨) |

(2) iDeCo老齢一時金の退職金所得税の計算

iDeCo老齢一時金は、その年2回目の退職金支給となるため、調整計算が必要となります。一旦、既に支払された勤務先からの退職金も含めた税額を計算し、差し引きで源泉徴収税額を算定します。

| 複数退職所得の合算 | 3,000万円(勤務先) + 500万円(iDeCO) = 3,500万円 |

|---|---|

| 最も長い勤続年数の把握 | ●勤務先 29年10ヵ月> iDeCo20年6カ月 ⇒ 長い方 勤務先(29年10カ月)となります。 ●ただし、 iDeCoの加入期間(2008年4月 ~ 2028年9月)のうち、勤務先での「勤続期間」と重複しない期間があります(2028年2月 ~ 2028年9月の8か月)。当該期間は、「最も長い勤続年数」に加算が可能ですので、 29年10ヵ月(勤続期間)+8か月(重複しない期間)=30年6カ月 ⇒ 勤続期間31年(切上) |

| 退職所得控除額の算定 | 800万円+(31年 – 20年)×70万円=1,570万円 |

| 課税退職所得の算定 | (3,500万円 – 1,570万円)× 1/2 = 965万円(1,000円未満切捨) |

| 源泉所得税額 | (965万円 × 33% – 1,536,000円) ×102.1%= 1,683,118円(1円未満切捨) 1,683,118円 - 1,111,869円(A社で源泉済の所得税) =571,249円 |

4. 結論

結論ですが、同じ年に複数の退職金がある場合は、それぞれの退職金ごとに退職所得控除を利用できるわけではなく、あくまでトータルの退職金総額につき、退職所得控除が算定されます。したがって、2回目の退職金については、勤続年数による退職所得控除は・・ほとんどない、ということになります(1/2の恩典はあるが・・)。

この点、iDeCo等の老齢一時金などは、受取時期を調整することも可能です。ただし・・別の規定で、前年4年以内に退職金が支給されている場合(確定拠出年金の老齢給付金等は19年以内)は、一定の調整が行われます。

オーナー企業様などの役員退職金等、「支給時期をずらすことが可能」な環境であれば、「退職所得控除」を最大限活用できる場合もありそうですが・・サラリーマンの方は、なかなかずらすのは難しいかもしれません・・。

5. 参照URL

(NO 2735 同じ年に2か所以上から退職手当等が支払われるとき)

https://www.nta.go.jp/taxes/shiraberu/taxanswer/gensen/2735.htm

6. Youtube