税金の豆知識

Q158【みなし譲渡とは?】個人事業主廃業時に想定外の消費税課税? みなし譲渡・自家消費の規定

最終更新日:2022/02/0340647view

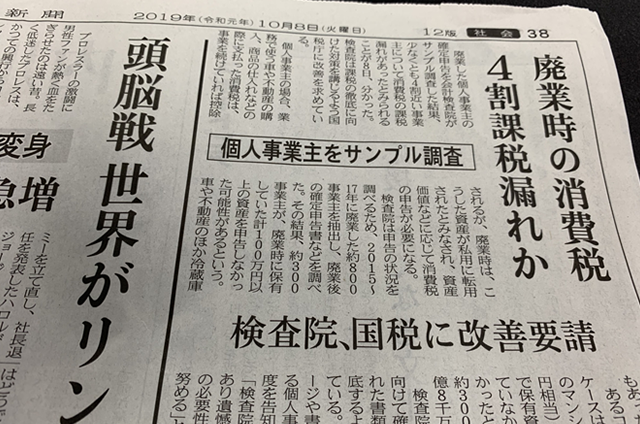

先日、日経新聞で「廃業時の消費税4割課税漏れか」「個人事業主をサンプル調査」、「検査院、国税に改善要請」という記事が出ていました。

以前、個人事業主の「自家消費」の論点の際、少し触れましたが、廃業時は、消費税に限らず、他にもさまざまな論点がありますので、今回、改めて「廃業時の一般的な留意事項」をまとめます。

目次

1. 消費税上の「みなし譲渡」(自家消費)の規定

(1) 規定の内容と税務当局の解釈

「個人事業者が棚卸資産又は棚卸資産以外の資産で事業の用に供していたものを、家事のために消費し、又は使用した場合における当該消費又は使用」は、事業として対価を得て行われた資産の譲渡とみなす(消4条5)

⇒消費税課税対象となる

税務当局は、上記規定を「個人事業主廃業時」にあてはめ、以下のように解釈しています。

事業用の資産は、「個人事業主廃業時」に私用に転用されたと考え、課税売上を認識する。

「廃業時」=「自家消費時」と同視してよいのか?という点は・・正直よくわかりませんが、いずれにせよ、当局は「上記の解釈」をしていることは事実です。

(2) 規定の趣旨

例題を用いて、規定の趣旨を解説します。

● 個人事業主が、廃業直前に事業用車両を500万円(税抜)で購入(消費税別途50万円)。

● 廃業後も、当該車両はプライベートで利用し続ける。

● 廃業前の個人事業主は「消費税課税事業者」であった。

● 廃業年度の個人事業主の取引は、上記以外ないものとする。

① みなし譲渡の規定がない場合

● 車両購入の際に支払った消費税50万円は、全額還付される

⇒売上ゼロのため、全額仕入税額控除となり還付される

● その後、廃業して、当該車両をプライベートで使用すれば、消費税の負担なく車両を購入できたことになる

⇒消費税は、①国内で②事業として③対価を得て行う④資産の譲渡・貸付・役務の提供に対して課税される。

たとえ廃業後に、プライベートとして売却した場合も、上記②の要件を満たさないため、消費税は、廃業後はかからない。

② 廃業時=自家消費と解釈すると?

上記「みなし譲渡」の規定を「廃業時」に適用すれば、廃業時に私用に転用したとみなされ、その時点で消費税が課税されます(=課税売上を認識する)。

確かに、廃業時に「みなし譲渡」の規定が適用されなければ、廃業後は消費税が永遠に課税されないので「課税逃れ」と言われても・・仕方なさそうですね。

しかし・・現実的には、自分が購入したものを、そのまま使い続け続けるだけなのに、「廃業した」からといって、消費税が課税されるなんて想定外だと思われる方が多数だと思います。

なので「消費税4割課税漏れか」・・みたいな結果になるのかなと。

(3) みなし譲渡金額

金額は当該資産の自家消費等を行った時点の「時価」となります。

時価の概念は、資産の内容によって異なりますので、詳しくはQ15をご参照ください。

なお、固定資産については、状況次第で「未償却残高」も時価の1つの指標となりえるようです

(会計検査院 平成30年度決算検査報告)。

(4) 解決案~廃業届を提出するタイミング~

免税事業者の時点(課税売上高が1,000万円以下になった2年後など)に「廃業届」を提出すれば、たとえ、廃業時に課税売上が計上されたとしても「免税事業者」のため、「消費税課税」の問題は生じません。

つまり、「すぐに廃業届を出さず、免税事業者になるまで待つ」ということですね。

ただし、実質的には廃業しているのに「意図的にタイミングをずらす」のが明らかな場合は、税務署から言われる可能性もありえます。実務的には、徐々に売上を減らしていく・・などの対応でしょうか。

2. 事業を廃止した場合の必要経費の特例

廃業時の留意事項2つ目は、「事業を廃止した時の必要経費の特例」です。

所得税の経費は、原則として「債務が確定したもの」しか認められません、

しかし、廃業事業年度に関しては例外があります。

事業廃止後に、当然に生ずる必要経費は、廃止年分の必要経費に算入できます(所法63)。

つまり、廃業後の経費につき、決算で「未払計上」していれば「経費計上」が認められます。

この考え方をもとに、廃業時に経費に算入できるものとして、以下の項目が規定されています。

● 一括減価償却資産の未償却残高

● 法人成りにより使用人を引き継いだ新設法人に支払う退職金相当額

● 繰延消費税等の未償却残高

なお、廃業事業年度以降に生じた必要経費も、「事実が生じた日から2か月以内」であれば更正の請求は可能です。

3. 個人事業税の見込控除

留意事項3つ目は「個人事業税の見込控除」の論点です。

個人の事業税は、原則として、支払ったときに経費となりますが、廃業年度の事業税は、翌年以降(廃業後)に支払うため、経費にできるタイミングがありません。

そこで、例外的に、廃業年度に関しては、決算で「未払事業税」を計上しておけば、支払前でも「経費」としての計上が認められています(所基通37-7)。

「個人事業税の見込控除」の規定も、上記2「事業を廃止した時の必要経費の特例」の考え方が背景にありますね。

(事業税見込控除の計算式)

● 事業所得は、事業税の見込控除前の数値です

● 事業主控除290万円は、廃業時までの月で「月割按分」します。

● なお、原則的な取扱では、廃業1カ月以内に、所得税申告書とは別に、

事業税申告と納税を行うことになっています(が・・申告しなくても来年8月頃通知は来ます)。

4. 廃業時に提出する書類関係

最後に、廃業時の各種届け出関係です。

廃業時には、税務署等に、各種の届け出を行います。

| 提出先 | 書類名 | 提出時期 |

|---|---|---|

| 提出時期 | 個人事業の開業・廃業等届出書 | 廃業後1カ月以内 |

| 所得税の青色申告の取りやめ届出書 | 青色申告をやめようと予定している年翌年の3月15日 | |

| 給与支払事務所等の開設・移転・廃止届出書(給与支払がある場合のみ) | 廃業後1か月以内 | |

| 事業廃止届出書 (消費税課税事業者や課税事業者を選択していた場合のみ) | 速やかに | |

| 県税事務所 | 廃業届 (事業税課税事業者で開業届を提出している場合) | 都道府県によって異なる |

上記のほか、所得税等の予定納税がある場合には、あらかじめ「予定納税額の減額申請書」を提出しておけば、予定納税額が減額(or免除)されます。

5. 参照URL

(事業を廃止した場合の必要経費の特例 所63)

https://elaws.e-gov.go.jp/search/elawsSearch/elaws_search/lsg0500/detail?lawId=340AC0000000033_20180401_429AC0000000074&openerCode=1

(個人事業税の見込控除 所基通達37-7)

https://www.nta.go.jp/law/tsutatsu/kihon/shotoku/05/06.htm

6. YouTube