税金の豆知識

Q168 【法人成り】償却資産の引継価額は簿価?仕訳は?引継後の償却方法や耐用年数は? /個人と法人の減価償却方法の違いは?

最終更新日:2024/05/1328345view

個人事業主が「法人成り」する場合、個人事業で利用していた「固定資産」を法人が引き継ぐケースもあると思います。

こういった場合、法人が引き継ぐ固定資産の価額や、耐用年数は、個人事業主時代の金額等をそのまま引き継ぐのか?など・・疑問が生じます。

今回は、個人事業主が法人成りする場合の、固定資産の引継価格や引継後の減価償却等の取り扱いにつき解説します。

なお、個人事業で利用していた資産を法人に引き継ぐ方法には、売却、賃貸、現物出資等が考えられますが、今回は「売却」を前提とします。

(個人事業主がプライベートで使用していた資産を、事業利用に転換する場合は、Q191をご参照ください)。

目次

1. 引継価額は?

(1) 法人側の処理

原則として時価で受入処理を行いますが(法法22条)、実務上は、簿価での受入処理も許容されます。法人税上、「再取得価額」をもとに計算した旧定率法未償却残額=時価とする規定があります(法基通9-1-19)。当該規定は、直接的には「資産の評価損」の規定ですが、一般的に、償却資産の「受入時価」として、「未償却簿価」が許容される根拠と解釈されています。

ただし、中古トラックのように、明らかに時価が高いような場合は、原則通り、時価での受入となるものと考えます。

【法人税基本通達 9-1-19】

(2) 個人側の処理

個人から法人への譲渡につき、時価の1/2未満での譲渡については、「みなし譲渡所得課税」の規定により、時価譲渡が強制されますが(所59条、169条)、それ以外の場合は、実務上、簿価での譲渡が許容されます。

なお、「一括償却資産」の取得価額のうち、必要経費に算入していない部分は、例外的に、全て廃業年分の事業所得の必要経費に算入できる規定があります(所令139)。

また、償却資産の売却は、原則として「譲渡所得」となりますが、少額減価償却資産、一括償却資産(業務の性質上基本的に重要なもの以外)の場合は、事業所得となります。

2. 法人側の受入後の耐用年数・償却方法

(1) 耐用年数

個人時代に利用していた償却資産については、法人側は、「中古資産」として受入処理を行い、「中古資産」の耐用年数で償却を行います。個人時代の「未償却年数」を引き継ぐわけではない点にご留意ください。

(2) 償却方法

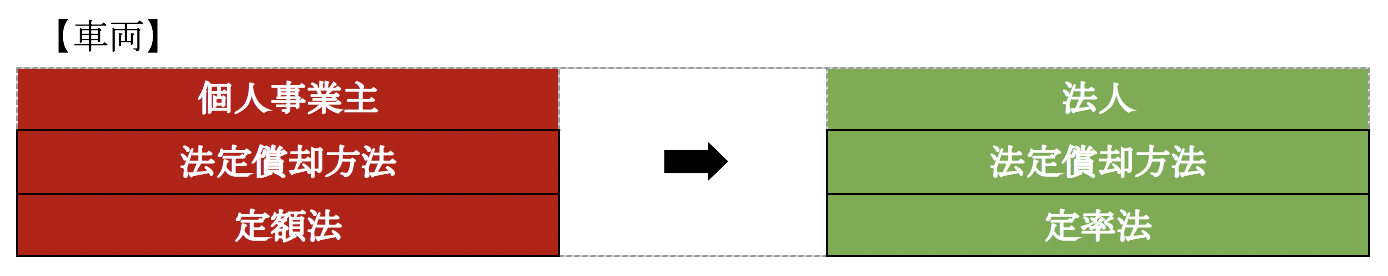

法人と個人では、「法定償却方法」が異なります。法定償却方法とは、税務署に償却方法の届け出を行わない場合の、原則的な償却方法です。以下の通りです。

| 法人(法人税) | 個人(所得税) | |

|---|---|---|

| 建物 | 定額法(※) | 定額法 |

| 建物付属設備 | 定額法(※) | 定額法 |

| 構築物 | 定額法(※) | 定額法 |

| 工具器具備品 | 定率法 | 定額法 |

| 車両運搬具 | 定率法 | 定額法 |

| 機械装置その他 | 定率法 | 定額法 |

(※) 平成28年4月1日以降取得分

したがって、例えば、個人時代に定額法で償却していた車両を、法人成り後も「定額法」で償却を継続したい場合は、法人成り後に、税務署に「減価償却資産の償却方法の届け出」を行う必要があります。

(3) 任意償却、強制消却

減価償却費の計上は、個人事業主は強制ですが、法人の場合は任意となります。

| 法人 | 個人事業主 | |

|---|---|---|

| 償却費の計上 | 任意 | 強制 |

① 法人の場合(法31)

「償却費として損金経理をした金額」のうち、償却限度額に達するまでの金額

⇒損金経理を前提に、償却限度額の範囲であれば、計上額は自由(未償却も可)

② 個人事業主の場合(所49)

「政令で定めるところにより計算した金額」

⇒損金経理関係なく、償却限度額が強制的に減価償却として計上されます。

3. 具体例

● 2023年11月に法人成りし、上記車両は新法人が引き継ぐ(売却)ことになった。法人成り時の車両簿価2,206,750円(=時価)で売却するものとする。

● 「減価償却資産の償却方法の届け出」は行っていない。

● 個人事業主は免税事業者、法人は3月決算とする。

(1) 個人側の仕訳

個人側は、法人成り時に「簿価」で売却処理を行います。簿価譲渡のため譲渡所得は発生しません。

| 借方 | 貸方 | |||

|---|---|---|---|---|

| 法人成り時(売却時) | 事業主貸(※) | 2,206,750 | 車両 | 2,206,750 |

(※)個人事業廃業を前提に「事業主勘定」にしています(未収入金でもOK)。

(2) 法人側の仕訳

法人側は、車両につき、「中古資産」として受入処理を行います。決算時は、中古資産の耐用年数で、法人の法定償却方法「定率法」で減価償却を行います。

| 借方 | 貸方 | |||

|---|---|---|---|---|

| 法人成り時 | 車両運搬具 | 2,206,750 | 短期借入金(※) | 2,206,750 |

| 決算時(定率法) | 減価償却費 | 459,739 | 車両 | 459,739 |

(※)車両簿価2,206,750円は、法人から個人に支払が必要ですので、社長借入金となります。

【中古資産の耐用年数】

● 経過年数 2022年5月~2023年11月 ⇒ 19カ月

(72カ月- 19カ月)+(19カ月×20%)=56.8カ月⇒耐用年数4年(年未満切捨)

2,206,750×0.5(定率法・耐用年数4年の償却率)×5か月÷12か月=459,739

4. 参照URL

(法基通 9-1-19 減価償却資産の時価)

https://www.nta.go.jp/law/tsutatsu/kihon/hojin/09/09_01_04.htm

(一括償却資産損金算入)

https://www.nta.go.jp/law/shitsugi/shotoku/04/04.htm

No.3105 譲渡所得の対象となる資産と課税方法

https://www.nta.go.jp/taxes/shiraberu/taxanswer/joto/3105.htm

(減価償却資産の償却率等表)

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/pdf/2100_02.pdf

(平成28年4月1日以降取得資産の減価償却)

https://www.nta.go.jp/taxes/shiraberu/taxanswer/hojin/5409.htm

5. YouTube

関連記事